Decentralizēto apmaiņu, kas pazīstama arī kā DEX, popularitāte ir ievērojami pieaugusi kopš 2020. gada sākuma, un to lietotāju bāze un apjomi pieaug strauji. Sektoru pašlaik vada tā sauktie “automatizētie tirgus veidotāji” jeb AMM.

Īsumā šīs apmaiņas likvidē tradicionālo pasūtījumu grāmatu un pasūtījuma cenu pasūtījumus. Tā vietā aktīva cenu nosaka matemātiska formula, kas ir atkarīga no aktīvu relatīvās daļas likviditātes rezervēs. Kad lietotājs veic darījumus, tas maina aktīvu bilanci portfeļos un rezultātā cena nedaudz paaugstinās vai pazeminās. Šis mehānisms ļauj AMM sekot līdzi tirgus cenu izmaiņām.

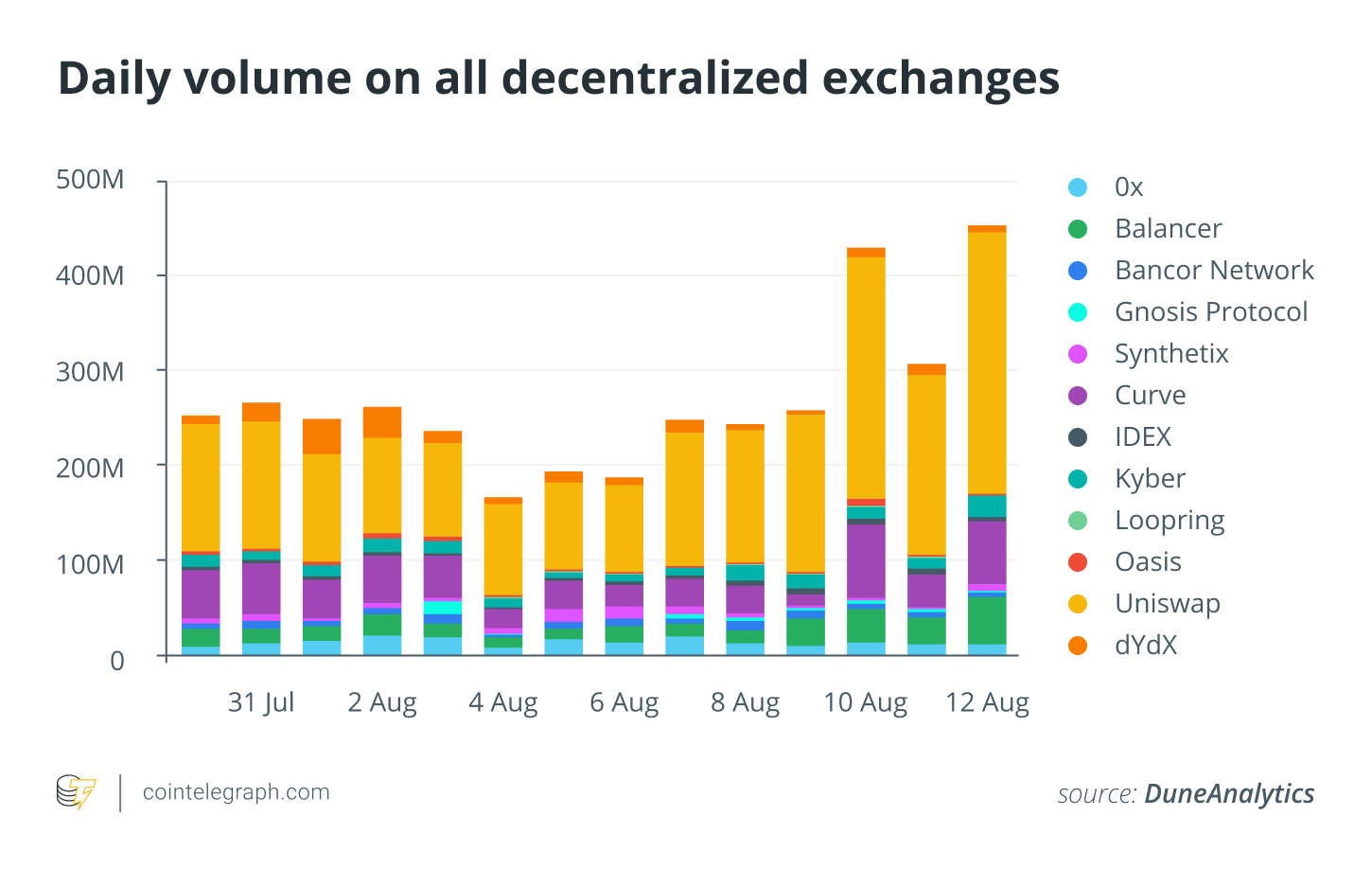

Bancor bija pirmā AMM tiešraides ieviešana, lai gan daudzi citi, piemēram, Uniswap, Balancer, Mooniswap un Curve, vēlāk izveidoja līdzīgas sistēmas. Lauksaimniecība ar ienesīgumu un tam sekojošais decentralizētais finanšu uzplaukums ir palīdzējuši palielināt ikdienas apjomus līdz vairāk nekā 400 miljoniem ASV dolāru.

Otrā slāņa decentralizētās biržas Loopring biznesa attīstības vadītājs Metjū Finestone pastāstīja Cointelegraph, ka AMM “ir piemērota produktu tirgus”, kas tiek lietots jaunizveidotiem uzņēmumiem, kuri atrod vilces spējas. Bet pašreizējā DEX atkārtojumā ir dažādi jautājumi, kas varētu stipri ierobežot šī tirgus lielumu.

Ķēdes veiktspēja un mērķa tirgus

Uz Ethereum balstītie DEX pašlaik ir vieni no lielākajiem bloku ķēdes gāzes džuzleriem, veicinot līdz gāzes cenām, kas pieaug līdz vairāk nekā 250 gwei, savukārt klusajos periodos tās var būt pat 2 gwei.

Pieaugošās gāzes cenas liecina, ka pašreizējie apjoma līmeņi ir tuvu maksimālajam līmenim, nekā pašreizējie DEX var sasniegt, pilnībā neaizliedzot vidusmēra lietotājus. AMM pieaugums jau bija tiešs Ethereum relatīvā lēnuma rezultāts, kā teica Finestone: “[AMM] atrada veidus, kā efektīvi” atrisināt “faktu, ka tirgus veidotāji nevar veikt Ethereum ātrus, precīzus pasūtījumus.”

Bet, lai gan dažus no šiem jautājumiem varētu atrisināt ar labāku ķēdes mērogošanu, Paolo Ardoino šifrēšanas biržas Bitfinex galvenais tehnoloģiju vadītājs sacīja Cointelegraph, ka norēķini ķēdē nekad nevarētu konkurēt ar centralizētiem atbilstošajiem dzinējiem:

“Pašreizējais decentralizētās apmaiņas risinājums, pat ja Ethereum aug un kļūst par Ethereum 2.0, un darījumu ātrums kļūst, teiksim, 10 000 darījumu sekundē, joprojām būs daudz pakāpju lēnāks nekā viena centralizēta birža.”

Skaidrojot, kāpēc, Ardoino piebilda, ka ķēdes norēķinu problēma ir “tikai gaismas ātrums”. Kad mezgliem visā pasaulē ir jāvienojas par vienu bloku, neviens tīkla uzlabojums nevar pārspēt sniegumu, ko sniedz, piemēram, kopēja tirdzniecības infrastruktūras atrašana biržas datu centros. Šie darbības ierobežojumi varētu būt nopietns šķērslis profesionāliem tirgotājiem, jo īpaši augstas frekvences tirdzniecības uzņēmumiem.

Dens Matusževskis, tirdzniecības firmas CMS Holdings līdzdibinātājs, pastāstīja savu pieredzi, izmantojot DEX Twitter: “Pirmkārt, pieredze ir iesūcoša, jūs nekādā gadījumā nepārliecināsiet mani, ka tā nepieredz, man tā nebūs.” Izstrādājot šo jautājumu, viņš teica, ka DEX ir dārgi un darījuma nosacījumi nav skaidri, kamēr tas nav nokārtots. “Es varētu maksāt 5% piedāvājuma piedāvājumu [starpību], un man ir maz ideju,” viņš pievienots, lai gan viņš atzīmēja, ka pašreizējā vidē tas “nav tik liels darījums”. Turpretī salīdzinoši lēnais izpildes ātrums viņam nebija svarīgs jautājums.

Neskatoties uz to, Matusževskis sacīja Cointelegraph, ka DEX pašlaik nav piemēroti profesionāliem tirgotājiem. “Mazajiem biļešu hobija tirgotājiem ir jāturpina,” viņš teica.

Nākamais jautājums ir darbojas priekšā. Blokķēdes pilnīgi caurspīdīgā rakstura dēļ pastāv priekšā braucošu robotu klase, lai logā starp darījuma iesniegšanu un iekļaušanu blokā izvietotu labvēlīgus darījumus. Lai gan tos parasti izmanto arbitrāžai, šo pieeju var izmantot arī, lai izmantotu gaidāmo tirgus virzību.

2019. gada novembra pētījums, kas publicēts Cryptoeconomic Systems analizēts Uniswap kā cenu orākula efektivitāte. Lai gan secinājums lielākoties bija pozitīvs, pētnieki paļāvās uz arbitrāžas aģentu klātbūtni, kurus peļņa motivētu panākt, lai tā cena atbilstu pārējam tirgum. DEX aggregator 1inch izstrādātājs Mihails Meļņiks sacīja Cointelegraph: “Pašreizējie AMM noteikti būs neefektīvi bez arbitrāžiem, jo arbitrāža tiek izmantota kā cenu noteikšanas mehānisms.”

Tādējādi mūsdienās vispopulārākie DEX nevar būt noderīgi, ja nav tādu tirgu, kuru pamatā ir pasūtījumu grāmatas, kas pašlaik ir lielā mērā centralizētas. Turklāt arbitrāžas mehānisma rezultātā rodas jautājums par pastāvīgiem zaudējumiem, kas ievērojamu peļņas daļu sifonē no likviditātes nodrošinātājiem.

Iespējamie labojumi

Dažus no AMM apmaiņas jautājumiem var atrisināt bez būtiskām izmaiņām. Risinājumus nepastāvīgu zaudējumu novēršanai pašlaik izmanto BinBor V2 un 1 collu izstrādātais DEX Mooniswap. Abi mēģina ierobežot arbitru peļņu, no kuriem pirmie izmanto cenu orākulus, bet otrie – virtuālo bilanci, kas izlīdzina cenu izmaiņas piecu minūšu laikā. Saskaņā ar 1 collu teikto, tā risinājumam ir papildu priekšrocība, kas padara priekšpuses darbību praktiski neiespējamu.

Runājot par sniegumu, Uniswap dibinātājs Heidens Adamss, redz viedo līgumu iespējoto Optimistisko apkopojumu palaišana Ethereum tīklā kā veids, kā uzlabot caurlaidspēju. Otrā slāņa risinājums radītu vispārinātu vidi, kur Solidity viedie līgumi tiek izpildīti ārpus blokķēdes. Uniswap pēc tam varētu tikt izvietots šajā vidē ar minimālām izmaiņām kodā.

Tomēr daži ir atzīmējuši, ka Optimistic Rollups varētu pasliktināt sākotnējo problēmu, ļaujot operatoriem tikai iepriekš redzēt darījumus. Tas pilnībā pārvarētu mērķi samazināt vajadzību uzticēties operatoriem, kas ir vispārējo otrā līmeņa risinājumu galvenā prerogatīva.

Pašlaik ir maz risinājumu, kā risināt Matuszewski aprakstītās lietojamības problēmas, lai gan ir iespējams, ka lielāka likviditāte un specializēti rīki varētu palīdzēt padarīt šīs apmaiņas lētākas un determinētākas. Neskatoties uz to, visticamāk, saglabāsies patiesu cenu atklājumu trūkums. Melniks piedāvāja potenciālu risinājumu:

“Iespējams, ka parādīsies daži AMM modeļi, kas izmanto orākulus šiem [cenu atklāšanas] mērķiem, bet, manuprāt, orākulu izmantošana […] ievērojami pasliktina problēmas ar priekšējo darbību.”

Tomēr tas neatcels paļaušanos uz tradicionālajiem apmaiņas mehānismiem.

Aizturēšana kā nākamā atkārtošana

Pēc Ardoino teiktā, “risinājums vienmēr ir hibrīdos.” Pēc viņa domām, decentralizētās apmaiņas nākotnē būs pilnīga aizturēšana ķēdē un klīrenss – divu pušu kontu atjaunināšanas akts pēc darījuma. Bet norēķins vai faktiskā pasūtījumu saskaņošana netiks veikta ķēdē, viņš piebilda:

“Jums var būt atvērtā koda atbilstošie motori, kas nav ķēdē, bet darbojas uz tūkstoš dažādiem mezgliem, un viņiem ir savas mazās grāmatas, un tās kopumā var attēlot lielāku grāmatu.”

Šāda pieeja saglabātu aizbildnību uz ķēdi un uzturētu ķēdes, kas tomēr ir vienādranga dzinējus, risinot veiktspējas problēmas, nezaudējot decentralizāciju. “Šis ir izturības veids, kurā mums ir jāvirzās, nevis jācenšas visu izveidot vienā blokķēdē,” secināja Ardoino. Lai gan atbilstošie dzinēji nav vienādranga, šādus risinājumus jau izmanto tādas platformas kā Loopring un DeversiFi.

Loopring balstās uz zkRollups, otrā slāņa tehnoloģiju, kur aprēķina darba slodze tiek izkrauta operatoram, kuram jāiesniedz nulles zināšanu pierādījumi, kas norāda, ka izmaiņas ir derīgas. Loopring īpašajā risinājumā dati tiek iesniegti mainnetā saspiestās partijās. Finestone apgalvoja, ka tas padara to par “centralizētu apmaiņu, kas vienkārši nevar izdarīt neko ļaunu vai nepareizi apstrādāt lietotāju līdzekļus”.

Saistīts: Ienesīgums lauksaimniecībā rosina ap DeFi, bet pamati ir atpalikuši

Tomēr tas uzliek zināmus ierobežojumus apmaiņas veiktspējai, jo saskaņā ar Finestone teikto Loopring var apstrādāt 2100 darījumus sekundē. Lai gan tas ir daudz augstāks nekā ķēdes DEX, tas joprojām ir krietni zem pilnībā centralizētas apmaiņas veiktspējas. DeversiFi veiktspēja ir augstāka, veicot 9000 darījumus, taču tā datus ārpus ķēdes glabā “Datu pieejamības komitejā”. Abas apmaiņas nav ar brīvības atņemšanu saistītas, kaut arī DeversiFi gadījumā lietotājiem būtu jāpaļaujas uz komiteju, nevis bloku ķēdes datiem, lai iegūtu savus līdzekļus.

1 collu tehnoloģiju vadītājs Antons Bukovs norādīja uz līdzīgiem risinājumiem, piemēram, zkSync, lai apkarotu latentumu un veiktspējas trūkumu. Visas otrā slāņa sistēmas joprojām lielā mērā ir sākumstadijā, un, iespējams, nākotnē caurlaidspēju varētu uzlabot. Atbilstošais dzinējs šajā gadījumā nav sašaurinājums, jo Finestone atklāja, ka Loopring izmanto tādus parastos mākoņdatošanas nodrošinātājus kā Amazon Web Services un Google Cloud Platform. Daži ierosinātie DEX, piemēram, Serum un Vega, joprojām īsteno ķēdes saskaņošanu, taču viņi izmanto augstākas veiktspējas blokķēdes.

Vai decentralizētās apmaiņas var kļūt par standartu?

Ņemot vērā AMM cenu ierobežošanas fundamentālo ierobežojumu, tie nevar kļūt par galvenajām kriptovalūtu tirdzniecības vietām. Pašreizējais norēķins ķēdē ir galvenā problēma, taču maz ticams, ka visiem tirgotājiem pat ar masveida mērogošanas uzlabojumiem būs pietiekami.

Ar brīvības atņemšanu nesaistītas, bet centralizēti pārvaldītas biržas novērš daudzus jautājumus ar esošajiem DEX, taču pašlaik šķiet, ka tie neatbilst veiktspējas līmenim, kas nepieciešams, lai aizstātu savus centralizētos kolēģus. Viņi arī teorētiski varētu vadīt savus lietotājus, kas šajā ziņā ir līdzīgi centralizētajām vietām, kā atzīmēja Finestone. Tomēr salīdzinājumā ar optimistiskajiem apkopojumiem operatori parasti ir paši apmaiņas uzņēmumi, kas viņus stimulē neiesaistīties nežēlīgā spēlē.

Finestone arī uzskata, ka centralizēta apmaiņa vienmēr būs noderīga, “galvenokārt [tiem], kuri vēlas” mantojuma stila “ērtības iegūt īpašumtiesības, kā arī visur, kur intensīvi mijiedarbojas ar fiat”. Pēc viņa domām, DEX gala stāvoklis liktu tiem apstrādāt divas trešdaļas no kopējā apjoma. Tāpēc ir iespējams, ka dažādi centralizēto un decentralizēto apmaiņu veidi varētu aizpildīt savas atsevišķās nišas, jo nozare attīstās.