Ražība lauksaimniecībā pēdējo mēnešu laikā ir piedzīvojusi dažāda veida Kambrijas sprādzienu, daļēji pateicoties dažādu decentralizētu finanšu protokolu parādīšanās. Visprecīzākajā nozīmē ienesīguma lauksaimniecību var uzskatīt par procesu, kurā lietotāji nodrošina DeFi protokolu likviditāti un tiek apbalvoti ar ienesīgumu / atdevi, parasti platformas vietējā marķiera piedāvājuma veidā..

Pirmo reizi šo koncepciju padarīja populāru Compound, kas COMP marķierus deva lietotājiem, kuri platformā piegādāja un aizņēmās marķierus. Piedāvātā peļņa parasti ir augsta un kalpo kā stimuls lietotājiem nodrošināt likviditāti, lai sāktu jaunā DeFi protokola finanšu resursus..

Tas nozīmē, ka šī jaunā marķieru izplatīšanas metode pēdējā laikā ir ieguvusi tik lielu atsaucību – daļēji tāpēc, ka atdeve ir tik pārmērīga – ka daudzi kopiju projekti, kā arī izlases protokoli ir sākuši ļaunprātīgi izmantot šo praksi kopš viedajiem līgumiem par ražas izplatīšanu ir atvērtas izcelsmes, un ir vairākas efektīvas decentralizētas lietojumprogrammas, kuras var kopēt gandrīz ikviens, kam ir atbilstošs inženierzinātņu līmenis.

Tomēr Bobijs Ongs, galvenais operāciju vadītājs un CoinGecko – kriptovalūtu izsekošanas platformas līdzdibinātājs – uzskata, ka augstās ienesīgums ir īslaicīgs un praktiski nav ilgtspējīgs. Viņš arī uzskata, ka, tā kā arvien vairāk cilvēku uzzina par tehnoloģiju un sāk nodrošināt dažādu protokolu likviditāti, atlīdzība arvien vairāk tiks atšķaidīta ar vidējo ienesīgumu, kas galu galā tiks samazināts, piebilstot:

“Likviditātes nodrošinātāji tiek apbalvoti kā DeFi protokola vietējie žetoni. Lai saņemtu faktisko ienesīgumu USDT, likviditātes nodrošinātājam būs jāpārdod vietējais marķieris, piemēram, USDT, tādējādi samazinot vietējā marķiera cenu un ienesīgumu. ”

Kā izmantot ražas audzēšanas priekšrocības

Apspriežot ienesīguma lauksaimniecības jēdzienu, ir svarīgi saprast, ka ir trīs iespējas, kā iegūt ražu – proti, naudas tirgi, likviditātes fondi un stimulēšanas shēmas.

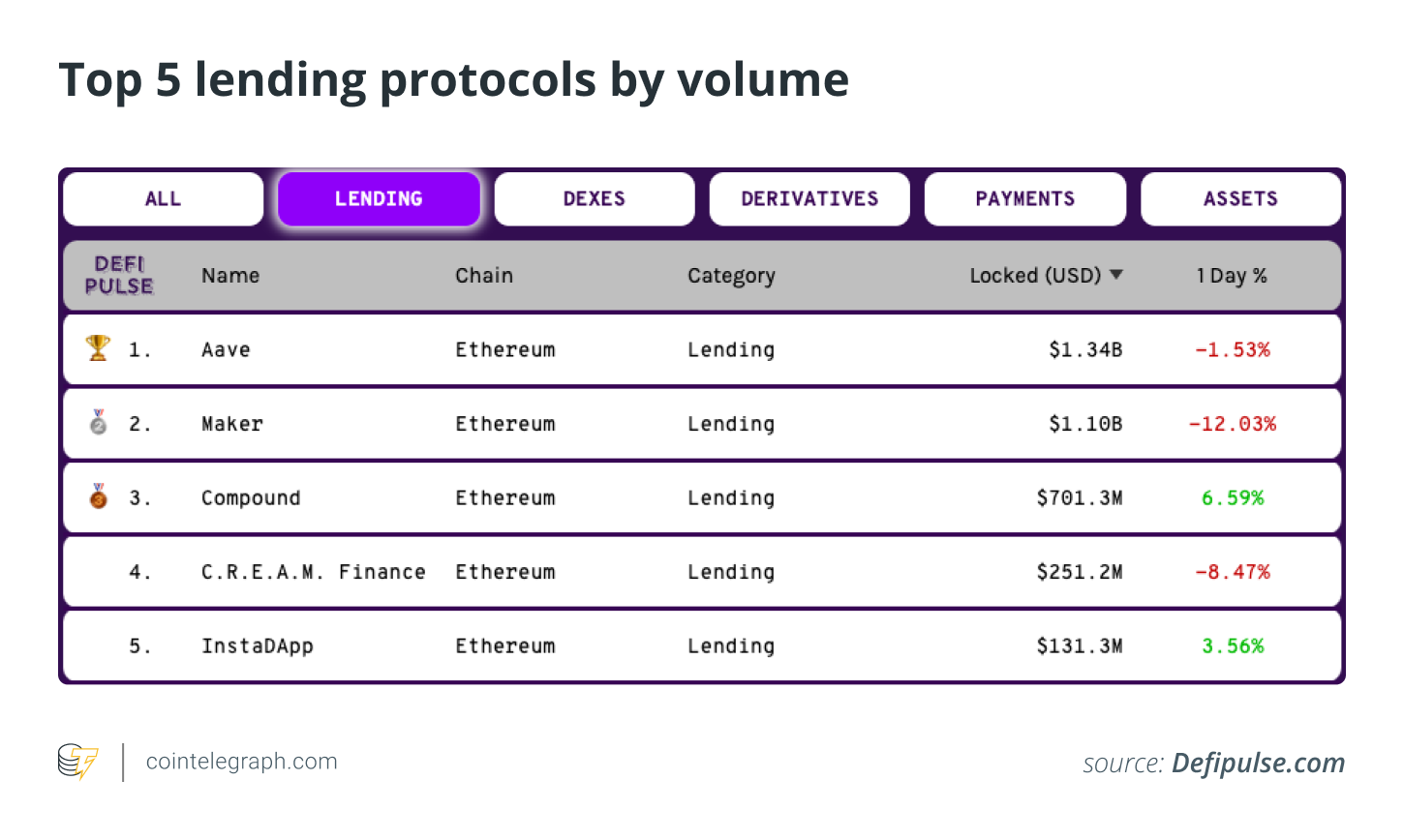

Naudas tirgi

Vienkārši sakot, kriptogrāfijas īpašnieki var nopelnīt peļņu no savām esošajām daļām, aizdodot žetonus, izmantojot decentralizētu naudas tirgu, piemēram, Compound, Maker, Aave utt. Turklāt dažādas platformas piedāvā dažādas atdeves likmes; piemēram, Aave piedāvā lietotājiem gan mainīgu procentu likmi, gan fiksētu. Tomēr tādā pašā veidā savienojums nodrošina savus vietējos COMP marķierus kā stimulu gan aizdevējiem, gan aizņēmējiem. Kaut arī stabilās procentu likmes aizņēmējiem ir ienesīgākas, aizdevēji parasti dod priekšroku mainīgām likmēm.

Visbeidzot, unikāls DeFi naudas tirgu aspekts ir tas, ka aizņēmējiem ir pienākums “pārlieku nodrošināt” visus savus aizdevumus. Tas nozīmē, ka lauksaimniekiem ir jāiemaksā vairāk naudas, nekā viņi faktiski var aizņemties, lai aizdevēji nezaudētu savus aktīvus, ja kāda persona nepilda savus maksājumus. Vienkārši sakot, ideja, kas saistīta ar pārāk nodrošināta aizdevuma sistēmas izmantošanu, ļauj aizdevējam vienmēr efektīvi uzturēt “nodrošinājuma koeficientu”, lai izvairītos no likvidācijas.

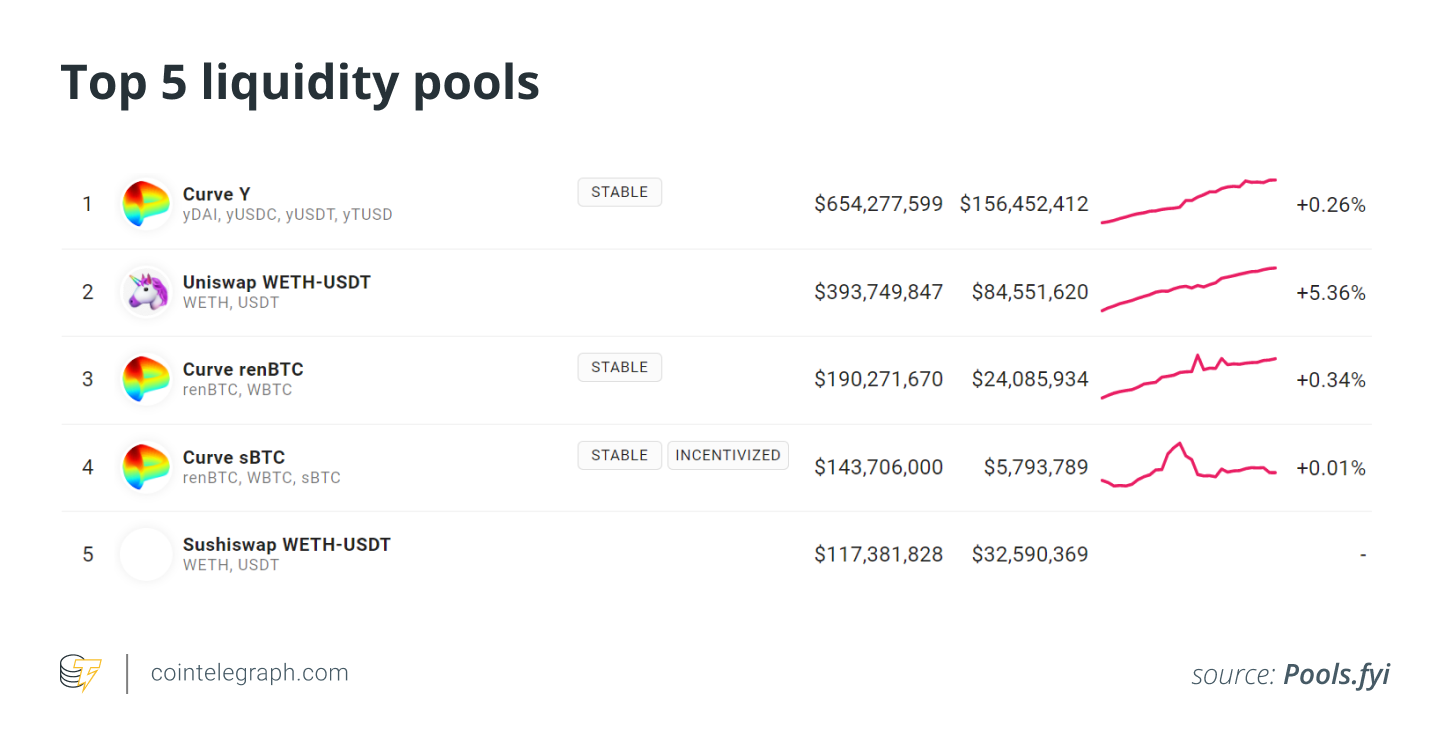

Likviditātes baseini

Likviditāte ir ārkārtīgi izšķiroša lielākajai daļai DeFi protokolu, jo tā ļauj klientiem nodrošināt klientu problēmu bez problēmām. No finanšu viedokļa likviditātes pūli lietotājiem piedāvā labāku atdevi, salīdzinot ar naudas tirgiem, bet vienlaikus ir pakļauti zināmiem riskiem.

Viens no spilgtākajiem šādas iestatīšanas piemēriem ir automatizēts tirgus veidotājs Uniswap, kas lietotājiem piedāvā dažādus likviditātes portfeļus, kuros katram ir divi žetoni. Tehniski runājot, ikreiz, kad tiek izveidots jauns portfelis, persona, kas vispirms nodrošina likviditāti, ir atbildīga par kopējo aktīvu sākotnējās cenas noteikšanu. Šajā sakarā ir skaidrs, ka, ja sākotnējā simboliskā vērtība ievērojami atšķiras no pasaules tirgus cenām, paveras arbitrāžas iespēja.

Arī likviditātes nodrošinātājus ar vietējo platformas žetonu starpniecību stimulē likt vienādu vērtību abu marķieru kopumam tā, lai to kopējā attiecība paliktu nemainīga pat tad, kad arvien vairāk cilvēku sāk pievienot savus žetonus baseinam.

Saistīts: DeFi lietotņu pārskats: kā virzīties uz kriptogrāfijas jauno finanšu vilni

Kamēr Uniswap izmanto pamata iepriekšminēto sistēmu, platformās, piemēram, Curve, tiek izmantots cits algoritms, kas lietotājiem piedāvā pievilcīgākas maksas likmes, kā arī zemāku slīdēšanu marķieru apmaiņas laikā. Turklāt Balancer ļauj lietotājiem izveidot likviditātes portfeļus, kuros vienlaikus var būt vairāki žetoni – līdz astoņiem.

Veicināšanas shēmas

Ražas lauksaimniekiem ir arī iespēja iegūt peļņu stimulu veidā. Piemēram, tādas DeFi platformas kā Synthetix piešķir likviditātes nodrošinātājiem SNX žetonus apmaiņā pret viņu darbu. Tāpat Ampleforth ļauj lietotājiem nopelnīt vietējos AMPL žetonus par centieniem, kas saistīti ar likviditāti.

Visbeidzot, runājot par to, cik viegli ir izveidot pašu ražas fermas darbību, viss, šķiet, sakrīt ar to, cik liela pieredze personai ir ap kriptogrāfiju un DeFi tehnoloģiju. Piemēram, dažas ražas audzēšanas stratēģijas ir diezgan sarežģītas un prasa, lai lietotājiem būtu milzīgas, padziļinātas zināšanas par dažādām platformām, kā arī stingra izpratne par saistītajiem finanšu un tehnoloģiskajiem riskiem..

Tādējādi mazāk attīstītiem lietotājiem ir vienkāršāki veidi, kā piedalīties ražas audzēšanā, galvenokārt izmantojot tādas platformas kā Yearn.finance, kur viss, kas jādara, ir deponēt dažus marķierus, piemēram, Ether (ETH) vai stablecoins, un savākt ražu.

Pelēkie laukumi

Pašreizējā situācijā šobrīd pastāv vairāki ražas audzēšanas projekti, piemēram, Kimči un Pickle, kuri apgalvo, ka tie gūst peļņu, kas pārsniedz 3000%. Tādējādi šķiet taisnīgi iedziļināties jautājumos par to, kā tas vispār ir iespējams, un vai šīm shēmām ir pievienots scammy elements?

Viens no galvenajiem iemesliem, kāpēc ir tik liela atdeve, ir tāpēc, ka pārvaldības marķieri, kas saistīti ar tādām platformām kā Kimchi, darbojas vairāk kā akcijas – t.i., tie ir prasība par platformas nākotnes ieņēmumiem. Turklāt, tā kā lielākajai daļai protokolu likviditātes nodrošinātājiem tiek sadalīta vairāk nekā puse no pašu kapitāla simtiem miljonu dolāru vērtībā, tiešām nav pārsteigums, ka vismaz īstermiņā var sasniegt ārkārtīgi augstu atdevi. Kris Marszalek, Crypto.com – kriptogrāfisko maksājumu platformas izpilddirektors – pastāstīja Cointelegraph:

“Tādi projekti kā Kimchi un Pickle ir atšķirīgas šķirnes, salīdzinot ar“ tradicionālākām ”platformām, piemēram, Compound vai Curve. Būtiskā atšķirība šeit ir tāda, ka viņiem nav esoša produkta, kas radītu peļņu, lai piešķirtu simbolisku ekonomisko vērtību. Tā kā šie žetoni iegūst visu savu patieso vērtību, apsolot nākotnes ieņēmumus, kas, iespējams, nepiepildīsies, viņiem jāpiesaista daudz lielāka žetonu procentuālā daļa daudz īsākā laika posmā, lai piesaistītu lietotājus. ”

Tāpat Jason Lau, kriptogrāfijas apmaiņas OKCoin galvenais vadītājs, arī uzskata, ka šie APY procenti ir maldinoši, jo šie skaitļi parasti ir balstīti uz paredzamo atdevi, ņemot vērā likmi, kas tiek turēta visu gadu. Viņš piebilda, ka pašreizējās peļņas, ko piedāvā tādas platformas kā Katana, Solarite un Kimchi, ir balstītas uz satraukuma, ierobežotas piekļuves un slēptu risku kombināciju, precizējot:

“Faktiskais ražas procentu aprēķins nav pārredzams, un lauksaimniecība par jebkuru konkrētu atlīdzību bieži ilgst tikai dažas dienas līdz nedēļas, un projekti laika gaitā bieži samazina atlīdzību.”

Iesaistītie riski

Ar ražas audzēšanu ir saistīti vairāki galvenie riski. Iesācējiem lielākās daļas šādu platformu gada procentu likme bieži tiek norādīta zemnieku saimniecībā – kas parasti ir diezgan nestabila. Turklāt, kad lauksaimniecība ir sākta, uz atlīdzības marķieri ir milzīgs pārdošanas spiediens, un tādējādi APY bieži vien ātri pazeminās.

Ir arī jautājums par pastāvīgiem vai atšķirīgiem zaudējumiem, kad jaunie projekti parasti atalgo tos, kuri nodrošina likviditāti AMM likviditātes rezervēs, kurām nepieciešami divi dažādi aktīvi. Tātad, ja aktīva cena mainās salīdzinājumā ar otru, pastāv iespēja, ka lietotājiem rodas daži zaudējumi, salīdzinot ar pamatzīmju turēšanu tieši. Sniedzot savas domas par šo tēmu, Džoels Edgertons, bitFlyer USA kriptogrāfijas apmaiņas operatīvais vadītājs, sacīja Cointelegraph:

„Pamata risks ir tas, ka programmatūras kods varētu būt kļūdains. Tas var nedarboties kā reklamēts, vai arī ar to var manipulēt vai uzlauzties. Šie projekti joprojām ir ļoti jauni, un tie nav izturējuši laika pārbaudi vai pārbaudīti stresa apstākļos. Lai arī šie projekti pretendē uz DeFi mantiju, joprojām pastāv vieni neveiksmes punkti, piemēram, persona, kas uzrakstīja kodu, varētu iepriekš raktuves raktuves, izsūknēt cenu, nomest aktīvus un pazust kopā ar naudu. ”

No drošības viedokļa Lau uzskata, ka viedie līgumi, kas veido lielāko daļu ražas lauksaimniecības shēmu, bieži tiek uzsākti diezgan ātri un tādējādi paliek neauditēti. Rezultātā varētu būt iespēja, ka šie viedie līgumi var būt nejauši pakļauti noteiktām drošības nepilnībām, vai nu netīšām, piemēram, redzams ar YAM marķiera pirmo atkārtojumu, vai arī apzināti līgumu veidotājs.

Saistīts: DeFi ienesīguma lauksaimniecība veicina pieņemšanu, taču ieinteresētās personas mudina būt piesardzīgiem

Ne tikai tas, ka šo protokolu sarežģītības dēļ pat tiem, kam ir veiktas drošības revīzijas, joprojām var rasties problēmas, piemēram, bZx. Lau piebilda: “Daudzi no šiem protokoliem faktiski ir diezgan centralizēti, lēmumus pieņemot un izpildot vienam vai nedaudziem cilvēkiem.”

Ongs arī izklāstīja, ka protokolu izstrādātāji var vilināt lietotājus ar lielu ienesīgumu fermas žetoniem – ar Uniswap 50/50 baseinu, kurā iesaistīts ETH – tikai tad, lai vēlāk nodotu savus žetonus. Līdzīgi viņš arī norādīja, ka izstrādātāji var nozagt piesaistītos marķierus, jo atkarībā no noteiktiem līgumiem lietotājiem dažreiz tiek prasīts nosūtīt žetonus uz atsevišķu viedo līgumu, padarot zādzību vieglu. Ong pievienoja:

“Piedāvātais ienesīgums tiek noteikts par noteiktu cenu, pamatojoties uz vietējo marķiera cenu. Kad vietējā marķiera cena samazinās, arī jūsu ienesīgums var ievērojami samazināties, un jūs, iespējams, nesaņemsit atdevi, kā paredzēts. Ne tikai tas, ka priekšējā daļa var melot vai slēpt noteiktu informāciju, kas atšķiras no līguma. ”