Kripto iespēju tirgus 2020. gada otrajā ceturksnī ir strauji attīstījies. Saskaņā ar TokenInsight jaunāko kriptogrāfisko atvasinājumu nozari Ziņot, tirdzniecības apjomi salīdzinājumā ar 2019. gada 2. ceturksni ir pieauguši par 166%.

Atvasinātie produkti, kas virza šos apjomus, ir nākotnes līgumi un iespējas. Kaut arī nākotnes līgumi aug, tirgotājiem derot uz bullish cenu noskaņojumu, gan atklātā interese, gan opciju apjoms ir sasniedzis visu laiku augstāko līmeni.

Visu laiku maksimumi

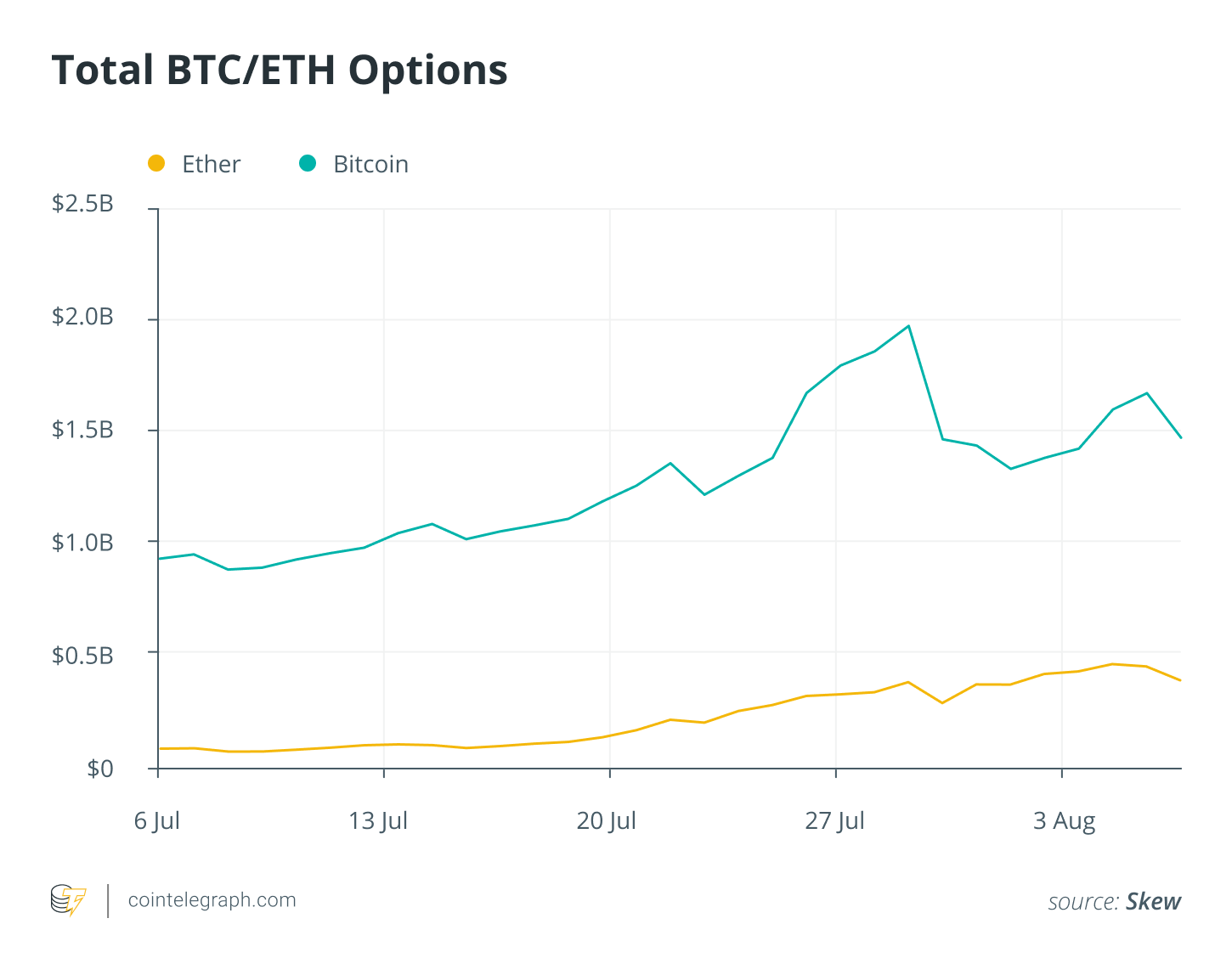

Trešdien atklāta interese par ētera (ETH) iespējām sasniedza visu laiku augstāko līmeni – 351 miljonu ASV dolāru apmērā Deribit un 37 miljonus ASV dolāru OKEx. Faktiski atklātā interese par ētera opcijām ir 2,5 reizes lielāka nekā jūlija sākumā.

Dienu pirms galvenā Bitcoin (BTC) opciju termiņa izbeigšanās notikuma, kas bija redzams 3. jūlijā, Bitcoin opciju procentu likme visu laiku sasniedza 1,7 miljonu dolāru Deribit un 268 miljonu dolāru CME līmeni, savukārt Deribit dienas apjomi dubultoja visu laiku augstāko līmeni, 28. jūlijā tirgoto 47 500 līgumu pārsniegšana.

Šis visu laiku augstākais rādītājs, kas tika novērots dienu pirms tā termiņa beigām mēneša pēdējā piektdienā, bieži vien varētu nozīmēt pieaugošu opciju un strukturēto produktu pieņemšanu, it īpaši ņemot vērā rekordaugsto OI rezultātu pat CME, kas ir lielākā atvasināto instrumentu birža pasaulē..

Deribit komercdirektors Luuks Strijers runāja par to, ka OI ir labākais rādītājs, lai novērtētu tirgu, pastāstot Cointelegraph: “Atklāta interese ir labākais rādītājs, lai novērtētu tirgus ieviešanu, un, aplūkojot diagrammas, ir acīmredzams, ka esam tuvu jūlija beigām. ” Viņš piebilda: “BTC opciju atklātā procentu likme pašlaik ir 116 000 līgumu ar nosacīto vērtību 1,5 miljardi USD.”

Jauni horizonti investoriem

Iespējas ir finanšu instrumenti, kas ļauj investoriem pirkt vai pārdot bāzes aktīvu atkarībā no viņu turētā līguma veida. Pirkšanas iespējas dod īpašniekiem tiesības noteiktā termiņā iegādāties aktīvu par sākotnējo cenu, savukārt pārdošanas iespējas dod īpašniekiem tiesības pārdot aktīvu līdzīgos apstākļos. Denis Vinokourovs, BeQuant – kriptogrāfijas biržas un institucionālās starpniecības pakalpojumu sniedzēja – pētījumu vadītājs, sacīja Cointelegraph:

“Opcijas ir ļoti efektīvs veids, kā ierobežot pakļaušanu pamata produkta iedarbībai, vai tā būtu Bitcoin vai Ethereum spot vai pat nākotnes līgumi / mūžīgie. Papildus tam ir vieglāk strukturēt produktus, kas piedāvātu “ienesīgumu”, un tieši tas ir bijis īpaši pievilcīgs tirgus dalībniekiem, it īpaši pēc sānu tirgus cenu darbības. ”

OKEx kriptogrāfijas biržas finanšu tirgu direktore Lennix Lai pastāstīja Cointelegraph, ka tirgotājiem vajadzētu būt piesardzīgiem, jo ”tikai ar augstiem OI nenorāda, ka tirgus ir vērojams vai lācīgs”, piebilstot, ka investori tiecas virzīties uz garām stratēģijām:

“Mēs esam atzinuši, ka ir daudz vairāk profesionāļu, kuri izmanto iespējas, lai ierobežotu savu tikai sen BTC portfeli. Un tirgū ir pieejami daudz strukturētāku produktu, kas pielāgoti profesionāļiem peļņas palielināšanas vai eksotiskas izmaksas dēļ. ”

Tā kā Bitcoin cena šī mēneša sākumā vairākas reizes īsi pārsniedza 11 900 USD atzīmi, vispārējā interese par kriptovalūtām ir pieaugusi. Kopš 1. jūlija Bitcoin ir pieaudzis par 27%, kas ir visaugstākais pieaugums, kas novērots 2020. gadā. Bitcoin opcijas pašlaik tiek tirgotas galvenokārt ar Deribit, CME, OKEx un LedgerX, savukārt Bakkt, kriptogrāfijas birža, kas pieder lielākajai tradicionālajai starpkontinentālajai biržai, redz nulles iespējas neskatoties uz to, ka produkts ir norādīts.

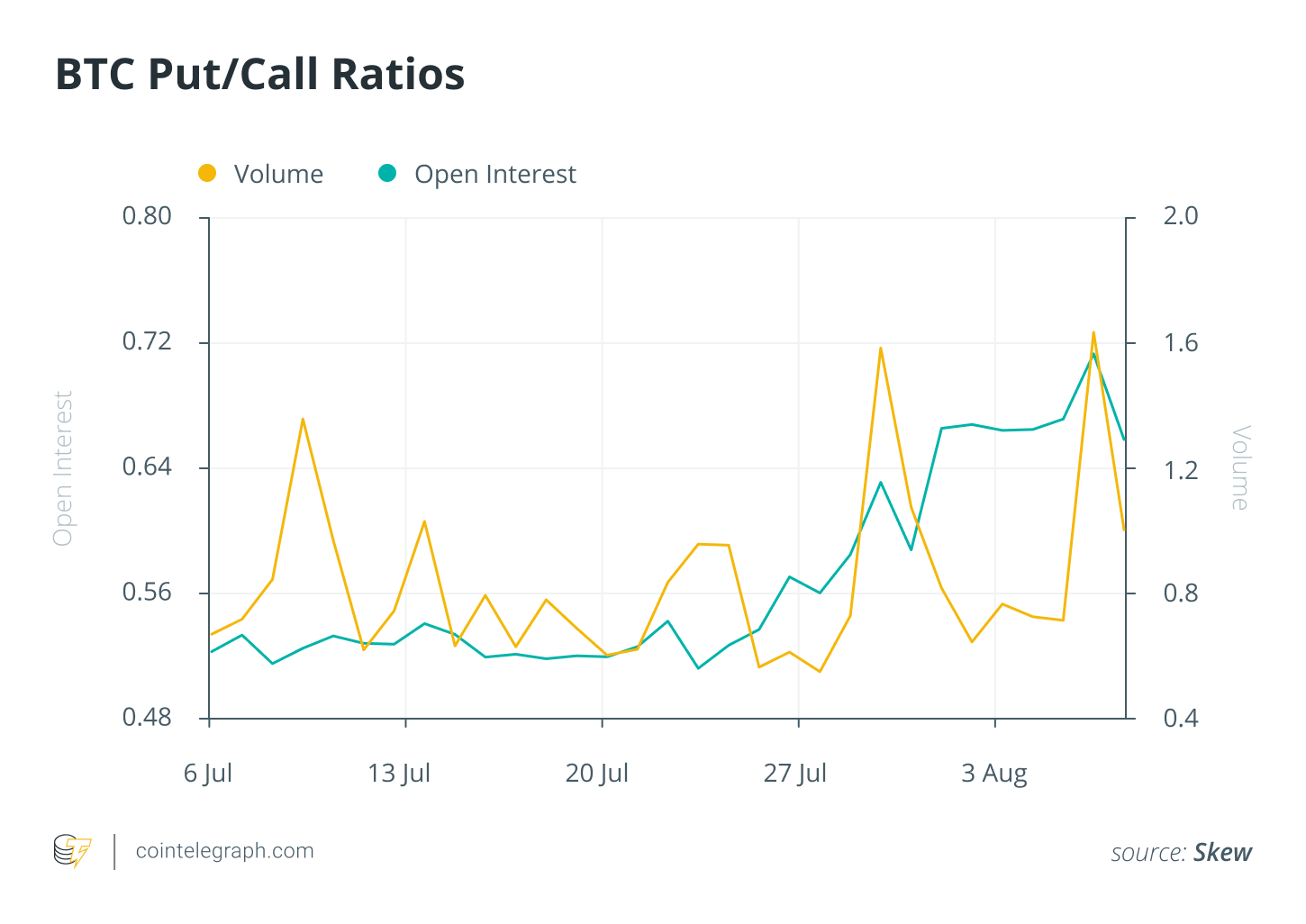

Turklāt pārdošanas pārdošanas koeficients ir pieaudzis no 0,52 mēnešiem mēnesī līdz 0,76 6. augustā, kas nozīmē, ka tika pārdota lielāka daļa pārdošanas iespēju, salīdzinot ar izsaukuma opcijām. Tas ir spēcīgs rādītājs vērojamajam noskaņojumam, kuru patlaban tur investori. Lai pievienoja šim jēdzienam:

“Aplūkojot pieaugošo pieprasījumu pēc Bitcoin opcijām, OI un apjoma, varētu šķist, ka investori joprojām ir vērojami pret Bitcoin cenu un ar lielākiem makro faktoriem, piemēram, ASV dolāra cenas kritumu un visu laiku augstāko cenu zelta, pieprasījums pēc Bitcoin kopumā pieaug. ”

Pieprasījums pēc Ethereum 2.0 un DeFi piedziņas

Šķiet, ka vairāk investoru ETH ekspozīciju iegūst, izmantojot iespējas 2020. gadā. Ēteris, būdams Bitcoin līderis kriptovalūtas telpā, ir kļuvis par vienu no galvenajām blokķēdes mērogojamības eksperimentālajām laboratorijām, ko atbalsta lielas institucionālās un uzņēmējdarbības attīstības kopienas. Tāpēc ir dabiski, ka ETH kļūst par spekulatīvu aktīvu, jo tiek izstrādātas vairāk decentralizētas lietojumprogrammas.

Saistīts: Ethereum 2.0 Staking, paskaidrots

Gaidāmā Ethereum 2.0 pierādījumu maiņa Ethereum un strauja DeFi telpas izaugsme ir izrādījušies lieli mainīgie, kas veicina strauju noskaņojumu, vienlaikus pievienojot tīklam lielāku uzticamību. Redzot, ka Ēteru iespējas galvenokārt tirgo privātie ieguldītāji, šobrīd, tā kā tās vēl netiek tirgotas tādās regulētās biržās kā CME un Bakkt, izaugsme vēl vairāk apliecina kopienas interesi. Strijers sīkāk izstrādāja Deribit tirgoto ēteru iespēju un nākotnes līgumu statistiku, sakot:

“ETH lietošanas gadījumu skaits turpina pieaugt, un investori izmanto šo potenciālu. Deribit ETH opciju atklātā interese ir palielinājusies 7x no USD 30–50 miljoniem pirms sešiem mēnešiem līdz USD 350 miljoniem, kas tagad veido 90% tirgus daļu. Un, lai gan ETH spot cenas ir visaugstākās, tas pats attiecas arī uz ETH nākotnes atvērtajiem procentiem, kas gandrīz sasniedz 1,5 miljardus USD, kas ir visu laiku augstākais līmenis. ”

Ienesot ikmēneša pieaugumu, kas pārsniedz 60%, un YTD pieaugums, kas pārsniedz 200%, ETH augusta sākumā pārkāpa 400 USD cenu atzīmi. Ethereum 2.0 galīgā PoS testneta “Medalla” izlaišanas ietekmi un tā ietekmi uz DeFi telpu tagad pārņem tirgus. Institucionālā interese ir parādījusies arī par ziņām – piemēram, Arca Labs uzsāk Ethereum bāzes fonda izveidošanu, kas reģistrēts Amerikas Savienoto Valstu Vērtspapīru un biržu komisijā.

Pīrāga audzēšana?

Lai gan Deribit šobrīd aizņem lielāko iespēju daļu tirgus daļu, ir jauni spēlētāji, kuri mēģina gūt labumu no šī investoru interešu pieauguma. Lai arī Strijers atzinīgi novērtēja lielāku konkurenci telpā, jo tas palīdzētu pīrāgam augt, pēc Lai domām, var būt zināmas sarežģītības:

“Viens no likvīdu iespēju tirgus priekšnosacījumiem ir tikpat vai pat likvīdāks nākotnes līgumu tirgus. Nemaz nerunājot par likvidācijas, markas cenas un maržas sarežģītību, kas ir daudz sarežģītāka nekā delta produktiem līdzīgi nākotnes līgumi. ”

Vinokourovs atbalstīja šo perspektīvu, salīdzinot kriptogrāfisko atvasinājumu apmaiņas vadīšanas atšķirības ar spot apmaiņu. Viņš atklāja, ka galvenie izaicinājumi ir likvīdo pasūtījumu grāmatas uzturēšana “dažādiem derīguma termiņiem un sākotnējām cenām, ar atbilstošu dzinēju, kas ir pietiekami izturīgs, lai izturētu pēkšņus svārstību uzplūdus”, kā arī institucionāla līmeņa sistēma risku pārvaldībai. Viņš arī uzskatīja:

“Ja ar to vien nepietiek, klientu iegūšana ir daudz grūtāka nekā līdzvērtīga, jo ir mazāk uzņēmumu, kas tirgo šos produktus, un tiem nepieciešama institucionāla līmeņa klientu vadība – kaut ko kriptogrāfijas biržas ne vienmēr var piedāvāt.”

Neatkarīgi no tā, kā tiek sadalīts opciju pīrāgs, tas, domājams, pieaugs tikai vēl vairāk, it īpaši pateicoties tādām apmaiņām kā CME, kas tagad kļūst par ievērojamāku spēlētāju telpā. BTC un ETH bullish noskaņojums turpmāk atbalstīs šo izaugsmi, ļaujot investoriem vairāk iespēju spekulēt.