Μέρος αυτού που έχει παγιώσει τα κρυπτονομίσματα στο χάρτη από τότε που εξερράγησαν στην κυρίαρχη αγορά επενδυτών ήταν η αστάθεια τους. Οι επενδυτές πλημμύρισαν το Bitcoin όταν, έως τον Νοέμβριο και τον Δεκέμβριο του 2018, η αξία του κρυπτονομίσματος αυξήθηκε εκθετικά.

Ωστόσο, μια τέτοια μεταβλητότητα είναι ένα δίκοπο σπαθί και η αγορά κρυπτογράφησης έχει δείξει ότι το 2018 με την τιμή του Bitcoin να πέφτει κατά περισσότερο από 50 τοις εκατό μερικές φορές από την τιμή του τέλους του έτους στα 13.000 $.

Η αγορά κρυπτογράφησης αισθάνθηκε επίσης τις αρνητικές συνέπειες της μεταβλητότητας του Bitcoin, επειδή ως αποτέλεσμα της πτώσης των τιμών, ο όγκος συναλλαγών του Bitcoin και ακόμη και το ενδιαφέρον για τον χώρο του ψηφιακού νομίσματος μειώνεται επίσης. Ο κίνδυνος είναι ότι η μεταβλητότητα μπορεί να προκαλέσει μια μεγάλη έξοδο επενδυτών, η οποία εξασθενεί σοβαρά τις ελπίδες άλλων κρυπτονομισμάτων να αποκτήσουν μαζική υιοθέτηση.

Η μεταβλητότητα πρέπει να βρίσκεται στο επίκεντρο της προσοχής εάν υπάρχει μέλλον στο οποίο η κρυπτογράφηση χρησιμοποιείται ευρέως σε καθημερινές περιπτώσεις.

Ωστόσο, απαιτεί μεγάλη γενναιότητα και κάποια τακτική τεχνογνωσία, για να πλοηγηθείτε επιτυχώς στα χαμηλά, προκειμένου να διατηρήσετε τον εαυτό σας ασφαλή και λογικό, καθώς και να συμβάλλετε θετικά σε μια αναπτυσσόμενη κρυπτοοικονομία.

Γιατί η μεταβλητότητα είναι σημαντική, αλλά θανατηφόρα

Υπάρχουν πολλά να πούμε για το ρόλο που έπαιξε η αστάθεια στην παροχή βοήθειας στα κρυπτονομίσματα να φτάσουν στην κύρια αγορά.

Τα κρυπτονομίσματα και το Bitcoin ειδικότερα, το έκαναν στη ροή μέσων mainstream ως εργαλείο του σκοτεινού ιστού όταν ο περίφημος Silk Road έκλεισε. Εκείνη την εποχή, απέμενε πολύ να θεωρηθεί καλή επένδυση για τους τύπους Wall Street, αλλά σύντομα προσχώρησαν στο πάρτι.

Ξαφνικά, οι τράπεζες, οι σκεπτόμενοι ηγέτες τραπεζικών και χρηματοπιστωτικών ιδρυμάτων είχαν όλοι γνώμη για το Bitcoin – πολλοί από αυτούς πίστευαν ότι ήταν μια μανία, ή ακόμη και ένα δηλητήριο αρουραίου και πολύ ασταθές για να πάρει σοβαρά, αλλά οι συνομιλίες για το Bitcoin άρχισαν να διεξάγονται επενδυτικοί κύκλοι.

Το Chicago Board Options Exchange (CBOE) και το Chicago Mercantile Exchange (CME) παρουσίασαν συναλλαγές μελλοντικής εκπλήρωσης Bitcoin στις 18 και 10 Δεκεμβρίου 2018 αντίστοιχα. Οι Goldman Sachs και Barclays φημολογείται ότι εξετάζουν γραφεία συναλλαγών κρυπτογράφησης και οι άνθρωποι δεν μπορούσαν να πάρουν αρκετό από αυτό το τρελό περιουσιακό στοιχείο που θα μπορούσε να διπλασιαστεί σε τιμή σε λίγες εβδομάδες.

Οι ιστορίες των δισεκατομμυριούχων Bitcoin και των εκατομμυριούχων κατά τη διάρκεια της νύχτας ξεπεράστηκαν και οι μεμονωμένοι επενδυτές πλημμύρισαν για να είναι μέρος του τεράστιου κύματος της μίας Bitcoin.

Αυτός είναι ο λόγος για τον οποίο η μεταβλητότητα ήταν τόσο σημαντική για τον καθορισμό των κρυπτονομισμάτων ως δυνητικό περιουσιακό στοιχείο που θα μπορούσε επίσης να υιοθετηθεί ως νόμισμα στην επικρατούσα κοινωνία. Ωστόσο, αυτή η ίδια μεταβλητότητα είναι επίσης αυτό που θα μπορούσε να σκοτώσει αυτόν τον στόχο.

Ο Itai Cohen, Διευθύνων Σύμβουλος της Homelend, μια πλατφόρμα στεγαστικών δανείων υποθηκών σημείωσε στην Cointelegraph ότι στο πλαίσιο της περιουσίας και της υποθήκης, βλέπουν την αστάθεια ως κάτι που απομακρύνει τους επενδυτές από την αγορά κρυπτονομισμάτων και σε πιο σταθερές επενδύσεις όπως η αγορά κατοικιών. Στόχος τους είναι να προσπαθήσουν να ξεπεράσουν τους επιφυλακτικούς επενδυτές στέγασης ενώ εξυπηρετούν έναν νέο, πιο τολμηρό επενδυτή που αγκαλιάζει αυτήν την αστάθεια.

«Η υψηλή μεταβλητότητα των κρυπτονομικών περιουσιακών στοιχείων είναι το αποτέλεσμα της εμπιστοσύνης των επενδυτών στο λεγόμενο« σύνδρομο υιοθέτησης »- όπου η αντίληψη της αξίας ενός περιουσιακού στοιχείου βασίζεται κυρίως στις προσδοκίες για την υιοθέτησή της από την κοινότητα.»

«Πιστεύω ότι αυτός είναι ένας βασικός παράγοντας, κυρίως επειδή οι αντιλήψεις είναι πολύ πιο ευμετάβλητες για ένα ψηφιακό περιουσιακό στοιχείο από ό, τι για τα περιουσιακά στοιχεία« πραγματικού κόσμου »όπως ο χρυσός, τα ακίνητα, τα εταιρικά κέρδη ή τα νομίσματα που υποστηρίζονται από την κυβέρνηση. Με άλλα λόγια, υπάρχει ένα μεγάλο χάσμα μεταξύ του φυσικού κόσμου και του ψηφιακού.

«Ο κλάδος των ενυπόθηκων δανείων είναι ένα τέλειο παράδειγμα μιας βιομηχανίας που φαίνεται να βοηθά στη γεφύρωση των κενών, όπως η βιομηχανία ακινήτων ή οποιαδήποτε άλλη βιομηχανία που έχει τη θέση του στον« πραγματικό »κόσμο.”

Το πρόβλημα είναι ότι, αν οι άνθρωποι εισέλθουν σε κρυπτογράφηση όταν η αγορά είναι στο υψηλότερο Bullish, επωφελούμενοι από την ανοδική μεταβλητότητα, πρέπει να είναι αρκετά ισχυρές για να το στηρίξουν στην πιο Bearish και η αστάθεια παίρνει μια μεγάλη πτώση.

Πώς να χειριστείτε την αστάθεια

Ο χειρισμός της αστάθειας δεν είναι κάτι νέο για θεσμοθετημένους επενδυτές. Τα περιουσιακά στοιχεία, οι μετοχές, τα ομόλογα και ακόμη και το forex είναι επιρρεπές σε διακυμάνσεις, αλλά το πρόβλημα είναι ότι η αστάθεια των κρυπτονομισμάτων είναι εκτός των διαγραμμάτων.

Επιπλέον, οι επενδυτές σε κρυπτονομίσματα είναι συχνά νέοι στο παιχνίδι και δεν έχουν βιώσει το φάσμα των αλλαγών στο παρελθόν – βλέποντας τα χρήματά τους να αυξάνονται και να συρρικνώνονται σημαντικά ανά ώρα.

Δεδομένου ότι το χρηματιστήριο ήταν πολύ περισσότερο από το κρυπτογράφηση, είναι ένα καλό μέρος για να ξεκινήσετε. Οι συμβουλές τους για τον χειρισμό αυτών των ασθενών χαμηλών και υψηλών σημείων, είναι σχετικές και μπορούν να μεταφερθούν σε συναλλαγές κρυπτογράφησης.

Όπως και στο χώρο κρυπτογράφησης, υπάρχουν μακροπρόθεσμες και βραχυπρόθεσμες επενδύσεις στο χρηματιστήριο. Ο Roger Ma, ιδρυτής της Lifelaidout, πιστοποιημένη εταιρεία χρηματοοικονομικού σχεδιασμού στη Νέα Υόρκη, εξήγησε πώς, στα αποθέματα, είναι σημαντικό να μην ξεχνάτε τον χρονικό σας ορίζοντα:

"Η επένδυση σε μετοχές σας ανταμείβει μακροπρόθεσμα. Αυτές οι καθημερινές αλλαγές στην αγορά δεν πρέπει να σας επηρεάζουν."

Αυτό αντικατοπτρίζεται σε μεγάλο βαθμό με την λεγόμενη στρατηγική «Hodl» για τα κρυπτονομίσματα. Ουσιαστικά, η στρατηγική λέει ότι δεν χρειάζεται να αφήσετε τις “καθημερινές αλλαγές να σας επηρεάσουν”, απλώς να κρατήσετε το κρυπτογράφηση σας για να αποφύγετε εντελώς την αστάθεια.

Ο Ma αναφέρει επίσης μια άλλη στρατηγική που μοιράζεται ομοιότητες με το cryptocurrency – κατά μέσο όρο το κόστος του δολαρίου. Σύμφωνα με αυτήν τη στρατηγική, αγοράζετε μια επένδυση σε σταθερό πρόγραμμα. Αυτή η επενδυτική στρατηγική ουσιαστικά σας εμποδίζει να κάνετε εξαντλητικές κινήσεις προς και έξω από την αγορά.

«Εφόσον έχετε ένα καλό σχέδιο και έχετε σκεφτεί τους χρονικούς ορίζοντες όπου χρειάζεστε τα χρήματα, τότε οι ελαφρώς μικρές κινήσεις στην αγορά δεν πρέπει να σας ενδιαφέρουν».

Το Dow Jones ήταν γνωστό για το μεγάλο σταγόνες, ακόμη και κατά τη διάρκεια μίας μόνο ημέρας. Scott Hanson, ιδρυτής και ανώτερος συνεργάτης της Hanson McClain Advisors, έκανε μια σημαντική σημείωση σε τέτοιου είδους σταγόνες.

«Η πτώση των 250 πόντων για το Dow σήμερα είναι μόνο περίπου κατά ένα τοις εκατό πτώση. Αλλά η ίδια πτώση όταν το Dow ήταν στα 10.000 θα ήταν πτώση 2,5 τοις εκατό. “

Αυτό βασικά μιλά για τη μεγαλύτερη εικόνα και πόσο σημαντικό είναι να σμικρύνετε τα γραφήματα. Για το Bitcoin, μόλις πριν από έξι μήνες, τον Οκτώβριο του 2017, οι άνθρωποι γιόρταζαν άγρια ότι το Bitcoin είχε σπάσει το σημάδι των 6.000 δολαρίων. Ωστόσο, μερικές φορές ήδη φέτος, οι άνθρωποι φοβόταν ότι το Bitcoin θα έφτανε τα 6.000 $.

Ασφαλή καταφύγια

Υπάρχουν στιγμές όμως, όταν ακόμη και οι έμπειροι επενδυτές σε κρυπτογράφηση αισθάνονται το τσίμπημα και θέλουν είτε να πάρουν κέρδος, είτε ένα υψηλό, και να ξεφύγουν από την αγορά. Όμως, η απόδραση από την αγορά ενός επενδυτή είναι δύσκολη εάν αυτά τα χρήματα προορίζονται για περιουσιακά στοιχεία.

Πολλοί έχουν δει αξία στη διαφοροποίηση των χαρτοφυλακίων τους, όχι μόνο μεταξύ των κρυπτονομισμάτων, αλλά και αντιστάθμισαν τα στοιχήματά τους με κάποια πιο σταθερά περιουσιακά στοιχεία, κυρίως χρυσό.

Χρυσός

Ο χρυσός είναι ένα περιουσιακό στοιχείο που είναι σχεδόν συνώνυμο με τη σταθερότητα και έχει μακρά ιστορία με την κρυπτογράφηση ως αντίθετο. Υπήρξαν στιγμές που είναι προφανές ότι ο χρυσός και τα κρυπτονομίσματα έχουν αντίστροφες σχέσεις με το πολύτιμο μέταλλο που μιλά σε περιόδους κρυπτογράφησης.

Ο Daniel Marburger, διευθυντής του διαδικτυακού έμπορου χρυσού Coin Invest με έδρα την Ευρώπη, δήλωσε ότι οι πωλήσεις χρυσών νομισμάτων αυξήθηκαν πέντε φορές στις 16 Ιανουαρίου, την ίδια στιγμή που τα κρυπτονομίσματα έπεφταν.

«[Τρίτη] ήταν μια κόλαση μιας τρελής ημέρας», δήλωσε ο Marburger, προσθέτοντας ότι «τα email και τα τηλέφωνα δεν σταματούν με τους πελάτες που ρωτούν πώς θα μπορούσαν να μετατρέψουν το crypto τους σε χρυσό».

Ακόμα και πριν από τα κρυπτονομίσματα, ο χρυσός ήταν γνωστό ότι ανέβηκε χρόνοι αστάθειας του χρηματιστηρίου καθώς η αξία του τείνει να μην κινείται σύμφωνα με άλλα περιουσιακά στοιχεία όπως μετοχές ή ακίνητα.

Μετρητά

Τα μετρητά είναι ένα άλλο ασφαλές καταφύγιο στο οποίο οι επενδυτές κρυπτογράφησης συρρέουν εύκολα όταν η αγορά κρυπτογράφησης βουτά, καθώς είναι τόσο απλή όσο η πώληση του ψηφιακού νομίσματος για κάτι που είναι τουλάχιστον χρησιμοποιήσιμο στην καθημερινή ζωή.

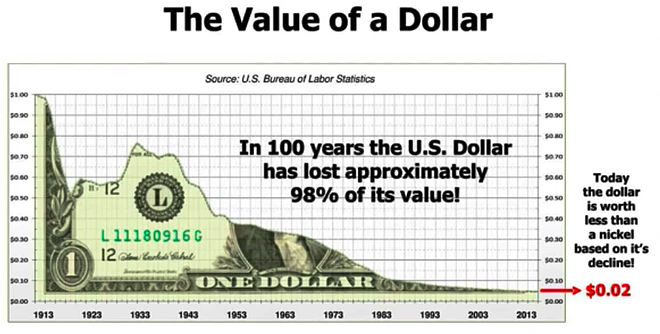

Το πρόβλημα με τη μετατροπή του ψηφιακού νομίσματος σε μετρητά είναι ότι η αξία των μετρητών αλλάζει συνεχώς αλλά αργά, χάνει αξία και ως επενδυτικό περιουσιακό στοιχείο, στην πραγματικότητα δεν είναι καλό στοίχημα.

Ομοίως, ως ασφαλές καταφύγιο για την κρυπτογράφηση, το πρόβλημα είναι ότι ένας φοβισμένος κύκλος χαμηλών πωλήσεων και υψηλών αγορών μπορεί να αναπτυχθεί καθώς οι επενδυτές πωλούν τα περιουσιακά τους στοιχεία σε περιόδους χαμηλών τιμών και τα αγοράζουν πίσω όταν η αγορά εκτοξεύεται ξανά, και πιθανώς, υπερτιμημένη.

Πηγή εικόνας: Γραφείο Στατιστικής Εργασίας των ΗΠΑ

Δεσμούς

Τα ομόλογα που εκδίδονται από κυβερνήσεις θεωρούνται γενικά ως ασφαλείς επενδύσεις, επειδή η γενική άποψη είναι ότι οι χώρες είναι συχνά πιο οικονομικά ασφαλείς από τις εταιρείες και πιο σταθερές από την κρυπτογράφηση. Ωστόσο, εάν ο εκδότης ομολόγων δεν μπορεί να καλύψει τις πληρωμές τόκων ή να εξοφλήσει το κεφάλαιο όταν αυτό είναι οφειλόμενο, θα μπορούσατε να χάσετε ολόκληρη την επένδυσή σας και αυτό είχε συμβεί πριν, ακόμη και σε οικονομίες τόσο μεγάλες όσο της Κίνας.

Όλα αυτά τα ασφαλή καταφύγια έχουν κατά κύριο λόγο τρόπους με τους οποίους ένας επενδυτής κρυπτογράφησης μπορεί να ξεφύγει από την αστάθεια της αγοράς και να προστατεύσει τα περιουσιακά τους στοιχεία από το να πέσουν μακριά. Ωστόσο, το πρωταρχικό ζήτημα είναι ότι παίρνουν την επένδυσή τους εντελώς από την οικονομία κρυπτογράφησης και με την αστάθεια, είναι συχνά δύσκολο να επιστρέψετε και να κερδίσετε, όταν οι αγορές είναι πράσινες.

Ο Guy Melamed, Διευθύνων Σύμβουλος της Zeex, μιας εταιρείας που προσπαθεί να μετριάσει την αστάθεια της κρυπτογράφησης μετατρέποντάς τις σε πράγματα όπως δωροκάρτες, επαναλαμβάνει το σημείο ότι αφήνοντας το cryptomarket εντελώς σε αναζήτηση ενός ασφαλούς καταφυγίου σημαίνει ότι υπάρχει ένα τυχερό παιχνίδι για να επιστρέψετε όταν η ώρα είναι σωστή.

"Παρόλο που τα κορυφαία κρυπτονομίσματα όπως το Bitcoin και το Ethereum έχουν σημειώσει τεράστια πρόοδο τα τελευταία χρόνια, οι τελευταίες πτώσεις στην αγορά είχαν καταλάβει πολλούς επενδυτές ασφαλή καταφύγια όπου μπορούν να σταθμεύσουν τον πλούτο τους χωρίς να εγκαταλείψουν την κρυπτογράφηση. “

«Πολλοί θα στραφούν σε συμβατικά ασφαλή καταφύγια όπως χρυσός, σταθερά νομίσματα και χρηματιστήρια. Αλλά είναι δύσκολο να αγοράσετε χαμηλά όταν ολόκληρο το κοπάδι κηλιδώνει προς την ίδια κατεύθυνση. Αυτό που βρήκαμε στη δουλειά μας, είναι ότι οι κρυπτογραφικές κάρτες παρακολούθησης πληθωρισμού μπορούν να είναι σταθερές, επειδή συνδέονται με τον πληθωρισμό και όχι με την κερδοσκοπία. “

Ένα καθήκον να ξεπεραστεί η καταιγίδα

Υπάρχουν στοιχεία που υποδηλώνουν ότι η αστάθεια του Bitcoin μειώνεται, ότι οι άγριες εναλλαγές δεν είναι τόσο άγριες, και ότι στην πραγματικότητα γίνονται πιο εύχρηστες με την πάροδο του χρόνου. Αυτό έχει να κάνει με την άνοδο της υιοθέτησης και τη διανομή του Bitcoin σε μια τεράστια και ποικίλη αγορά.

Από την άλλη πλευρά, η μεταβλητότητα είναι επίσης μερικές φορές πολύτιμη. Arthur Hayes, Διευθύνων Σύμβουλος της BitMEX, ένα χρηματιστήριο Bitcoin, διαπραγματεύεται σε μεταβλητότητα και το θεωρεί τόσο σημαντικό για το διάστημα.

“Είμαι έμπορος μεταβλητότητας στο τέλος της ημέρας” Ο Χέις είπε. «Κερδίζουμε τα χρήματά μας εάν είναι ευμετάβλητα. Αν ανεβαίνει ή πέσει, αν ο Μπιλ Γκέιτς το αποκαλεί απάτη, συντομεύστε το – δεν με νοιάζει. Ή, αν νομίζετε ότι πρόκειται να είναι ένα εκατομμύριο δολάρια σε λίγους μήνες, υπέροχο! Αγοράστε το, ακόμα δεν με νοιάζει, ταιριάζουμε με τις συναλλαγές. “

Ωστόσο, σύμφωνα με τον Daniele Bernardi, σύμβουλο στο ταμείο μεταβλητότητας Volactive και διευθύνων σύμβουλος του PHI Token, η μεταβλητότητα μειώνεται και οφείλεται στο γεγονός ότι δεν είναι όλοι μετά από αυτήν την «τριψήφια επιστροφή» Ο Μπερνάρντι είπε στο Cointelegraph:

«Η ακραία μεταβλητότητα που χαρακτηρίζει τον cryptoworld σήμερα συνδέεται σαφώς με τις πολύ υψηλές αποδόσεις που έχουν δημιουργήσει τα τελευταία χρόνια. Εάν θέλουμε το crypto να συνεχίσει να προσφέρει τριψήφιες αποδόσεις ως κατηγορία στοιχείων, είναι αναπόφευκτο η μεταβλητότητα να παραμένει υψηλή. Ακόμα κι αν το ίδιο συνδέεται και με τη ρευστότητα, για την οποία η κοινότητα κρυπτογράφησης θα αυξηθεί αναπόφευκτα τόσο περισσότερο θα μετριάσουμε τις επιστροφές στην αστάθεια. “

«Αυτό συμβαίνει ήδη, επειδή η αστάθεια του Bitcoin στα πρώτα χρόνια της ζωής ήταν πάνω από 300 τοις εκατό ετησίως, ενώ τώρα κυμαίνεται μεταξύ 50 και 100 τοις εκατό ετησίως. Προς το παρόν δεν υπάρχουν κατηγορίες περιουσιακών στοιχείων που έχουν παρόμοια μεταβλητότητα εκτός από την αστάθεια του δείκτη VIX που είναι με τη σειρά του δείκτης μεταβλητότητας. “

Απαιτεί από όσους έχουν επενδύσει σε Bitcoin και άλλα κρυπτονομίσματα, να τηρούν και να εργαστούν μέσω της μεταβλητότητας, ώστε τα ψηφιακά νομίσματα να επιβιώσουν και να ευδοκιμήσουν.

Η υιοθέτηση του mainstream ξεκίνησε σοβαρά, αλλά απαιτεί πολλή σκληρή δουλειά από εκείνους που βρίσκονται στην αγορά τώρα, για να παραμείνει σε αυτήν και για να ξεφύγει από αυτήν την καταιγίδα. Μόλις η αστάθεια είναι υπό έλεγχο, ένα νέο κύμα υιοθέτησης μπορεί σίγουρα να ξεκινήσει.