Daļa no tā, kas kriptonauda ir nostiprinājusies kartē kopš to eksplodēšanas galvenajā investoru tirgū, ir bijusi to nepastāvība. Ieguldītāji pārņēma tādus tīkojumus kā Bitcoin, kad līdz 2018. gada novembrim un decembrim kriptonauda vērtība strauji pieauga.

Tomēr šāda nepastāvība ir divvirzienu zobens, un kriptovalūtu tirgus ir parādījis, ka 2018. gadā, kad Bitcoin cena dažkārt pārsniedza 50 procentus no gada beigu cenas 13 000 ASV dolāru.

Kriptovalūtu tirgus ir izjutis arī Bitcoin nepastāvības nelabvēlīgo ietekmi, jo cenu krituma rezultātā samazinās arī Bitcoin tirdzniecības apjoms un pat interese par digitālās valūtas sfēru. Bīstamība ir tāda, ka nestabilitāte var izraisīt lielu investoru izceļošanu, kas nopietni iedragā citu kriptovalūtu cerības iegūt masveida pieņemšanas statusu.

Nepastāvībai jābūt uzmanības centrā, ja ir nākotne, kurā kriptogrāfiju plaši izmanto ikdienas lietās.

Tomēr tas prasa daudz drosmes un zināmu taktisko prasmi, lai veiksmīgi virzītos zemākajos līmeņos, lai saglabātu sevi drošu un prātīgu, kā arī pozitīvi veicinātu augošu kriptogrāfijas ekonomiku..

Kāpēc svārstīgums ir svarīgs, bet nāvējošs?

Ir daudz jāsaka par lomu, kāda bija svārstībām, palīdzot kriptovalūtām sasniegt galveno tirgu.

Kriptovalūtas un it īpaši Bitcoin iekļuva galvenajā mediju straumē tikai kā tumšā tīmekļa rīks, kad tika slēgts bēdīgi slavenais Zīda ceļš. Toreiz to vēl neuzskatīja par labu ieguldījumu Volstrītas tipiem, taču viņi drīz pievienojās partijai.

Pēkšņi bankām, domājošiem banku un finanšu iestāžu līderiem, visiem bija viedoklis par Bitcoin – daudzi no viņiem domāja, ka tā ir iedoma vai pat žurku inde un ir pārāk nestabila, lai to nopietni uztvertu, taču sarunas par Bitcoin sāka notikt investīciju aprindās.

Čikāgas padomes opciju birža (CBOE) un Čikāgas preču birža (CME) 2018. gada 18. un 10. decembrī ieviesa Bitcoin nākotnes tirdzniecību. Tiek baumots, ka Goldman Sachs un Barclays meklē kriptogrāfijas tirdzniecības galdus, un cilvēki nevarēja iegūt pietiekami daudz šī trakā aktīva, kas dažu nedēļu laikā varētu dubultoties cenā.

Stāsti par Bitcoin miljardieriem un vienas nakts miljonāriem pieauga, un individuālie investori pārpludināja, lai būtu daļa no milzīgā Bitcoin mānijas viļņa.

Tāpēc svārstīgums bija tik svarīgs, izveidojot kriptonauda kā potenciāls aktīvs, ko varēja izmantot arī kā valūtu parastajā sabiedrībā. Tomēr tas pats svārstīgums ir arī tas, kas varētu nogalināt šo mērķi.

Hipotēku pūļa finansēšanas platformas Homelend izpilddirektors Itai Koens (Caielegraph) atzīmēja, ka īpašuma un hipotēkas ietvaros viņi svārstības uzskata par kaut ko tādu, kas novirza investorus no kriptovalūtu tirgus un stabilākos ieguldījumos, piemēram, mājokļu tirgū. Viņu mērķis ir mēģināt pārspēt piesardzīgos mājokļu investorus, vienlaikus piedāvājot jaunu, drosmīgāku investoru, kurš ņem vērā šo svārstīgumu.

“Kriptogrāfijas aktīvu lielā nepastāvība ir ieguldītāju paļaušanās uz tā saukto” pieņemšanas sindromu “- kur aktīva vērtības uztvere galvenokārt balstās uz cerībām par tā pieņemšanu sabiedrībā.”

“Es uzskatu, ka tas ir galvenais faktors, jo vairāk tāpēc, ka digitālajam aktīvam ir daudz nepastāvīgāki priekšstati nekā par” reālās pasaules “aktīviem, piemēram, zeltu, nekustamo īpašumu, uzņēmumu peļņu vai valdības nodrošinātām valūtām. Citiem vārdiem sakot, pastāv liela plaisa starp fizisko un digitālo pasauli.

“Hipotēku nozare ir lielisks piemērs nozarei, kas, šķiet, palīdz mazināt plaisas, tāpat kā nekustamā īpašuma nozare vai jebkura cita nozare, kurai ir pamats” reālajā “pasaulē.”

Problēma ir tāda, ka, ja cilvēki ienāk kriptogrāfijā, kad tirgus ir vislielākais, gūstot peļņu no augšupejošās svārstības, viņiem jābūt pietiekami spēcīgiem, lai to vislielākajā mērā nocietinātu, un svārstīgums notiek lielā lejā.

Kā rīkoties ar svārstībām

Strukturēšana ar svārstībām institucionalizētiem investoriem nav nekas jauns. Aktīvi, akcijas, obligācijas un pat forex ir pakļauti svārstībām, taču problēma ir tā, ka kriptovalūtas svārstīgums ir izslēgts no diagrammām.

Turklāt investori kriptovalūtā spēlē bieži ir jauni un iepriekš nav pieredzējuši svārstību diapazonu – vērojot, kā viņu nauda gan aug, gan ievērojami samazinās par stundu.

Tā kā akciju tirgus ir bijis daudz ilgāks nekā kriptonauda, tā ir laba vieta, kur sākt. Viņu padomi, kā rīkoties ar šīm saslimstošajām zemākajām un augstākajām, ir nozīmīgi, un tos var pārnest uz kriptogrāfijas tirdzniecību.

Tāpat kā kriptovalūtas telpā, akciju tirgū ir ilgtermiņa un īstermiņa ieguldījumi. Rodžers Ma, sertificēta finanšu plānošanas uzņēmuma Lifelaidout dibinātājs Ņujorkā, paskaidroja kā krājumos ir svarīgi neaizmirst par savu laika horizontu:

"Ieguldīšana akcijās jūs ilgtermiņā atalgo. Šīm ikdienas izmaiņām tirgū nevajadzētu jūs ietekmēt."

Tas lielā mērā atspoguļojas tajā pašā virzienā, kā tā dēvētā ‘Hodl’ stratēģija kriptovalūtām. Būtībā stratēģija saka, ka nav nepieciešams ļaut “ikdienas izmaiņām ietekmēt tevi”, bet vienkārši turēties pie savas kriptonauda, lai pilnībā izvairītos no svārstībām.

Ma piemin arī citu stratēģiju, kas ir līdzīga kriptonauda – dolāru vidējās izmaksas. Saskaņā ar šo stratēģiju jūs pērkat ieguldījumu saskaņā ar noteiktu grafiku. Šī ieguldījumu stratēģija būtībā attur jūs no pārmērīgas pārvietošanās uz tirgu un no tā.

“Kamēr jums ir izstrādāts labs plāns un esat domājis par laika horizontiem, kur jums vajadzīga nauda, tad nedaudz mazajām kustībām tirgū nevajadzētu būt jums svarīgām.”

Dow Jones ir pazīstams ar savu lielo pilieni, pat tikai vienas dienas laikā. Scott Hanson, Hanson McClain Advisors dibinātājs un vecākais partneris, izdarīja svarīgu piezīmi uz šāda veida pilieniem.

“250 punktu kritums Dow šodien ir tikai aptuveni viena procenta kritums. Bet tas pats kritums, kad Dow bija 10 000, būtu kritums par 2,5 procentiem. ”

Tas būtībā izsakās par kopainu un to, cik svarīgi ir tuvināt diagrammas. Attiecībā uz Bitcoin tikai pirms sešiem mēnešiem, 2017. gada oktobrī, cilvēki mežonīgi svinēja, ka Bitcoin ir pārkāpis 6000 ASV dolāru atzīmi. Tomēr dažas reizes jau šogad cilvēki bija panikā, ka Bitcoin sasniegs 6000 USD.

Drošas patvērums

Ir gadījumi, kad pat pieredzējuši kriptogrāfijas investori izjūt šķipsnu un vēlas vai nu ņemt peļņu, vai lielu, un aizbēgt no tirgus. Bet izvairīties no tirgus investoram ir grūti, ja šī nauda ir paredzēta aktīviem.

Daudzi ir redzējuši vērtību, dažādojot savus portfeļus ne tikai kriptovalūtās, bet arī nodrošinot savas likmes ar stabilākiem aktīviem, galvenokārt ar zeltu.

Zelts

Zelts ir aktīvs, kas ir gandrīz sinonīms stabilitātei, un tam ir ilga vēsture ar kriptonauda kā antitēzi. Ir bijuši gadījumi, kad ir acīmredzams, ka zeltam un kriptovalūtām ir apgrieztas attiecības ar dārgmetālu, kas runā kriptogrāfijas krituma laikā.

Eiropā izvietotā tiešsaistes zelta dīlera Coin Invest direktors Daniels Marburgers sacīja, ka zelta monētu pārdošanas apjoms janvārī 16 reizes palielinājās, tajā pašā laikā kriptonauda kritās.

“[Otrdiena] bija ārkārtīgi traka diena,” sacīja Marburgers, piebilstot, ka “e-pasts un tālruņi nestāvēja uz vietas ar klientiem, kuri jautāja, kā viņi varētu pārvērst savu kriptogrāfiju zeltā”.

Jau pirms kriptovalūtām bija zināms, ka zelts palielinās akciju tirgus nepastāvības laiki jo tā vērtība mēdz nemainīties atbilstoši citiem aktīviem, piemēram, akcijām vai īpašumiem.

Skaidra nauda

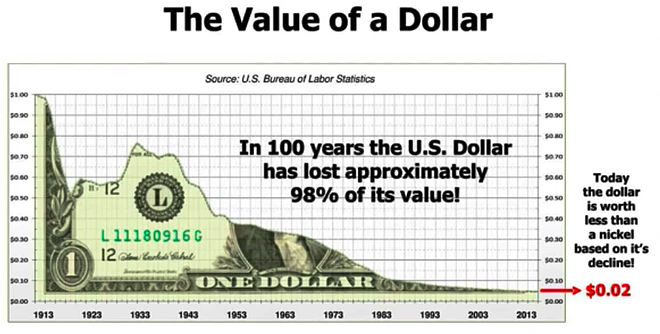

Skaidrā nauda ir vēl viena drošība, uz kuru kriptogrāfijas investori viegli nokļūst, kad kriptogrāfijas valūtas tirgus ienirst, jo tas ir tikpat vienkārši, kā pārdot digitālo valūtu par kaut ko tādu, kas ir vismaz izmantojams ikdienas dzīvē..

Digitālās valūtas pārvēršana skaidrā naudā ir tāda, ka skaidras naudas vērtība nemitīgi mainās, bet lēnām, zaudējot vērtību, un kā ieguldāms aktīvs tā patiešām nav laba likme.

Tāpat kā droša patvērums kriptogrāfijas valūtai problēma ir tā, ka var attīstīties šausmīgs pārdošanas ar zemu un augstu cenu līmenis, kad investori pārdod savus aktīvus krituma laikā un atpērk tos, kad tirgus atkal uzplaukst, un, iespējams, pārvērtē.

Attēla avots: ASV Darba statistikas birojs

Obligācijas

Valdību emitētās obligācijas parasti tiek uztvertas kā drošas patvēruma investīcijas, jo kopumā tiek uzskatīts, ka valstis bieži ir finansiāli drošākas nekā uzņēmumi un stabilākas nekā kriptonauda. Tomēr, ja obligāciju emitents nespēj samaksāt procentu maksājumus vai atmaksāt kapitālu tā termiņa beigās, jūs varat zaudēt visu savu ieguldījumu, un tas ir noticis iepriekš, pat tik lielas ekonomikas kā Ķīna.

Visiem šiem drošajiem patvērumiem galvenokārt ir veidi, kā kriptogrāfiskais ieguldītājs var izvairīties no tirgus svārstībām un aizsargāt savus aktīvus no tālu krišanas. Tomēr galvenais jautājums ir tas, ka viņi pilnībā izņem savus ieguldījumus no kriptogrāfijas ekonomikas, un ar svārstībām bieži ir grūti atgriezties un gūt peļņu, kad tirgi ir zaļi.

Gajs Melameds, uzņēmuma Zeex izpilddirektors, kas mēģina mazināt kriptogrāfijas svārstības, pārvēršot tos tādās lietās kā dāvanu kartes, atkārtoti uzsver, ka, pilnībā atstājot kriptotirgu, meklējot drošu patvērumu, tas nozīmē, ka ir azarts par atgriešanos. kad ir īstais laiks.

"Pat ja populārākās kriptovalūtas, piemēram, Bitcoin un Ethereum, pēdējo gadu laikā ir guvušas milzīgu progresu, pēdējie kritumi tirgū daudziem investoriem saprotami meklē drošas patvēruma vietas, kur viņi var novietot savu bagātību, neizkļūstot no kriptogrāfijas tirgus. “

“Daudzi vērsīsies pie parastajām patvēruma vietām, piemēram, zelta, stabilu monētu un biržā tirgoto fondu. Bet ir grūti nopirkt zemu, kad viss ganāmpulks stindzina vienā virzienā. Mūsu darbs ir tas, ka inflācijas izsekošanas kriptogrāfisko dāvanu kartes var būt stabilas, jo tās ir saistītas ar inflāciju, nevis spekulācijām. “

Pienākums pārvarēt vētru

Ir pierādījumi, kas liecina par Bitcoin nepastāvības samazināšanos, ka savvaļas šūpoles nav tik savvaļas un ka laika gaitā tās kļūst arvien vadāmākas. Tas ir daudz saistīts ar Bitcoin ieviešanas pieaugumu un izplatīšanu plašā un daudzveidīgā tirgū.

Lietu otrā pusē dažreiz tiek novērtēta arī nepastāvība. Arthur Hayes, uzņēmuma vadītājs BitMEX, Bitcoin merkantilu apmaiņa, tirgojas ar svārstībām un uzskata to par svarīgu kosmosam.

“Dienas beigās esmu svārstību tirgotājs,” Hejs teica. “Mēs pelnām savu naudu, ja tā ir nestabila. Ja tas iet uz augšu vai iet uz leju, ja jums Bils Geitss to sauc par krāpšanu, tad saīsiniet to – man vienalga. Vai arī, ja jūs domājat, ka dažu mēnešu laikā tas būs miljons dolāru, lieliski! Pērciet to, joprojām ir vienalga, mēs vienkārši saskaņojam darījumus.

Bet, kā saka Daniele Bernardi, Volatilitātes fonda Volactive padomniece un PHI Token izpilddirektore, svārstīgums mazinās, un tas ir tāpēc, ka ne visi ir pēc šīs “trīsciparu atdeves”. Bernardi teica Cointelegraph:

“Ārkārtējā nepastāvība, kas mūsdienās raksturo kriptopasauli, nepārprotami ir saistīta ar ļoti augsto ražu, ko tie radījuši pēdējos gados. Ja mēs vēlamies, lai kriptogrāfija turpinātu piedāvāt trīsciparu atdevi kā aktīvu klasi, ir nenovēršami, ka svārstībām jāpaliek augstām. Pat ja tas pats ir saistīts arī ar likviditāti, kurai kriptogrāfijas kopiena neizbēgami pieaugs, jo vairāk mēs mazināsim svārstību atdevi. ”

“Tas jau notiek, jo Bitcoin svārstīgums pirmajos dzīves gados bija vairāk nekā 300 procenti gadā, bet tagad tas svārstās no 50 līdz 100 procentiem gadā. Pašlaik nav nevienas aktīvu klases ar līdzīgu svārstīgumu, izņemot VIX indeksa svārstīgumu, kas savukārt ir svārstīguma rādītājs. “

Tas prasa tiem, kas ieguldīti Bitcoin un citās kriptovalūtās, turēties pie tā un pārvarēt svārstības, lai digitālās valūtas varētu izdzīvot un uzplaukt.

Galvenā adopcija ir sākusies nopietni, taču tas prasa daudz smaga darba no tiem, kas šobrīd atrodas tirgū, lai tur paliktu un izdzītu šo vētru. Kad nepastāvība ir kontrolēta, noteikti var sākties jauns adopcijas vilnis.