Son iki yıldır, kripto-medya kuruluşları ve Bitcoin (BTC) savunucuları, kurumsal yatırımcıların kripto para birimi sektörünü benimseme ihtiyacına büyük önem verdiler. Sıklıkla ifade edilen inanç, kurumsal girişin kitlesel olarak benimsenmesine ve bir bütün olarak kripto varlıkların değerinde inanılmaz bir artışa yol açacağıydı..

Şimdiye kadar hızlı bir şekilde ilerleyin ve toplam kripto para birimi piyasa değeri, 2017’nin sonlarında görülen tüm zamanların en yüksek değeri olan 750 milyar dolara henüz ulaşmadı..

Kripto fiyatlarının yavaş toparlanması, cevaplanması zor birkaç soru ortaya çıkarıyor. Kurumsal fonlar kripto para birimlerine akıyorsa, neden son üç yılda önemli bir fiyat artışı olmadı??

Ya neredeyse sonsuz bir satış baskısı var – ki bu, toplam kripto piyasası kapağının sadece 248 milyar dolar olduğu düşünüldüğünde bir engel olmamalı – ya da kurumsal yatırımın kripto fiyatlarını pompalayacağı teorisi geçerli değil. Kurumsal yatırımcıların henüz kripto pazarına girmemiş olmasının üç nedeni var.

Rampa çok dik kalıyor

En çok listelenen kripto varlık olan Bitcoin’e yatırım yapmak CoinMarketCap, büyük yatırım fonu yöneticileri için, özellikle algılanan Bitcoin riskleri düşünüldüğünde, önemli bir engel olmaya devam ediyor.

Buna, daha geleneksel varlıklara kıyasla gerekli ek satın alma adımlarını ekleyin ve sadece kripto satın alma süreci rahatsız edici. Bazı fonların iç düzenlemesi de belirli ürünlere yatırım yapılmasına izin vermezken, diğerleri düzenlenmiş ve onaylanmış yerlerdeki düşük likidite nedeniyle devre dışı bırakılır.

Varlık, kâr anlamına gelmez veya bir boğa piyasasını garanti etmez

Kurumsal yatırımcıların gelişi veya varlığı, mutlaka satın alma baskısı anlamına gelir. Renaissance Technologies Madalyon Fonları’nın CME’nin Bitcoin vadeli işlem piyasalarına son girişi mükemmel bir örnek.

Ayrıca, CME vadeli işlemlerinin nakit olarak ödenmesi nedeniyle, herhangi bir Bitcoin alım satım faaliyeti içermediğine dikkat edilmelidir. Daha da önemlisi, bir hedge fonu da kısa pozisyonlar açabilir.

Yatırımcılar merak etmelidir: Neden Bitcoin fiyatına karşı bahis yapmak için potansiyel olarak alana giren 10 milyar dolarlık bir fonu kutlamalılar??

Evet, kripto türevleri piyasasında önemli bir büyüme oldu ve bunlar kurumsal büyüklükteki yatırımcılar arasında tercih edilen enstrümanlar, ancak ortalama perakende yatırımcı için inanılmaz derecede karmaşık olmaya devam ediyorlar..

Vadeli işlemler yoluyla pozisyon oluşturmak, sözleşmelerin her iki ayda bir sona ermesi nedeniyle yüksek bir maliyetle gelebilir. Dahası, bu, yatırımcıların spot piyasada negatif primle işlem yapma riskini alacağı anlamına gelir, çünkü genellikle bir sonraki vadeye geçmenin bir maliyeti vardır..

Basitçe söylemek gerekirse, vadeli işlem sözleşmeleri uzun vadeli elde tutma için tasarlanmamıştır.

Geleneksel pazarlarla karşılaştırıldığında kripto sektörü çok küçük

Bitcoin inanılmaz getiri sağlarken, 94 trilyon dolarlık bir endüstrinin körü körüne kripto para satın almamasının başka nedenleri de var..

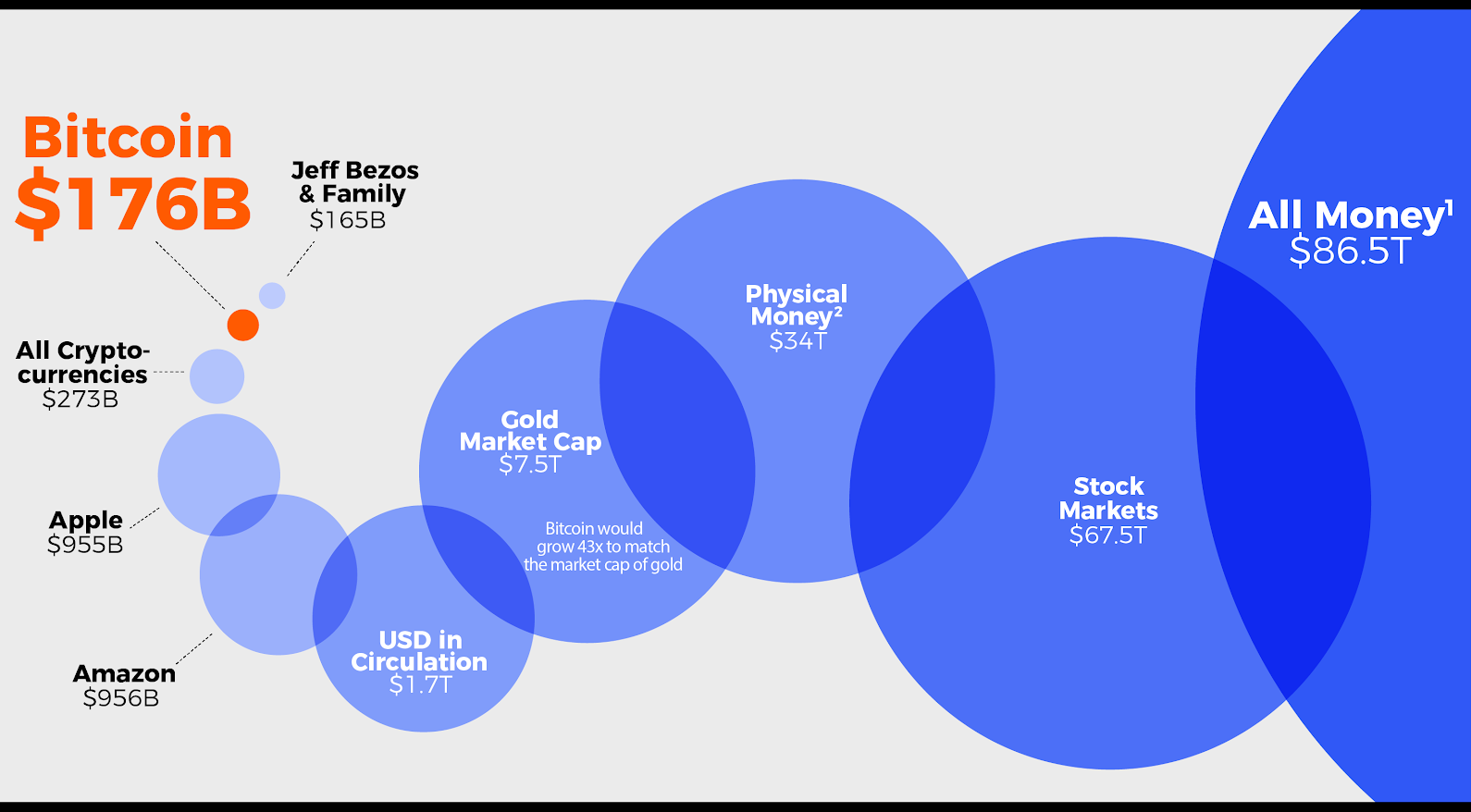

Perspektifte kripto para birimi piyasa değeri. Kaynak: BitcoinIRA

Yukarıdaki tabloyu kaç kez görmüş olursa olsun, oldukça etkileyici olmaya devam ediyor. Kripto sektörünün 248 milyar dolarlık piyasa değeri, sermaye piyasaları arasında sadece bir nokta. Şu anda, tedavüldeki Japon yeni banknotları 1 trilyon $ ‘dır ve bu, banka mevduatları veya hazineleri içermez..

Dünyanın en büyük 20 varlık yöneticisi toplamı 42,3 trilyon doları yönetiyor. Kripto para birimlerine sadece% 0,5’lik bir yatırım 211 milyar dolara ulaşır – toplam piyasa değerinin% 84’üne eşittir..

Geçtiğimiz birkaç yıl kripto paranın sonsuz bir avantaj sağlayabileceğini göstermiş olsa da, kripto para birimlerinin geleneksel piyasalarla aynı oyun alanında olmaya yakın olmadığını kabul etmek gerekir. Grayscale Investments, kripto para birimlerine kurumsal yatırım için mevcut en büyük halka açık araç olan 3 milyar doları yönetiyor.

Bu kadar önemli bir miktara rağmen, dünyanın en büyük para yöneticilerinin gözünde önemsiz kalıyor.

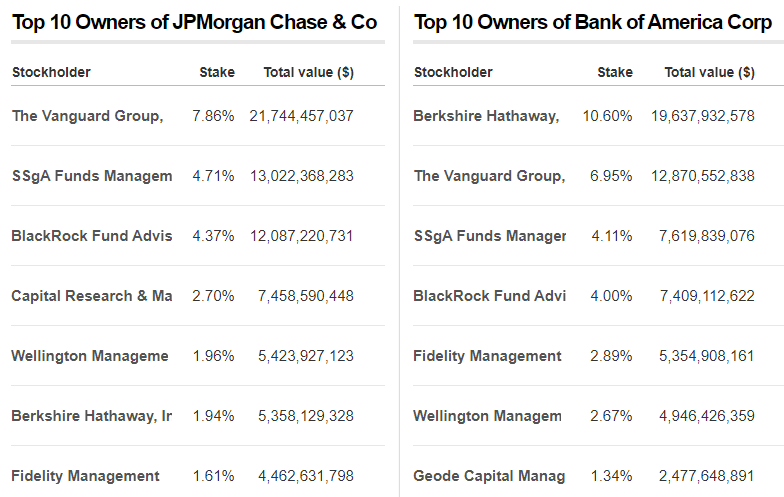

JPMorgan’ın ilk 7 sahibi & Bank Of America hisseleri. Kaynak: CNN Business

Bankalar, kredi kartları, sigorta ve aracılık şirketleri, hemen hemen her büyük varlık yöneticisi için portföyün önemli bir bölümünü temsil eder. BlackRock, State Street, Vanguard, Fidelity ve Wellington sürekli olarak en büyük 20 finansal hisse senedi sahibi olarak öne çıkıyor.

Dünyanın en büyük yatırım fonları yöneticileri arasında HSBC, JP Morgan, Goldman Sachs, Deutsche Bank, BNP Paribas, UBS ve Wells Fargo gibi bankalar bu alanda önemli bir oyuncudur..

Bankalar bu tür bağımsız yatırım fonlarının ilgili yatırımcıları ve dağıtıcıları olduğu için bu ilişki daha da derinleşmektedir. Bu karmaşa, büyük finans sektörü oyuncuları olarak daha da ileri gidiyor. hakim olmak hisse senetleri ve borç teklifleri, bu tür anlaşmalarda yatırım fonlarının tahsisini koordine etmek.

Konu geleneksel finans sektörü olduğunda, herhangi bir yatırım fonu yöneticisinin masanın yanlış tarafında oturması için kazanılacak pek bir alan yok.

Şu anda kripto para birimleri Visa, Wells Fargo, Chubb veya Charles Schwab için hiçbir şekilde tehdit oluşturmuyor. Merkezi olmayan finansmanın ne kadar iyi performans gösterdiğinin veya şu anda Bitcoin işlemlerinin ne kadar büyük olduğunun önemi yok.

Bu nedenle, yatırımcıların sorması gereken soru şudur: Kurumların katılımını engelleyen nedir ve kripto para birimlerine yatırım yapmalarını sağlamak için ne gerekir??

Düzenleyici baskı bir engel olmaya devam ediyor

Eski Emtia Vadeli İşlemler Ticaret Komisyonu Başkanı J.Christopher Giancarlo, Ekim 2019’da ajansının kasıtlı Hazine, Amerika Birleşik Devletleri Menkul Kıymetler Borsası Komisyonu ve Ulusal Ekonomik Konseyi ile Bitcoin’in 2017’deki inanılmaz rallisini bastırmak için.

Bu hükümet destekli plan, Aralık 2017’de CME ve CBOE’nin her ikisi de Bitcoin vadeli işlem sözleşmelerini listelediğinde sonuçlandı – Bitcoin’in ünlü 19.700 $ ‘lık zirvesinden bir gün sonra.

Mayıs 2019’da ABD kongre üyesi Brad Sherman, meslektaşlarını kripto para birimlerini yasadışı ilan etmeye çağırdı. Başkan Donald Trump, Temmuz 2019’da bir tweet attı:

“Para olmayan, değeri son derece değişken olan ve ince havaya dayanan Bitcoin ve diğer Kripto para birimlerinin hayranı değilim.”

Daha yakın zamanlarda, ABD Hazine Bakanı Steven Mnuchin kripto para birimleri için “önemli yeni gereksinimler” sözü verdi..

Ekim 2019’da ABD senatörleri, Facebook’un Libra kripto para birimi projesini destekleyen üç şirkete bir mektup gönderecek kadar ileri gittiler ve “projenin tüketiciler, düzenlenmiş finans kurumları ve küresel finans sistemi için oluşturduğu riskleri” öne sürdüler.

Bitcoin, yaygın olarak itibari para için bir rakip olarak görülmese de, kripto para biriminin trilyon dolarlık bir piyasa değeri elde etmesi durumunda olacağı neredeyse kesin..

Likidite ve erişim kolaylığı

BAKKT, yatırım fonlarının Bitcoin yatırımına yönelik önemli engelini hafifletmek için tasarlanmış bir ürüne sahiptir. Fiziksel teslimatı olan Bitcoin vadeli işlem sözleşmeleri, saklama süreci de dahil olmak üzere tamamen düzenlenmiş bir mekanda satın alımlara izin verir..

Cointelegraph tarafından bildirildiği üzere BAKKT, New York Borsası’nın sahibi olan Intercontinental Exchange tarafından kontrol ediliyor. Bu tür ürünlerle ticaret yapmak isteyen müşteriler, bunu hisse senetleri ve vadeli işlemler için kullanılan normal aracılar aracılığıyla yapmalıdır..

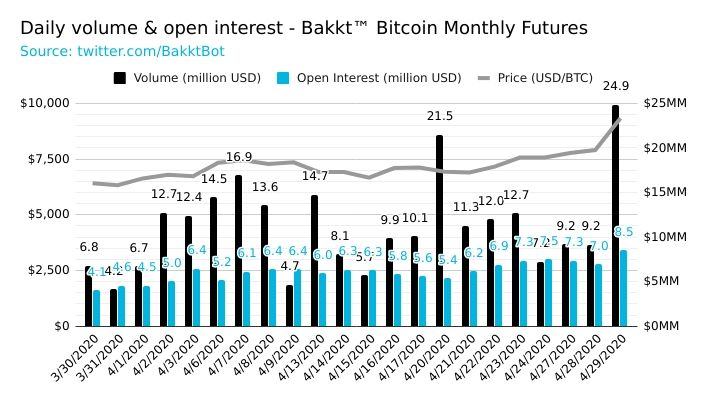

BAKKT’nin Bitcoin Aylık Vadeli İşlem sözleşmeleri hacmi. Kaynak: Twitter @BakktBot

BAKKT’nin gelişinin, kripto sektörünün kurumsal yatırımcıların onayını aldığına dair bir sinyal olacağı öngörüldüğü için perakende yatırımcıları çağlar boyunca BAKKT’nin lansmanını bekliyordu. 2018 ve 2019’da tüm zamanların en yüksek seviyesine ulaşılacağına dair tahminler acımasızdı ve çoğu zaman yanlış.

Piyasaya sürüldükten sonra, mükemmel bir çözüm gibi görünen bir şey, bu tarihe kadar önemsiz kalan ortalama bir günlük hacim üretti. Bunun gerçekleşmesinin birçok nedeni vardır:

- Şu anda çok az komisyoncu BAKKT’nin ürünlerini sunuyor.

- Birçok fonun iç düzenlemeleri, fiziksel Bitcoin tabanlı yatırımların sahipliğine izin vermiyor.

- BAKKT tarafından onaylanacak fonlar için ek bürokrasi (kontroller) gereklidir..

- Fiziksel Bitcoin kaldıraç ticareti için marj olarak kabul edilmiyor.

- Pazar-Cuma saat 20:00 ile sınırlı. 18: 00’a kadar ticaret saatleri.

Dahili fon düzenlemeleri, Bitcoin yatırımına uyum sağlamak için değiştirilebilse de, şu anda multi-milyar dolarlık yatırım fonları için pek mantıklı gelmeyebilir..

Seküler yatırım fonu yöneticilerine yeni bir varlık sınıfının eklenmesini öneren analistler ve portföy yöneticileri, muazzam bir kişisel risk alacaktır..

Kripto, kurumlar olmadan ölçeklenebilir ve ölçeklenecektir

Bu parçanın amacı yatırımcıları Bitcoin ve kripto para birimlerinden uzaklaştırmak değil. Gerçek bir piyasa deneyimi olmayan uzmanlar ve analistler çok uzun süredir imkansız senaryolar vaat ettiler. Bitcoin piyasa değeri hala 1 trilyon doların altındaysa, partiye erken geldiğinizden emin olabilirsiniz ve bu mutlaka iyi bir şey değildir.

Bu varlık sınıfının muhtemelen sınırsız bir avantajı vardır ve kurumsal yatırımcıların girişi neredeyse kesinlikle kademeli olarak ve sonra aniden gerçekleşecektir. Şu anda, multi-trilyon dolarlık bir yatırım fonu endüstrisinin böyle yeni oluşmakta olan bir varlık sınıfına yatırım yapmak için yeterince güçlü nedenlere sahip olmadığını anlamak çok önemlidir..

Kripto, yatırım fonları endüstrisine ihtiyaç duymaz; tam tersi. Bitcoin sıradan insanlar için para ve başlı başına bir yatırımdır.

Burada ifade edilen görüşler ve görüşler yalnızca yazara aittir ve Cointelegraph’ın görüşlerini yansıtmayabilir. Her yatırım ve ticaret hamlesi risk içerir. Karar verirken kendi araştırmanızı yapmalısınız.