Yalnızca 2019 boyunca, dünya çapında binlerce tüccar Bitcoin’i (BTC) bir ödeme yöntemi olarak kabul ediyordu. Buna rağmen, birçok mevcut ve müstakbel tüccar, kripto para birimi satışları üzerinden nasıl vergi ödeyecekleri konusunda kafası karışık..

Bu kılavuz, ABD’deki bir işletme sahibi tarafından oluşturulmuştur. savunucular kripto para birimi ve kripto para birimlerini kabul etmek isteyen işletmeler için hem pratik yönleri hem de vergi ipuçlarını kapsayan bir kripto vergi uzmanı için. Yani müşterileriniz ister isterse isterse kripto ekosisteminin büyümesini desteklemek isteseniz de, işte bunu yapmanın doğru yolu.

Kripto para birimi vergi yasası ülkeye göre değişir

Her ülkenin kendi vergi kuralları vardır. Portekiz ve Fransa gibi bazıları kripto para birimlerine olumlu bakarken, ABD ve Birleşik Krallık gibi diğerleri varlığa daha muhafazakar bir yaklaşım benimsiyor..

İlgili: 2019’da Dünya Çapında – Kripto Vergilendirmesi için Dönüm Noktası

Ülkenizdeki etkilerini anlamak için yukarıdaki kılavuzu kullanın. Bir ülkenin bir dizi kanunu bireyler için ve diğerini işletmeler için kullanabileceğini unutmayın. Örneğin, Portekiz’de yasalar bireyler için daha avantajlıdır.

Kurallar ayrıca bir işletmeden diğerine farklılık gösterebilir. Bazı ülkelerde, kendi işini kuranlar, şirketler, şirketler ve küçük işletmeler için farklı vergi kuralları vardır..

ABD’de, hizmetleri gerçekleştirme karşılığında sanal para aldığınızda, hizmetleri bir çalışan olarak gerçekleştirseniz de yapmasanız da, normal geliri kabul edersiniz. Hizmetler için tazminat hakkında daha fazla bilgi için bkz. Yayın 525, Vergiye Tabi ve Vergisiz Gelir.

Mevcut vergi kurallarının işletmeniz için geçerli olup olmadığını anladığınızdan emin olun. Sizin için hangi kuralların geçerli olduğundan emin değilseniz, yerel bir vergi uzmanına danışın..

Kripto paranın oynaklığını ortadan kaldırabilirsiniz

Kripto paranın oynaklığı, kripto ile ödeme yapmayı düşünen herkesi etkileyen bir konudur, ancak bir işiniz varsa, bir dakikanızı ayırıp sonuçları hakkında düşünmeniz gerekir.

Dalgalanma ile mücadele etmenin iki ana yolu vardır. Öncelikle, BitPay gibi üçüncü taraf hizmet sağlayıcıları aracılığıyla kripto para birimi ödemelerini kabul edin.

Bir ücret karşılığında (ABD’de% 1 kadar düşük), birisi size kripto ile ödeme yaptığında anında fiat alabilirsiniz. Bu şirketlerin çoğu aynı zamanda faturalama ve kayıt tutma prosedürleriyle ilgileniyor ve zorunlu Kara Para Aklamayı Önleme ve Müşterinizi Tanıyın gereklilikleriyle ilgileniyor..

Vergisel açıdan bu seçenek de çok kolaydır: Kripto hemen itibari paraya çevrilirse, normal işletme geliri için vergi ödüyorsunuz..

Bu firmaların en büyük dezavantajı herkese hizmet verememeleridir. Şirketin türüne ve yargı alanınıza bağlı olarak, bu hizmetlerden yararlanamayabilirsiniz..

Volatilite ile başa çıkmanın ikinci yolu, ya stabilcoinleri kabul etmek ya da diğer kripto para birimlerini anında stabilcoinlere dönüştürmektir..

Bu yolu seçerseniz, ödeme için faturayı kendiniz düzenlemeniz gerekecektir. Coinbase Commerce gibi kripto ödemelerini destekleyen bazı defter tutma platformları vardır..

Stabilcoinler tamamen kalıcı olmadığından, stabilcoinleri sattığınızda, size ve işletmenizin vergi ikametgahı ülkesine bağlı olan vergi sonuçlarını kontrol etmeniz gerekecektir..

Artık temelleri ele aldığımıza göre, pratik yönlere geçelim.

Her satışı kaydedin

İlk adım sandığınızdan daha kolay. Her satış için, fiat için yaptığınız gibi satış tarihini ve işlem tutarını kaydetmeniz gerekir..

Satışın% 100’ünü anında fiat para birimine çeviren BitPay gibi bir hizmet kullanıyorsanız, işiniz bitti demektir. Nihai tutarı eksi işlem ücretini kaydedin. Bir ödeme işlemcisi için yapacağınızla aynı.

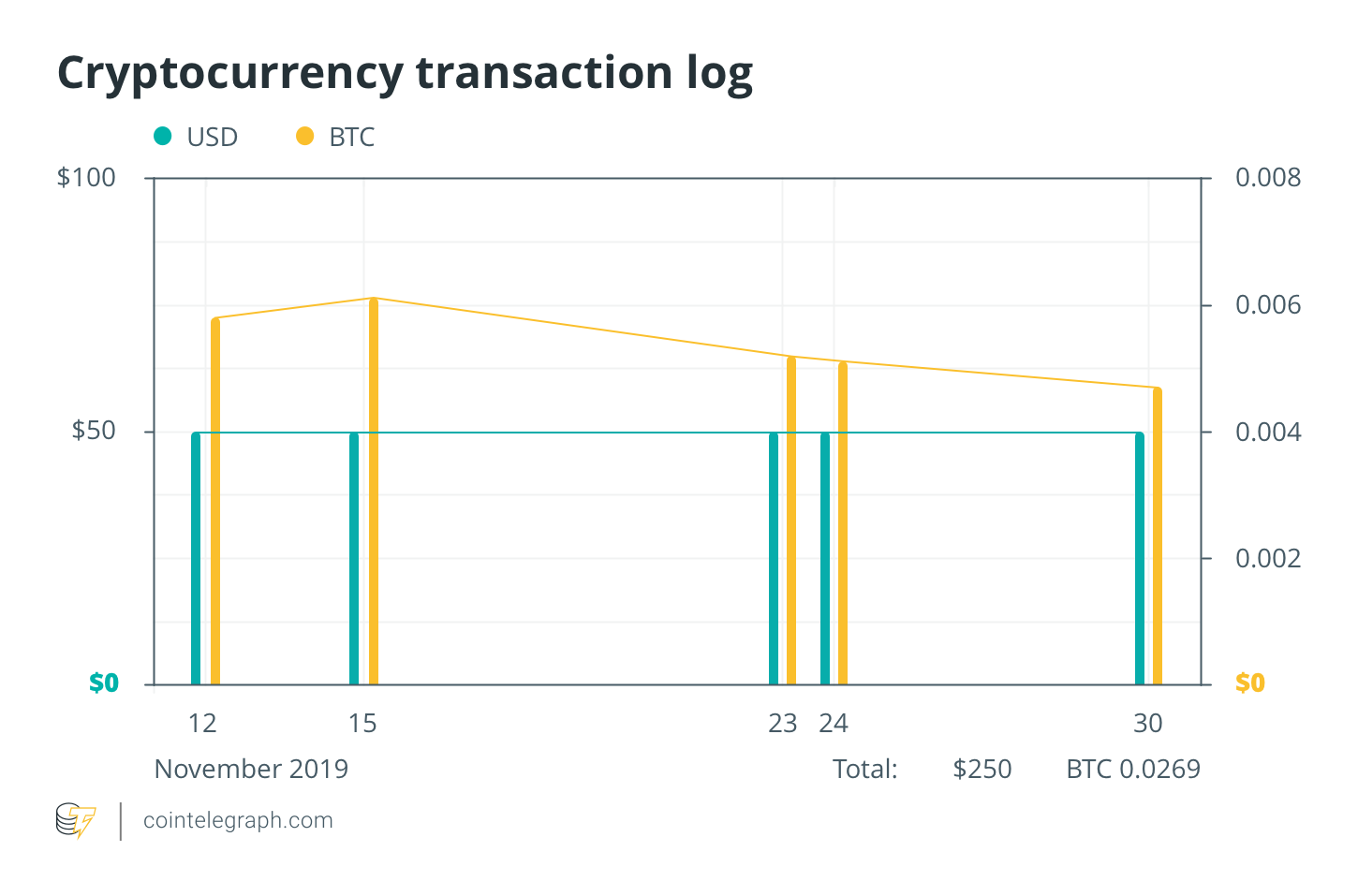

Üçüncü taraf ödeme hizmetlerini kullanmıyorsanız, fiat tutarına ek olarak, kriptoda adil piyasa değeri tutarını kaydettiğinizden emin olun. Referans olarak, bu makaleyi yazarken 50 USD 0,0058 BTC’dir..

Adil piyasa değeri veya FMV, genellikle bir alıcının ve satıcının kabul edebileceği bir ürün için satış fiyatı olarak tanımlanır..

Kripto para birimi değeri, kripto para birimi değişimi tarafından belirlenir ve ABD doları cinsinden kaydedilir. Bununla birlikte, eşler arası işlemler veya bir borsa tarafından kolaylaştırılmayan diğer işlemler söz konusu olduğunda, FMV, işlemin blok zincirine kaydedildiği tarih ve saate göre belirlenir..

Bildirmeniz gereken gelir miktarı, sanal para biriminin alındığında USD cinsinden adil piyasa değeridir. Zincir üzerindeki bir işlemde, sanal para birimini işlemin dağıtılmış deftere kaydedildiği tarihte ve zamanda alırsınız..

Ek olarak, aldığınız kripto için maliyet temelini belirlemeniz gerekecektir..

Maliyet esası, bir varlığın vergi amaçlı orijinal değeridir. Dijital para birimleri için maliyet esası; ücretler, borsalardan gelen aracılık komisyonları ve ABD doları cinsinden diğer satın alma maliyetleri dahil olmak üzere dijital para birimini elde etmek için harcadığınız tutardır..

Birisine hizmet sağladıysanız ve karşılığında dijital para aldıysanız, bu dijital para birimindeki temeliniz, dijital para biriminin alındığında ABD doları cinsinden adil piyasa değeridir. Temelde daha fazla bilgi için bkz. Yayın 551, Varlık Esasları.

İç Gelir Kanunu ve düzenlemeleri, vergi mükelleflerinin vergi beyannamelerinde alınan pozisyonları oluşturmak için yeterli kayıt tutmasını gerektirmektedir..

Kripto para birimi ödemeleri için, dijital para biriminin makbuzlarını, satışlarını, değişimlerini veya diğer tasarruflarını ve işlem sırasında dijital para biriminin adil piyasa değerini belgelemek anlamına gelir..

Nakde çevirme

Şimdi itibari paraya çevirme zamanı. BTC fiyatı dalgalandığından, her satışın BTC’de benzersiz bir değeri vardır..

0.0269 BTC’yi bir borsaya gönderiyoruz ve 290 USD’ye satıyoruz. Bitcoin fiyatının değer kazanmasından dolayı 40 USD kazanç var.

Satış zamanı ile kripto-fiat dönüşümü arasında para kazandığınızda, muhtemelen sermaye kazancı vergisi ödemeniz gerekir..

Ülkeye göre değişir, ancak Amerika Birleşik Devletleri’nde ilk satış ile kriptodan fiat’a dönüştürme arasındaki süreyi hesaplardık..

Örneğimizde ve diğerlerinin çoğunda, kripto alımlarından sonraki 12 ay içinde gerçekleşen kriptodan fiata ticaret, kısa vadeli sermaye kazancı olarak kabul edilecektir..

Kripto paranızı bir yıldan fazla tutmaya karar verdiyseniz, kar, uzun vadeli sermaye kazancı olarak kabul edilir..

Çoğu kişi bunu bilmiyor, ancak kripto para birimi vergi yükümlülüğü, kripto vergi planlamasıyla önemli ölçüde azaltılabilir. Yeni IRS kılavuzu, hangi Bitcoin’i satacağınızı seçerek vergilerinizi planlamanıza olanak tanır.

İlgili: Yeni IRS Vergi Rehberi Kriptoyu ve Onu Kullanan ABD Kişilerini Hedefliyor

Bu nedenle, fiyat yüksekken satın aldığınız aynı Bitcoin’i şimdi daha düşük bir fiyata satmayı seçebilirsiniz. Bu, vergi borcunuzu optimize etmenize yardımcı olabilir. Bu vergi planlama yöntemi, birçok ülkede vergileri hesaplamanın ve planlamanın yaygın bir yolu olan özel kimlik kullanımını gerektirir..

Çeşitli işlem ve para çekme ücretleri ne olacak??

Bu çok basit. Tıpkı geleneksel bankacılık veya işlem ücretleri gibi gider olarak kabul edilirler. Ücretler, maliyet tabanınızı düşürecektir.

Peki ya kripto para iadeleri?

Bir müşterinin bir ürünü iade etmek istediğini ve tam bir geri ödeme aldığını varsayalım. Bitcoin, satın alındığından bu yana yükseldi. Orijinal Bitcoin miktarını veya mevcut USD karşılığını iade ediyor muyuz??

Bu genellikle duruma göre verilen bir karardır, ancak hesap birimi (neredeyse) her zaman fiat para biriminde olduğu için çoğu işletme satın alma sırasında USD karşılığını iade edecektir..

Ne yapmayı seçerseniz seçin, doğru şekilde rapor ettiğinizden ve vergi hesaplamasını tutarlı bir şekilde azalttığınızdan emin olun. Ödeme makbuzlarının ve geri ödemenin tüm adil piyasa değeri kayıtlarını saklayın.

İşletmeniz için vergi etkileri konusunda biraz daha net olacağınızı umuyoruz. 2020’lerde kripto vergi düzenlemeleri geliştikçe güncellemelere dikkat edin.

Burada ifade edilen görüşler, düşünceler ve görüşler yalnızca yazarlara aittir ve Cointelegraph’ın görüş ve fikirlerini yansıtmaz veya temsil etmez..

Bu makalenin ortak yazarı: Veya Lokay Cohen ve Matt Aaron.

Veya Lokay Cohen bir kripto vergi hesaplama platformu olan Bittax’ta başkan yardımcısıdır. Ya da önde gelen bir vergi danışman firmasını yöneterek düzenleme konusunda 10 yıllık deneyime sahiptir. LL.M. hukuk derecesi, B.A. iletişim alanında ve yönetim ve kamu politikasında yüksek lisans derecesi. Bittax’taki çalışmasında Or, net bir düzenleyici çerçeve ve belirli tanımlama yöntemleri altında vergi raporlamasını mümkün kılmak için kripto para birimi ile vergilendirme gerçekliği arasında köprü kurma hedefini destekliyor.

Matt Aaron Austin, Teksas merkezli bir CBD kahve şirketi olan Crazy Calm’ın kurucu ortağıdır. Crazy Calm’dan önce, podcast ağını yönetti ve Bitcoin.com’da Latin Amerika bölgesini yönetti..