Εν μέσω της μετεωρολογικής αύξησης της αποκεντρωμένης χρηματοδότησης το 2020, υπήρχε επίμονο ενδιαφέρον για μια κατηγορία νομισμάτων που ονομάστηκε «αλγοριθμικά σταθερά νομίσματα». Μερικά από τα πιο διάσημα περιλαμβάνουν το Ampleforth (AMPL), το Based, Empty Set Dollar (ESD) και το Dynamic Set Dollar (DSD).

Ενώ αυτά τα διακριτικά θεωρούνται συνήθως αλγοριθμικά σταθερά νομίσματα, οι ομάδες που εμπλέκονται έχουν τους δικούς τους ορισμούς. Για το MakerDAO, ένα αλγοριθμικό stablecoin είναι αυτό χρήσεις συνολικοί χειρισμοί προσφοράς για τη διατήρηση ενός μανταλάκι Οι ιδρυτές του Empty Set Dollar και του Neutrino, ενός έργου stablecoin που υποστηρίζονται από τα κύματα, πιστεύουν ότι η Dai είναι επίσης ένα αλγοριθμικό stablecoin λόγω των προγραμματιστικών μηχανισμών του. Η ομάδα της Ampleforth, από την άλλη πλευρά, απορρίπτει την ιδέα ότι το διακριτικό της είναι σταθερό Bitcoin.

Είναι σχετικά σαφές ότι τα στοιχεία που εμπίπτουν στον ορισμό του MakerDAO δείχνουν μικρή σταθερότητα. Για παράδειγμα, το υψηλό όλων των εποχών του ESD και το χαμηλό όλων των εποχών είναι 23,88 $ και 0,174 $, αντίστοιχα, σύμφωνα με CoinGecko. Η ανάγνωση του Ampleforth δείχνει υψηλό 4,07 $ και χαμηλό 0.1558 $. Αντίθετα, το εύρος συναλλαγών διάρκειας ζωής της Dai κυμαίνεται μεταξύ 0,90 $ και 1,22 $.

Εκτός από την αστάθεια της ονομαστικής τιμής, οι τακτικές χειραγώγησης της προσφοράς που χρησιμοποιούνται από αυτά τα διακριτικά περιπλέκουν περαιτέρω τη διαδικασία εκχώρησης μιας αξίας. Οι μηχανισμοί μπορούν να ομαδοποιηθούν σε δύο κύριες κατηγορίες: ανανέωση νομισμάτων και νομισματοκοπία με βάση το κουπόνι.

Οι επαναλήψεις κρατούν το μανταλάκι, αλλά με ποιο κόστος?

Το σύστημα επαναφοράς, που χρησιμοποιείται από νομίσματα όπως το Ampleforth και το Based, βασίζεται σε περιοδικές επεκτάσεις και συστολές ολόκληρης της προσφοράς. Εάν το νόμισμα διαπραγματεύεται πάνω από μια συγκεκριμένη ζώνη, περίπου 1,05 $ για την Ampleforth, η προσφορά επεκτείνεται με ρυθμό το ένα δέκατο της απόκλισης των τιμών. Αυτό σημαίνει ότι εάν το νόμισμα διαπραγματεύεται για 1,50 $, τότε το 5% της συνολικής προσφοράς θα προστίθεται κάθε μέρα.

Ο μηχανισμός δεν ενδιαφέρεται για το ιστορικό των εκπτώσεων μέχρι εκείνο το σημείο – εάν έχει ήδη υποχωρήσει 10 φορές πριν, θα προσθέσει ούτως ή άλλως το 5% της τρέχουσας προσφοράς. Η διαδικασία αντιστρέφεται όταν το νόμισμα διαπραγματεύεται κάτω από 1 $.

Το αποτέλεσμα είναι ότι η προσφορά του διακριτικού μπορεί να αυξηθεί και να συρρικνωθεί με εντυπωσιακό ρυθμό, ασκώντας τεράστια πίεση στην ονομαστική τιμή. Αυτή η αλλαγή προμήθειας κατανέμεται ομοιόμορφα σε όλα τα πορτοφόλια που κατέχουν το διακριτικό, πράγμα που σημαίνει ότι η συνολική αξία χαρτοφυλακίου ενός χρήστη δεν αλλάζει εάν η τιμή αλλάξει ακριβώς με το ποσοστό των νέων κουπονιών που κόβονται.

Στην πράξη, ο μηχανισμός είναι αρκετά επιτυχής στο να διατηρεί την τιμή γύρω στο $ 1. Η εκθετική αύξηση ή μείωση της προσφοράς τελικά υπερνικήσει κάθε ώθηση πολύ έξω από την καθορισμένη τιμή. Αλλά το γεγονός ότι κάθε πορτοφόλι ακολουθεί την επαναφορά σημαίνει ότι η ονομαστική τιμή είναι μόνο ένα μικρό μέρος της εικόνας.

Η εκτίμηση του εάν το νόμισμα είναι πραγματικά «σταθερό» απαιτεί να ληφθούν υπόψη και οι αλλαγές της προσφοράς, καθώς κάθε πορτοφόλι επηρεάζεται από αυτές. Κατά την ανάλυση της συνολικής κεφαλαιοποίησης της αγοράς για την προσφορά και την τιμή, καθίσταται σαφές ότι το AMPL είναι εξαιρετικά ασταθές.

Το ανώτατο όριο αγοράς της Ampleforth αντιπροσωπεύει τις διακυμάνσεις του χαρτοφυλακίου ενός χρήστη. Πηγή: CoinGecko.

Το ανώτατο όριο αγοράς της Ampleforth αντιπροσωπεύει τις διακυμάνσεις του χαρτοφυλακίου ενός χρήστη. Πηγή: CoinGecko.

Σε μια συνομιλία με τον Cointelegraph, ο Manny Rincon-Cruz, σύμβουλος της Ampleforth και συν-συγγραφέας του whitepaper, αποδέχθηκε πλήρως το γεγονός ότι το Ampleforth είναι ασταθές:

«Οι κάτοχοι της Ampleforth μπορούν να βιώσουν κέρδη και απώλειες με τον ίδιο τρόπο που μπορούν οι κάτοχοι Bitcoin ή Ethereum. Έτσι, είναι ένα κερδοσκοπικό επενδυτικό περιουσιακό στοιχείο όπου η πιθανότητα κέρδους και η πιθανότητα απώλειας είναι και οι δύο μεγαλύτερες από το μηδέν. “

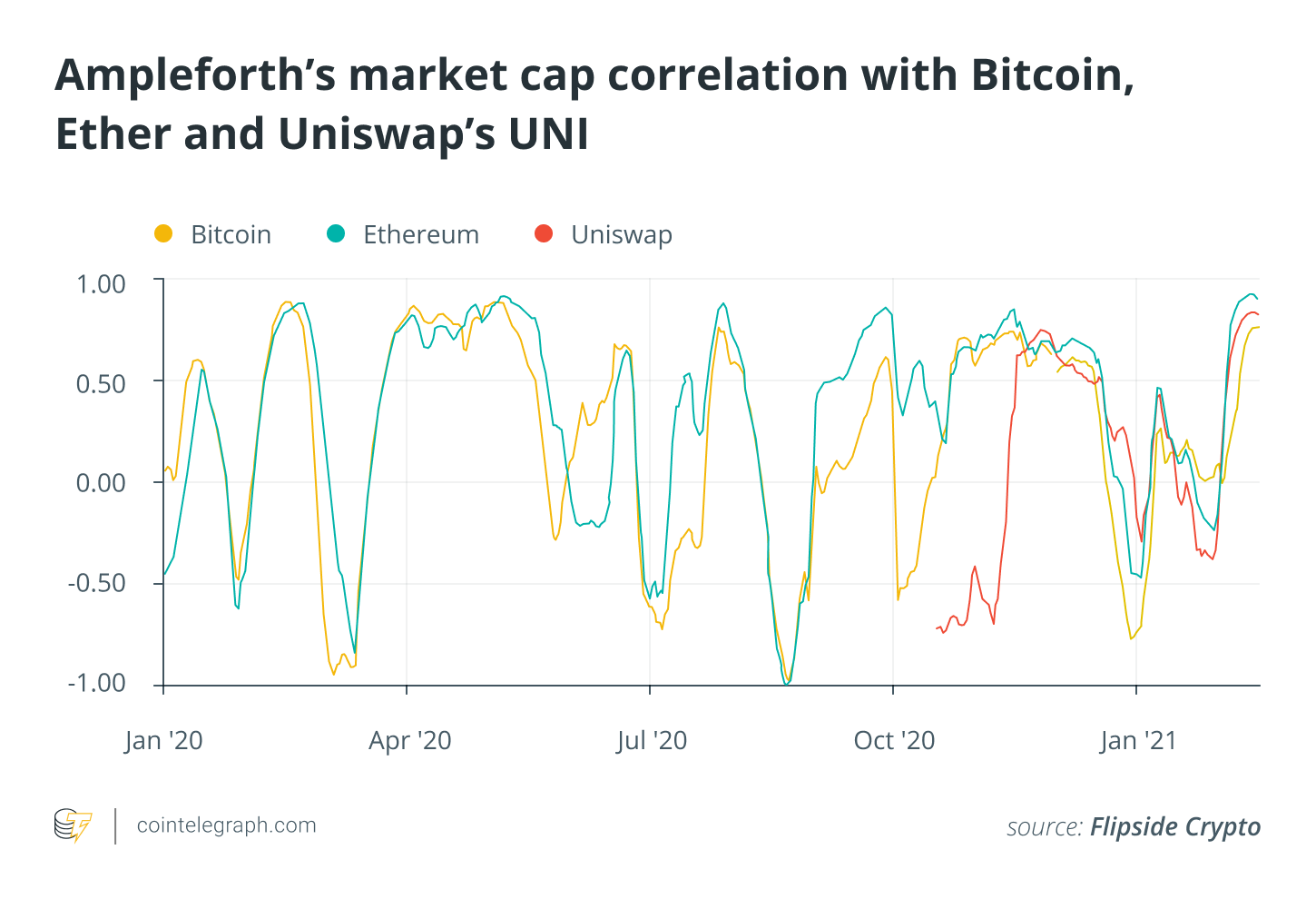

Η ομάδα της Ampleforth, από την ίδρυσή της, υποστήριξε ότι το AMPL είναι απλώς ένα μη συσχετισμένο πλεονέκτημα στην ευρύτερη αγορά κρυπτογράφησης. Μια ερευνητική έκθεση του Gauntlet απελευθερώθηκε Τον Ιούλιο του 2020 φαίνεται να το επιβεβαιώνει εν μέρει, καθώς το περιουσιακό στοιχείο δεν δείχνει καμία συσχέτιση κατά μέσο όρο. Τα πιο πρόσφατα στοιχεία που προσφέρθηκαν από το Flipside Crypto υποδηλώνουν ότι οι συσχετίσεις μπορεί να είναι φευγαλέες – οι περίοδοι συσχέτισης χαμηλού έως αρνητικού κεφαλαίου αγοράς εναλλάσσονται με περιόδους πολύ υψηλής συσχέτισης, οι οποίες κατά μέσο όρο θα πρέπει να.

Οι παράμετροι συσχέτισης του Ampleforth μπορεί να είναι ακανόνιστες. Πηγή: Flipside Crypto.

Οι παράμετροι συσχέτισης του Ampleforth μπορεί να είναι ακανόνιστες. Πηγή: Flipside Crypto.

Σε γενικές γραμμές, ωστόσο, η δυναμική των τιμών της Ampleforth φαίνεται να σχετίζεται με την ευρύτερη περιουσία της αγοράς κρυπτογράφησης. Ακριβώς όπως κάθε άλλο περιουσιακό στοιχείο, η αξία του κατέρρευσε τον Μάρτιο του 2020, ενώ σημείωσε άνθηση λίγο-πολύ με τον τομέα DeFi το καλοκαίρι του 2020 και στις αρχές του 2021.

Τα κέρματα κουπονιών αγωνίζονται να μείνουν στα $ 1

Η δεύτερη μεγάλη κατηγορία αλγοριθμικών σταθερών νομισμάτων είναι νομίσματα που βασίζονται σε κουπόνια. Η μεγαλύτερη διαφορά από την ανακύκλωση κερμάτων είναι ότι οι κάτοχοι δεν βλέπουν τον αριθμό των μαρκών τους να αλλάζουν, εκτός εάν κάνουν συγκεκριμένες ενέργειες. Στους περισσότερους μηχανισμούς – για παράδειγμα, όπως φαίνεται στο Empty Set Dollar και το Dynamic Set Dollar – τα νέα κουπόνια κόβονται όταν η τιμή είναι πάνω από 1 $ και δίνονται σε ειδικές κατηγορίες κατόχων που εξέφρασαν ενδιαφέρον να συμμετάσχουν στη διακυβέρνηση. Ένα μέρος των ανταμοιβών βαρύνει και τους παρόχους ρευστότητας της Uniswap.

Στην περίπτωση ενός μανταλάκι που πέφτει κάτω από το 1 $, αυτά τα πρωτόκολλα ενθαρρύνουν τους κατόχους να κάψουν τα αλγοριθμικά τους δολάρια με αντάλλαγμα ένα κουπόνι ή ένα ομόλογο. Η ιδέα είναι ότι με την επόμενη φάση επέκτασης της προσφοράς, τα κουπόνια μπορούν να εξαργυρωθούν πίσω για δολάρια με ασφάλιστρο έως και 56%. Κυρίως όμως, τόσο για ESD όσο και για DSD, τα κουπόνια λήγουν μετά από μια περίοδο 30 ημερών.

Ο μηχανισμός που βασίζεται σε κουπόνια απλοποιεί την εφαρμογή και την πρακτική χρήση αλγοριθμικών σταθερών νομισμάτων, όπως δήλωσε εκπρόσωπος της ESD στην Cointelegraph:

«Τα κουπόνια επιτρέπουν το ESD να ενσωματώνεται απρόσκοπτα οπουδήποτε γίνεται δεκτό το ERC-20. Αυτό έρχεται σε αντίθεση με τα token επαναφοράς που πρέπει να έχουν κατά περίπτωση ενσωμάτωση σε όλα τα γειτονικά πρωτόκολλα. “

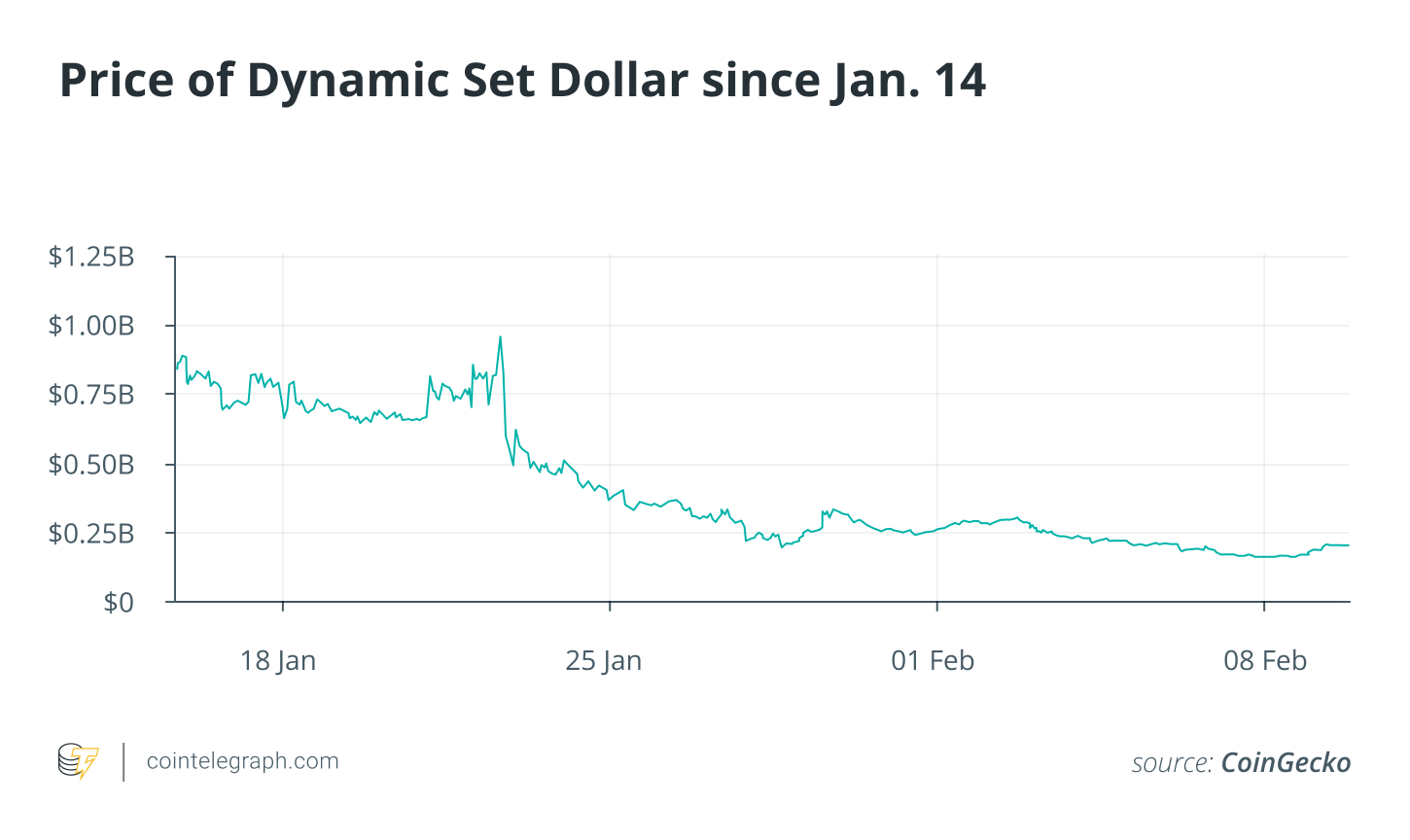

Το μειονέκτημα, ωστόσο, είναι ότι τα κέρματα που βασίζονται σε κουπόνια φαίνεται να είναι πολύ πιο ασταθή. Ένα συγκεκριμένο επεισόδιο με DSD στα τέλη Ιανουαρίου έδειξε τη δυσκολία στη διατήρηση του μανταλιού. Η κοινότητα του DSD συμφώνησε με μια φάλαινα DSD γνωστή ως “Escobar.eth” για να αγοράσει το αποθεματικό της φάλαινας των 5,5 εκατομμυρίων DSD.

Η φάλαινα φέρεται να μειώνει την τιμή του διακριτικού, αν και δεν είναι σαφές εάν αυτό ήταν σκόπιμο. Τα μέλη της κοινότητας που αποδέχτηκαν τη συμφωνία, έφτασαν στη μέση τιμή των 0,62 $ ανά DSD, είχαν κουπόνια 85 εκατομμυρίων δολαρίων που θα λήξουν λίγες ημέρες μετά την αγορά.

Οι κάτοχοι DSD φαίνεται να έχουν συνθηκολογηθεί αφού απέτυχε να φτάσει το 1 $. Πηγή: CoinGecko.

Οι κάτοχοι DSD φαίνεται να έχουν συνθηκολογηθεί αφού απέτυχε να φτάσει το 1 $. Πηγή: CoinGecko.

Δυστυχώς για τους κατόχους κουπονιών, η τιμή της DSD δεν επέστρεψε ποτέ πάνω από το κρίσιμο σήμα 1 $ μετά τη συμφωνία. Μετά από μια αρχική αντλία, η τιμή κατέρρευσε στην τρέχουσα τιμή των 0,14 $. Ενώ η πτώση συνέπεσε με μια ευρύτερη διόρθωση της αγοράς, το επεισόδιο δείχνει τους τεράστιους κινδύνους που συνεπάγεται η κατοχή κουπονιών.

Είναι σαφές ότι δεν υπάρχουν εγγυήσεις ότι η τιμή θα επιστρέψει στα $ 1 εντός του απαραίτητου χρονικού πλαισίου. Όσο μεγαλύτερη είναι η απόκλιση από $ 1, τόσο λιγότερο πιθανό γίνεται, αποθαρρύνει τους χρήστες από τη δημιουργία περισσότερων κουπονιών. Επιπλέον, το γεγονός ότι δεν υπάρχει ασφάλεια με σχετικά σταθερή τιμή που υποστηρίζει τα διακριτικά σημαίνει ότι η τιμή του πρωτοκόλλου ενδέχεται να μην ανακάμψει καθόλου.

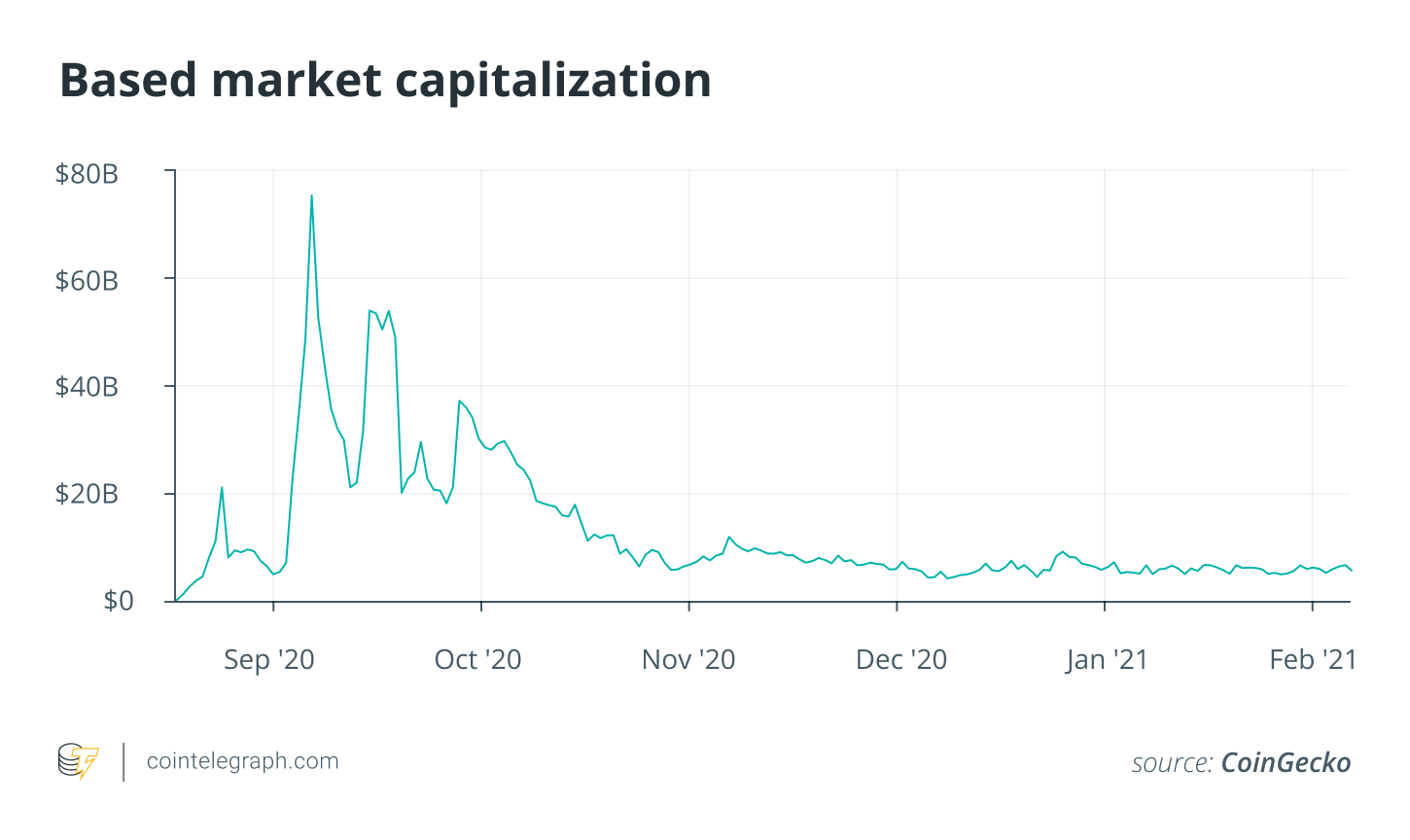

Ένα φαινόμενο «σπειροειδούς θανάτου» μπορεί να φανεί στο Βασισμένο Πρωτόκολλο, το οποίο χρησιμοποιεί τον ίδιο μηχανισμό με το Ampleforth. Από τα υψηλότερα επίπεδα του «καλοκαιριού του DeFi», η ονομαστική τιμή έχει πράγματι επιστρέψει στο 1 $ περίπου, αλλά η κεφαλαιοποίηση της αγοράς παραμένει σε ύφεση, παρά την πολύ ισχυρότερη αγορά bull στα τέλη του 2020.

Βασισμένη κεφαλαιοποίηση της αγοράς. Πηγή: CoinGecko.

Βασισμένη κεφαλαιοποίηση της αγοράς. Πηγή: CoinGecko.

Ποιος είναι ο σκοπός ενός αλγοριθμικού stablecoin?

Λαμβάνοντας υπόψη τις προφανείς δυσκολίες που έχουν οι αλγοριθμικοί σταθεροί νόμοι στη διατήρηση της σταθερότητας αξίας – που θα πρέπει να είναι το καθοριστικό χαρακτηριστικό και ο σκοπός ενός stablecoin – υπάρχουν και άλλα πιθανά οφέλη για αυτά τα διακριτικά?

Η ομάδα του ESD δήλωσε ότι ο στόχος του έργου είναι να έχει μια αποκεντρωμένη, συνθετική μονάδα λογαριασμού που μπορεί να χρησιμοποιηθεί σε πρωτόκολλα DeFi. Έβαλαν το κέρμα στην ίδια κατηγορία με το Dai ή το USD Coin (USDC), γεμίζοντας όμως μια διαφορετική θέση. «Η ικανότητα να επιστρέψει σε μανταλάκια μέσω ενός μηχανισμού κινήτρων είναι ο σκοπός της για την ύπαρξη», πρόσθεσαν.

Σύμφωνα με τον Rincon-Cruz, το Ampleforth είναι απλά ένα κερδοσκοπικό περιουσιακό στοιχείο με ένα σημαντικό πλεονέκτημα: την ικανότητα να εκφράζει συμβόλαια με σταθερή αξία. Παραδοσιακά, το χρήμα θεωρείται ότι έχει τρεις διαφορετικές χρήσεις: ως μονάδα λογαριασμού, μέσο ανταλλαγής και αποθήκευση αξίας.

Μια ενότητα λογαριασμού είναι ο τρόπος μέτρησης των τιμών. Για παράδειγμα, πολλά χρηματιστήρια και επιχειρήσεις κρυπτογράφησης τιμούν ορισμένες από τις υπηρεσίες τους σε Bitcoin (BTC), πράγμα που σημαίνει ότι θα λάβουν περισσότερη αξία σε όρους δολαρίου ΗΠΑ όταν το BTC είναι σε υψηλότερη τιμή.

Ένα μέσο ανταλλαγής είναι το περιουσιακό στοιχείο που χρησιμοποιείται στην πραγματικότητα για την παράδοση και την αναπαράσταση της αξίας. Μια άλλη κοινή πρακτική στη βιομηχανία κρυπτονομισμάτων είναι να διαπραγματευτεί ένα συμβόλαιο σε δολάρια, αλλά να το πληρώσει σε Bitcoin ή Ether (ETH) σύμφωνα με τη συναλλαγματική ισοτιμία κατά τη στιγμή της παράδοσης, κάνοντας τα κρυπτονομίσματα ως μέσο ανταλλαγής αλλά όχι μονάδες λογαριασμού.

Τέλος, ένα απόθεμα αξίας είναι ένα περιουσιακό στοιχείο που αναμένεται να μην έχει ούτε απώλειες ούτε κέρδη για μεγάλα χρονικά διαστήματα, αν και στην πράξη, αυτό συμβαίνει σπάνια. Τα δολάρια ΗΠΑ χάνουν αξία με την πάροδο του χρόνου, αλλά είναι αρκετά σταθερά βραχυπρόθεσμα, ενώ τα περιουσιακά στοιχεία όπως τα ομόλογα και ο χρυσός μπορεί να έχουν μεγάλες μεταβολές που εξακολουθούν να έχουν ως αποτέλεσμα μακροπρόθεσμη ανάπτυξη.

Προκειμένου ένα stablecoin να είναι χρήσιμο και στους τρεις ορισμούς του χρήματος, η αξία του πρέπει να παραμείνει τουλάχιστον κάπως σταθερή. Οι σταθερές παραστάσεις του δολαρίου, όπως το USD Coin και το Dai, είναι καλές και στα τρία χαρακτηριστικά του χρήματος. Σημαντικά κρυπτονομίσματα όπως το Bitcoin και το Ether έχουν ιστορικά χρησιμοποιηθεί και στις τρεις λειτουργίες, αν και η άνοδος των σταθερών νομισμάτων έχει μειώσει τη χρήση τους σε επιχειρηματικές συναλλαγές.

Σχετιζομαι με: Προσδοκίες DeFi-ing: Μεγάλες ευκαιρίες στο crypto μπορούν να έχουν τιμή

Ένα νόμισμα όπως το Ampleforth μπορεί να είναι κάπως χρήσιμο ως μονάδα λογαριασμού, αλλά μέχρι στιγμής δείχνει υπερβολική μεταβλητότητα για τις άλλες δύο χρήσεις. Τα νομίσματα που βασίζονται σε κουπόνια φαίνεται να είναι πολύ ευμετάβλητα για να χρησιμοποιηθούν ως χρήμα σε οποιοδήποτε σενάριο.

Στην πράξη, αλγοριθμικά σταθερά νομίσματα που χρησιμοποιούν χειραγώγηση εφοδιασμού δεν έχουν σχεδόν υιοθετηθεί σε κανένα περιβάλλον όπου τα δολάρια ΗΠΑ μπορούν να χρησιμοποιηθούν, ακόμη και ως μονάδα λογαριασμού. Η ομάδα της Ampleforth εργάζεται επί του παρόντος για να ενσωματώσει το νόμισμά της στο πρωτόκολλο δανεισμού Aave, το οποίο θα ήταν η πρώτη ενοποίηση δανεισμού για το έργο από τότε που ξεκίνησε το 2018. Το ESD είναι διαθέσιμο στην πλατφόρμα δανεισμού Cream, αν και ουσιαστικά δεν υπάρχουν δανειολήπτες.

Μπορεί ένας καλύτερος αλγόριθμος να κάνει τη σταθερότητα αξίας πραγματικότητα?

Η ομάδα της ESD πιστεύει ότι ο τέλειος μηχανισμός δεν έχει βρεθεί ακόμη, επειδή “η εργασία ενός algo stablecoin στη δουλειά είναι σχεδόν ένα δύσκολο πρόβλημα να επιλυθεί με την πρώτη προσπάθεια.” Η επίτευξη σταθερότητας αξίας είναι ζήτημα κινήτρων και υιοθέτησης, σύμφωνα με τον εκπρόσωπο του ESD:

«Για να επιτευχθεί σταθερότητα, ο χάρτης πορείας είναι κερδοσκοπία, μετά ρευστότητα και μετά σταθερότητα. Πώς αποκτάτε σταθερότητα; Με ρευστότητα. Αλλά πώς παίρνετε ρευστότητα; Με κερδοσκοπία. Σε κάθε σημείο θα πρέπει να προσαρμόσουμε το πρωτόκολλο μέσω της διακυβέρνησης για να μας προσελκύσει πιο κοντά στον στόχο, αλλά σε καμία περίπτωση δεν θα το καρφώσουμε με μία κίνηση. “

Η ομάδα πίσω από την ESD πιστεύει ότι η αντανακλαστικότητα τελικά θα κάνει το σύμβολο αποτελεσματικά σταθερό. Με λίγα λόγια, η αντανακλαστικότητα είναι μια αυτοεκπληρούμενη πεποίθηση – οι συμμετέχοντες στην αγορά αναμένουν ότι το περιουσιακό στοιχείο θα συμπεριφέρεται με έναν συγκεκριμένο τρόπο και οι ενέργειές τους καθιστούν αυτή την πρόβλεψη πραγματικότητα.

Ο Rincon-Cruz, από την άλλη πλευρά, πιστεύει ότι δεν υπάρχει «τέλειος μηχανισμός», προσθέτοντας ότι, «η τριάδα της προσαρμοστικής προσφοράς, της ανθεκτικής αξίας (σε συγκράτηση) και ενός σταθερού γόμφου […] είναι αδύνατη.» Συνέχισε: «Ακόμη και με τα [εθνικά] νομίσματα, αυτές οι τρεις λειτουργίες είναι αδύνατο να εκπληρωθούν, εκτός εάν μια κοινωνία αποφασίσει να πληρώσει ένα σημαντικό κόστος.

Ένα δυνητικό αντιπαράδειγμα προσφέρεται από το Neutrino USD (USDN), ένα υβριδικό stablecoin που χρησιμοποιεί και ένα σύνολο ασφάλειας για να υποστηρίξει την αξία του και έναν αλγόριθμο που βασίζεται σε κουπόνια. Το τελευταίο χρησιμοποιείται όταν το σύστημα δεν έχει εξασφαλιστεί, με έναν αλγόριθμο τιμών που παρέχει σημαντικές ανταμοιβές για την αναστολή της απώλειας.

Το νόμισμα είχε πολύ πιο ήπιες διακυμάνσεις από το ESD και το DSD, από το χαμηλό των 0,79 $ στις 13 Μαρτίου 2020 έως το μέγιστο των 1,06 $ στις 29 Ιανουαρίου, και γενικά κατέχει τιμή 1 $. Η προσφορά του είναι ελαστική και εξαρτάται από τη ζήτηση της αγοράς για το stablecoin, καθώς μπορεί να κοπεί και να εξαργυρωθεί ελεύθερα με μάρκες Waves. Αυτό έρχεται σε αντίθεση με το MakerDAO, όπου το μέγιστο ποσό Dai σε κυκλοφορία καθορίζεται από τη διακυβέρνηση και εξαρτάται από τη δημοτικότητα του πρωτοκόλλου δανεισμού.

«Ο σχεδιασμός του Neutrino εμπνεύστηκε από την ιδέα του συνδυασμού καθαρά μηχανισμών της αγοράς με τη χρήση της αξίας των εγγενών token blockchain και τη μετατροπή της υποκείμενης οικονομίας blockchain σε μια σταθερή οικονομία περιουσιακών στοιχείων», δήλωσε η Sasha Ivanov, ιδρυτής της Waves, στο Cointelegraph..

Το διακριτικό Arth που κυκλοφόρησε πρόσφατα από την MahaDAO επιχειρεί επίσης να προσφέρει μια νέα περιστροφή στην έννοια των αλγοριθμικών σταθερών νομισμάτων. Ο μηχανισμός που βασίζεται στα ομόλογα ενεργεί άμεσα στην τιμή του stablecoin μέσω μιας άμεσης ενοποίησης με τις ομάδες Uniswap. Ένας εκπρόσωπος εξήγησε τη λογική σχεδιασμού του συστήματος στην Cointelegraph:

«Ο έλεγχος της προσφοράς είναι ένας πολύ αδύναμος τρόπος να επηρεαστεί η τιμή. Με το ARTH, ενσωματώνουμε το πρωτόκολλο απευθείας στο Uniswap. Αυτό σημαίνει ότι οι έμποροι που συμμετέχουν στο νόμισμα αλόγου έχουν πολύ ισχυρότερο αντίκτυπο στην τιμή, από ό, τι με άλλα νομίσματα άλγκος. “

Τα ομόλογα αγοράζονται για την Dai που αποστέλλεται σε μια πισίνα Uniswap. Αυτό επηρεάζει άμεσα την τιμή του διακριτικού κατά τη διάρκεια της διαδικασίας εγγραφής και μέχρι στιγμής, το διακριτικό φαίνεται να έχει αποφύγει την υπερβολική απόκλιση από το 1 $ που φαίνεται σε άλλα νομίσματα που δεν ανανεώνονται. Εν μέσω πτώσης κεφαλαιοποίησης αγοράς περίπου 50% από τις 26 Ιανουαρίου, η τιμή του είναι μόνο τομάρι ζώου περίπου 20%, από 0,86 $ έως 0,69 $, σύμφωνα με το CoinGecko.

Ίσως νεότεροι μηχανισμοί και δυναμική της αγοράς να οδηγήσουν σε ένα αλγοριθμικό stablecoin που διατηρεί την αξία του αποτελεσματικά. Ωστόσο, όλα τα υπάρχοντα σχέδια stablecoin δεν έχουν ακόμη αποδείξει πειστικά ότι μπορούν να λειτουργήσουν. Μετά τη συντριβή του Μαρτίου 2020, η Dai άρχισε ολοένα και περισσότερο να βασίζεται στο USDC για να διευκολύνει το μαντήλι του, το οποίο ορισμένοι υποστηρίζουν αντίθετα με τον σκοπό του.

Ενώ η αγορά φαίνεται να είναι ικανοποιημένη από τα χαρακτηριστικά της Dai, θα μπορούσε να υπάρχει ακόμη χώρος για ένα σταθερό Bitcoin που διορθώνει όλα τα πιθανά ελαττώματα με τις υπάρχουσες υλοποιήσεις χωρίς να θυσιάζει την αποκέντρωση.