Τα ψηφιακά νομίσματα της κεντρικής τράπεζας είναι μια ψηφιακή αναπαράσταση του νομίσματος fiat μιας χώρας. Πρόκειται ουσιαστικά για κρυπτογράφηση που εκδίδεται από την κυβέρνηση και έχει σχεδιαστεί για να αντικαθιστά την παραδοσιακή, φυσική μορφή νομισμάτων fiat.

Ο όρος CBDC είναι ευρύς επειδή η εφαρμογή του περιλαμβάνει πολλές κρίσιμες αποφάσεις εκ μέρους μιας εκδότριας κεντρικής τράπεζας. Η πρωταρχική απόφαση είναι εάν μια CBDC θα πρέπει να είναι γενικής χρήσης, δεδομένου ότι είναι διαθέσιμη για χρήση από τον γενικό πληθυσμό. Εάν όχι, τότε η αρχή έκδοσης μπορεί να αποφασίσει να την διαθέσει για συναλλαγές «χονδρικής», πράγμα που σημαίνει ότι η CBDC χρησιμοποιείται μόνο για διακανονισμούς μεταξύ τραπεζών. Τέλος, μια CBDC θα μπορούσε επίσης να χρησιμοποιηθεί μόνο μεταξύ των κεντρικών τραπεζών.

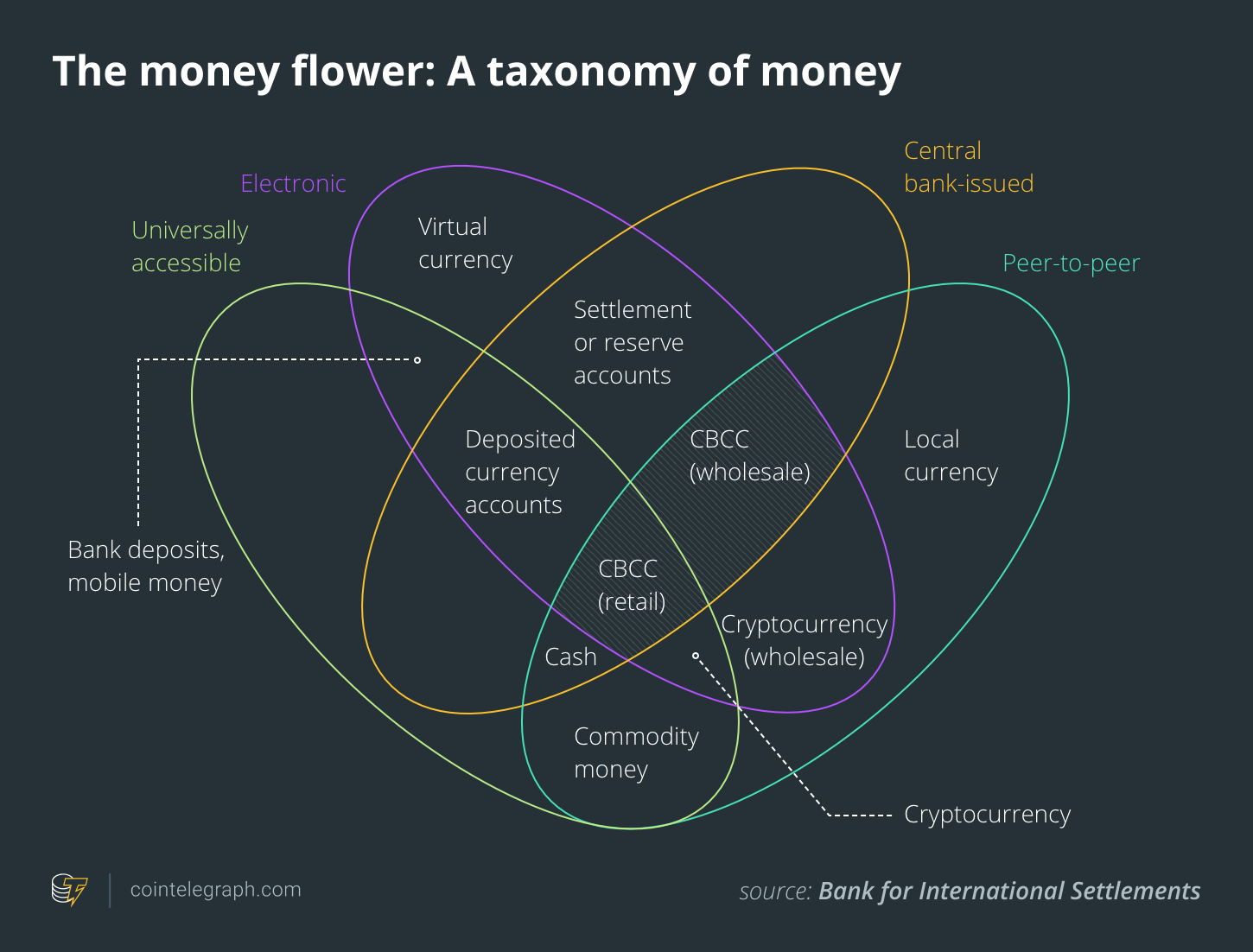

Στην έρευνά του χαρτί καλύπτοντας σε βάθος τις CBDC, η Τράπεζα Διεθνών Διακανονισμών, ή το BIS, ορίζει αυτές τις κατηγορίες χρησιμοποιώντας ένα διάγραμμα Venn που ονομάζεται «money money», που φαίνεται παρακάτω. Η γκρίζα περιοχή αντιπροσωπεύει διάφορους τύπους CBDC, ενώ το Bitcoin (BTC) και άλλα κρυπτονομίσματα θεωρούνται ιδιωτικά ψηφιακά κουπόνια.

Ποιο είναι το υπόβαθρο των CBDC?

Σύμφωνα με το BIS, η ιδέα των CBDC υπήρχε εδώ και πολλά χρόνια, πριν από το Bitcoin για πάνω από δύο δεκαετίες. Ωστόσο, η ιδέα έχει αποκτήσει εξέχουσα θέση τα τελευταία χρόνια. Αυτό οφείλεται κυρίως στην πρόοδο στην αρένα της fintech, συμπεριλαμβανομένων των εξελίξεων στην τεχνολογία blockchain, επιτρέποντας την έκδοση ψηφιακών tokens που αντιπροσωπεύουν ένα κατάστημα αξίας.

Επιπλέον, η κίνηση προς τις CBDCs υποστηρίζει τη γενική τάση μιας κοινωνίας χωρίς μετρητά. Σε χώρες όπως η Νότια Κορέα, η Κίνα και η Σουηδία, τα μετρητά είναι έτοιμα να γίνουν περιττός ΤΡΟΠΟΣ ΠΛΗΡΩΜΗΣ.

Ποια είναι τα οφέλη των CBDC?

Τα CBDC προσφέρουν πολλά συγκρίσιμα οφέλη με τα κρυπτονομίσματα, όπως το Bitcoin. Οι ώρες λειτουργίας για τις τράπεζες περιορίζουν τη διαθεσιμότητα των συναλλαγών, ενώ οι CBDCs θα μπορούσαν να είναι διαθέσιμες για συναλλαγές σε 24ωρη βάση. Οι τράπεζες θα μπορούσαν να μειώσουν την εξάρτησή τους από τα γραφεία εκκαθάρισης, γεγονός που θα εξοικονομούσε κόστος.

Όπως τα κρυπτονομίσματα, τα CBDC θα μπορούσαν να είναι διαθέσιμα σε οποιονδήποτε διαθέτει smartphone, βοηθώντας στη βελτίωση της οικονομικής ένταξης, ιδιαίτερα σε άτομα σε αγροτικές περιοχές χωρίς πρόσβαση σε φυσικές τραπεζικές υποδομές όπως τα ΑΤΜ. Χώρες όπως η Κένυα έχουν ήδη σημειώσει βελτίωση στη χρηματοοικονομική ένταξη λόγω της δημοτικότητας της M-Pesa, μιας εφαρμογής πληρωμής χωρίς μετρητά που βασίζεται σε SMS.

Υπάρχουν άλλα οφέλη από τη χρήση CBDC πέρα από τα γενικά πλεονεκτήματα των ψηφιακών νομισμάτων. Οι κεντρικές τράπεζες ξοδεύουν χρήματα για να εκτυπώσουν χρήματα, με το μέσο κόστος κοπής ενός λογαριασμού ενός δολαρίου να φτάνει περίπου τα 0,077 $ ανά σημείωση. Τα ψηφιακά νομίσματα είναι φθηνά ή μερικές φορές ακόμη και δωρεάν για παραγωγή όταν υπάρχει ο υποκείμενος κωδικός.

Οι κεντρικές τράπεζες θα μπορούσαν επίσης να εφαρμόσουν τη νομισματική πολιτική απευθείας χρησιμοποιώντας μια CBDC. Αυτό μπορεί να σημαίνει την καταβολή τόκων στο ίδιο το διακριτικό παρά στις τραπεζικές καταθέσεις.

Τέλος, οι κυβερνήσεις θα μπορούσαν να διευκολύνουν τη διανομή μετρητών στους πολίτες, χρησιμοποιώντας τις CBDC. Για παράδειγμα, το COVID-19 οδήγησε σε μια κρίση που ώθησε την κυβέρνηση των Ηνωμένων Πολιτειών θέμα Πληρωμές οικονομικού αντίκτυπου με τη μορφή επιταγών και χρεωστικών καρτών, οι οποίες είναι επιρρεπείς σε κλοπή και δόλια χρήση. Με μια CBDC, η κυβέρνηση θα μπορούσε να εκδώσει άμεσα ταμεία αρωγής.

Ποιοι είναι οι κίνδυνοι των CBDC?

Μαζί με διάφορα οφέλη, οι CBDCs παρουσιάζουν επίσης σημαντικούς κινδύνους εκ μέρους των κεντρικών τραπεζών, των κυβερνήσεων και των μεμονωμένων πολιτών.

Ίσως ο μεγαλύτερος κίνδυνος είναι η ασφάλεια στον κυβερνοχώρο. Οι προσπάθειες της Κίνας για δοκιμή CBDC έχουν ήδη καταληφθεί από απατεώνες, κάτι που είναι ανησυχητικό επειδή η πλήρης έκδοση δεν έχει κυκλοφορήσει επίσημα ακόμη. Οι κίνδυνοι επίθεσης στο δίκτυο ή δημιουργίας νέων κενών για απάτη ή ξέπλυμα χρήματος αποτελούν πραγματική ανησυχία για κάθε κεντρική τράπεζα που θέλει να ξεκινήσει μια CBDC.

Από την άλλη πλευρά αυτού του κινδύνου είναι η ιδιωτικότητα. Όσο μεγαλύτερη είναι η προβολή μιας κυβέρνησης σχετικά με το ποιος χρησιμοποιεί CBDC, τόσο περισσότερο μπορεί να μειωθεί ο κίνδυνος ασφάλειας στον κυβερνοχώρο. Ωστόσο, εάν οι πολίτες πιστεύουν ότι η χρήση CBDC μπορεί να σημαίνει ότι η κυβέρνηση θα μπορούσε να υπερβεί τα όρια των δικαιωμάτων απορρήτου, ενδέχεται να μην εγκριθεί.

Τέλος, ενώ οι κυβερνήσεις θα μπορούσαν να χρησιμοποιήσουν μια CBDC για την εφαρμογή της νομισματικής πολιτικής, οι νέες δυνατότητες που ανοίγει θα μπορούσαν επίσης να δημιουργήσουν κάποιο βαθμό κινδύνου. Για παράδειγμα, η χρήση CBDC για τη χρέωση αρνητικών επιτοκίων σε μια περίοδο κρίσης θα μπορούσε να αλλάξει ριζικά τα οικονομικά παραδείγματα, καθιστώντας πολύ δαπανηρό για τους πολίτες να αποθηκεύουν τον πλούτο τους στα νέα ψηφιακά μετρητά.

Ποιες κεντρικές τράπεζες είναι κοντά στην έκδοση των δικών τους ψηφιακών νομισμάτων?

Αν και πολλές κεντρικές τράπεζες χρησιμοποιούν κάποια μορφή ψηφιακού χρήματος ως αποθεματικό ή υπόλοιπο λογαριασμού διακανονισμού, καμία κεντρική τράπεζα δεν έχει ακόμη εκδώσει καμία γενική CBDC. Ωστόσο, αρκετές τράπεζες βρίσκονται ήδη σε διάφορα στάδια έρευνας και ανάπτυξης, συμπεριλαμβανομένων των πέντε μεγάλων νομισμάτων του κόσμου – του δολαρίου ΗΠΑ, του ευρώ, του γιεν Ιαπωνίας, της βρετανικής λίρας και του κινεζικού γιουάν.

Τον Μάιο, μια ομάδα σκέψης των ΗΠΑ δημοσίευσε μια Λευκή Βίβλο όπου περιγράφει τους στόχους του «ψηφιακού δολαρίου». Από τότε, τα γεγονότα έχουν σημειώσει σημαντική πρόοδο.

Τα πιο πρόσφατα νέα από την Ιαπωνία είναι ότι η κεντρική τράπεζα διόρισε τον κορυφαίο οικονομολόγό της για να ηγηθεί μιας ομάδας που ερευνά μια CBDC με βάση το γεν, ενώ η Τράπεζα της Αγγλίας έχει καθορισμένος Accenture για τη δική του ανάπτυξη CBDC. Εν τω μεταξύ, η Ευρωπαϊκή Κεντρική Τράπεζα εμφανίζεται να κλίνει προς μια λιανική CBDC, και δεδομένου του γεγονότος ότι θα λειτουργήσει σε 19 χώρες, αυτό το καθιστά το μεγαλύτερο έργο αυτή τη στιγμή.

Ωστόσο, η Κίνα ηγείται αναμφισβήτητα στο πακέτο, έχοντας φτάσει σε αρκετούς τίτλους εδώ και μήνες με σχέδια για την έναρξη της CBDC. Το τελευταίο είναι ότι η κυβέρνηση σχεδιάζει να στοχεύσει την οικονομική κυριαρχία των εγχώριων εταιρειών πληρωμών, της Alibaba και της Tencent.

Οι Φιλιππίνες επιβεβαίωσαν επίσης ότι εξετάζει το ενδεχόμενο να εκδώσει το δικό της ψηφιακό νόμισμα, ενώ η Ταϊλάνδη βρίσκεται ήδη στη δοκιμαστική φάση.

Πώς η κυβέρνηση των Η.Π.Α. εφαρμόζει μια νέα άποψη για το crypto και πώς οι νέοι λογαριασμοί θέτουν τις βάσεις

Στα τέλη Ιουλίου, το αμερικανικό γραφείο του ελεγκτή του νομίσματος εξέδωσε ένα σημείωμα που δίνει το πράσινο φως σε όλες τις ομοσπονδιακές χαρτογραφημένες τράπεζες για να προσφέρουν υπηρεσίες κρυπτογράφησης κρυπτονομισμάτων. Αυτό επιτρέπει αποτελεσματικά εκατοντάδες των τραπεζών μελών του OCC για την ενοποίηση υπηρεσιών κρυπτογράφησης. Η ασφάλιση της Federal Deposit Insurance Corporation για κρυπτονομικές συμμετοχές βρίσκεται επίσης τώρα στο πεδίο πιθανότητας.

Οι τράπεζες πρέπει τώρα να εφαρμόζουν μόνο τα απαραίτητα πολιτικά λογισμικού, υλικού και ασφάλειας για να είναι έτοιμα να ξεκινήσουν την επεξεργασία κρυπτονομισμάτων, τα οποία θα μπορούσαν επίσης να περιλαμβάνουν CBDC.

Μια εβδομάδα μετά το σημείωμα, ο Brian Brooks, ο ενεργός ελεγκτής του νομίσματος, εξέφρασε την υποστήριξή του για μια CBDC που βασίζεται σε blockchain ως αναβάθμιση στο τρέχον τραπεζικό σύστημα των ΗΠΑ. Πιο πρόσφατα, ο κυβερνήτης της Federal Reserve Lael Brainard επιβεβαίωσε ότι η Federal Reserve Bank της Βοστώνης θα συνεργαστεί με το Ινστιτούτο Τεχνολογίας της Μασαχουσέτης για την έρευνα CBDC.

Η προσπάθεια ανακούφισης COVID-19 ενεργεί ως καταλύτης για την εισαγωγή των «ψηφιακών δολαρίων» όπως αναφέρεται στον νόμο Automatic Boost to Communities εισήχθη από το Κογκρέσο των ΗΠΑ. Αυτό ήρθε μετά την εισαγωγή του α νομοσχέδιο τον Μάρτιο ονομάστηκε Cryptocurrency Act 2020, ο οποίος προσπαθεί να αποσαφηνίσει την ευθύνη για τη ρύθμιση των ψηφιακών περιουσιακών στοιχείων από ομοσπονδιακές υπηρεσίες.

Οι απόψεις, οι σκέψεις και οι απόψεις που εκφράζονται εδώ είναι μόνες του συγγραφέα και δεν αντικατοπτρίζουν απαραίτητα τις απόψεις και τις απόψεις του Cointelegraph.

Μάρσαλ Χέινερ είναι ο Διευθύνων Σύμβουλος και συνιδρυτής της Metal (MetalPay, Proton και MetalX). Ο Marshall είναι ειδικός στις ρυθμιστικές πτυχές των κρυπτονομισμάτων και πρόσφατα ήταν μεταξύ των ιδρυτικών μελών ενός λογαριασμού κρυπτογράφησης που παρουσιάστηκε στο Κογκρέσο. Επιπλέον, ο Marshall ξεκίνησε το πρώτο πορτοφόλι Bitcoin ενσωματωμένο στο Facebook που ονομάζεται QuickCoin το 2014, αλλά έχει εργαστεί σε πολλά έργα ψηφιακού νομίσματος, όπως Dogecoin, Stellar, Block.io, ChangeTip και το Bitcoin Fair.