Cointelegraph’ın yakın tarihli bir raporuna göre Bitcoin (BTC), on yılın en iyi performans gösteren varlığı oldu ve bu haftanın başlarında Morgan Creek Capital CEO’su Mark Yusko, her yatırım portföyünün minimum% 1 Bitcoin tahsisine sahip olması gerektiğini söyledi..

Yusko yorumlarda bulundu. röportaj 30 Ocak’ta yayınlanan Keizer Raporu’nda Max Keizer ile birlikte. Keiser ayrıca, Bitcoin’e% 1 oranında tahsis edilen portföylerin de son beş yılda neredeyse tüm diğer yatırımlardan daha iyi performans gösterdiğini belirtti..

Geçtiğimiz 6 yılda, değişken yapısı nedeniyle, birçok yatırımcı Bitcoin’in geniş fiyat hareketlerinden yararlandı. Bu nedenle, çeşitlendirilmiş bir kripto portföyünün, bir yatırımcının geleneksel çeşitlendirme ilkelerinin uygulanmasından bekleyebileceği avantajları sunmadığı öne sürülmüştür..

Bitcoin’in yüksek volatilitesi genellikle geleneksel yatırımcılar için mantıksız bir risk olarak yorumlanır ve yerleşik yatırım şirketlerinin onu tutarlı bir yatırım aracı olarak görmesini engelleyen temel sorunlardan biri olmuştur. Bununla birlikte, volatilite, Bitcoin’in yatırımcılara olağanüstü kazançlar sağlayabilmesinin başlıca nedenlerinden biridir..

Bununla birlikte, konuyu daha derinlemesine inceleyeceğiz ve Bitcoin’in davranışından yararlanmak isteyenler, Bitcoin’den ve hisse senedi endeksleri ve hazineler gibi geleneksel varlıklardan oluşan çeşitli yatırım sepetlerinin nasıl performans gösterdiğini analiz edeceğiz..

Günlük kripto para piyasasına genel bakış. Kaynak: Coin360

Çeşitlendirilmiş yatırım sepetlerinin tanımlanması

Çeşitlendirilmiş kripto portföylerinin geleneksel piyasalar tarafından üretilen ortalamanın üzerinde bir getiri sağlayıp sağlamadığını ancak aynı zamanda yatırımcıları savunulamaz risk seviyelerine maruz bırakıp bırakmadığını belirlemek için, geleneksel hisse senedi endekslerinin çeşitlendirme gücünü analiz ettik (S&P 500 ve Nasdaq Composite) ve Hazine Bonosu (10 Yıllık Devlet Tahvili), yalnızca Bitcoin’e veya Grayscale Bitcoin Trust (GBTC) gibi Bitcoin endeksli bir tröste yatırım yapmaya kıyasla.

Aşağıdaki yatırım sepetlerini tanımladık:

-

Basket Nº1: Bitcoin ve S’nin% 50’si&P 500;

-

Basket Nº2: Bitcoin ve Nasdaq’ın% 50’si;

-

Basket Nº3: Bitcoin ve T-Bill’in% 50’si;

-

Basket Nº4: Her Endeksin% 33’ü (S&P500 ve Nasdaq) ve Bitcoin’in% 33’ü;

-

Basket Nº5: Bitcoin’in% 33’ü, S&P500 ve T-Bill;

-

Basket Nº6: Bitcoin, Nasdaq ve T-Bill’in% 33’ü;

-

Basket Nº7: Her varlığın% 25’i (BTC, S&P500, Nasdaq ve T-Bill).

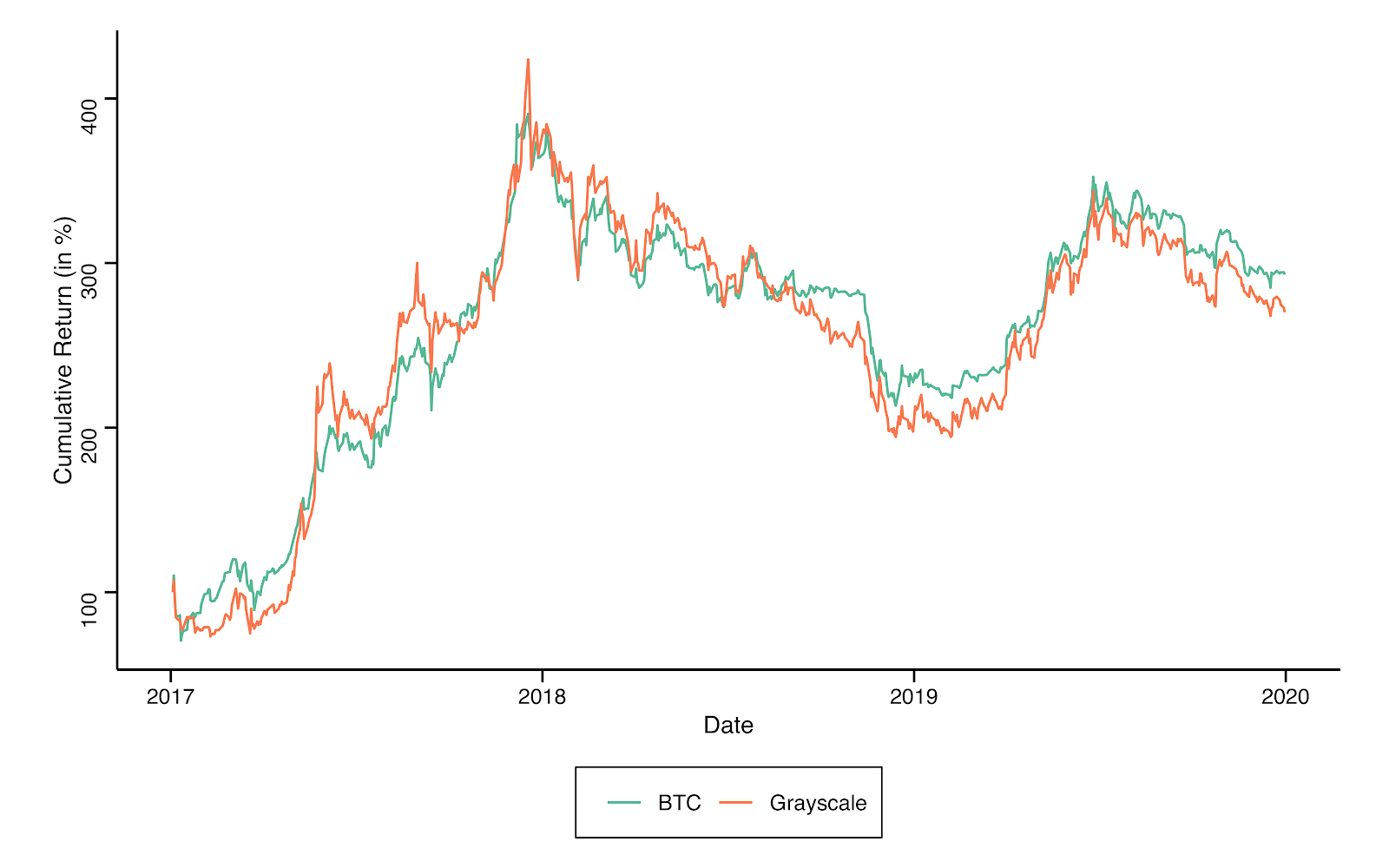

Ocak 2017’den Aralık 2019’a kadar olan dönemi analiz ederken, Bitcoin tek başına tüm yatırım seçeneklerinden en iyi kümülatif getiriyi (% 293) sundu. Varlığı Grayscale Bitcoin Trust’tan% 270 kazanç izledi..

Risk ayarlı bir perspektiften bakıldığında, Bitcoin 0,98 oran ve Gri Tonlama 0,67 Şekil oranı gösterir – düşük değerler olarak kabul edilir – bu, yatırımcıların bu iki varlığa yatırım yapmaktan elde ettikleri getiri için çok fazla risk aldıkları anlamına gelir..

Ocak 2017-Aralık 2019 Bitcoin ve Grayscale Bitcoin Trust için Kümülatif Getiri

Bu iki varlık, çeşitlendirilmiş yatırım sepetlerinin performansı karşılaştırılırken referans yatırım seçenekleri olarak kullanılacaktır..

Çeşitlendirme sepeti performansı

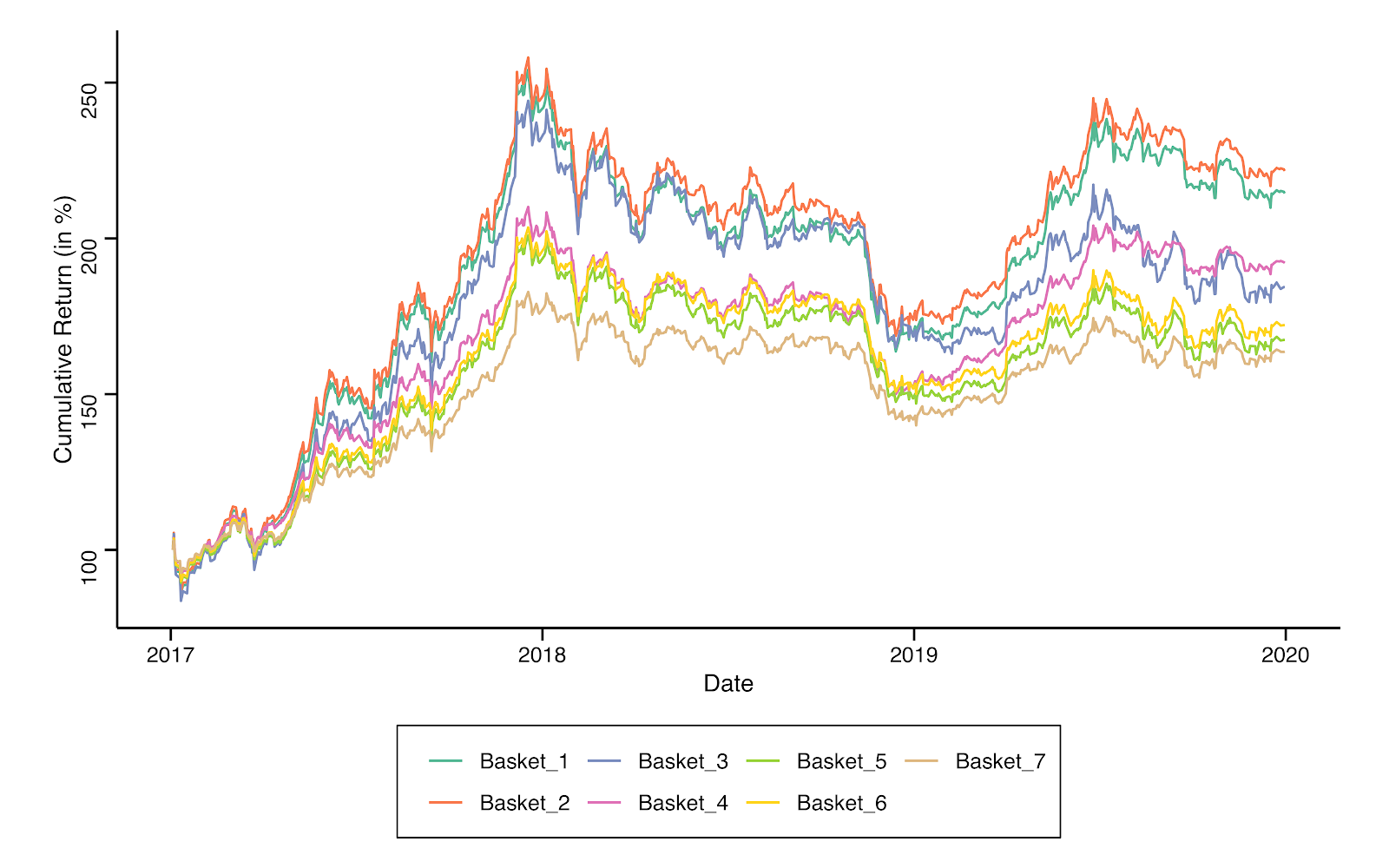

Her sepetin kümülatif getirilerine baktığımızda, Nº2 sepetinin (% 50 Bitcoin ve% 50 Nasdaq Bileşiminden oluşan) örnekleme dönemi için en iyi yatırım seçeneğini (% 222) sunduğu sonucuna vardık. Bunu% 50 Bitcoin ve% 50 S’den oluşan sepet Nº1 izledi.&P 500.

Üçüncü en iyi seçenek, her bir hisse senedi endeksine% 33 yatırım yapmaktır (S&P 500 ve Nasdaq Composite) ve Bitcoin’de% 33 (sepet Nº4),% 192 kümülatif getiri sağlar. Tamamen getiri temelli bir bakış açısıyla, tüm çeşitlendirilmiş seçenekler, yatırımcılara yalnızca Bitcoin veya Grayscale’in GBTC güvenliğine yatırım yapmaktan daha kötü performans gösteren bir strateji sunar..

İlginç bir şekilde, sepetlerden elde edilen en kötü kümülatif getiri, daha fazla çeşitliliğe sahip olandır (sepet Nº7). Bu hisse senedi, her varlığın% 25’ini oluşturuyordu (BTC, S&P500, Nasdaq ve T-Bill) ve% 164 getiri sağladı.

Çeşitlendirilmiş kripto yatırımlarında değer eksikliğine atıfta bulunan önceki raporları yeniden teyit etme eğiliminde olabiliriz, ancak bu sonuca ulaşmak için, riske göre ayarlanmış performansı Sharpe oranını kullanarak analiz etmek gerekir. Bu, bir yatırımcının riskten kaçınma seviyesine uymasına izin verir.

Ocak 2017-Aralık 2019 Her Yatırım Sepetinin Kümülatif Getirisi

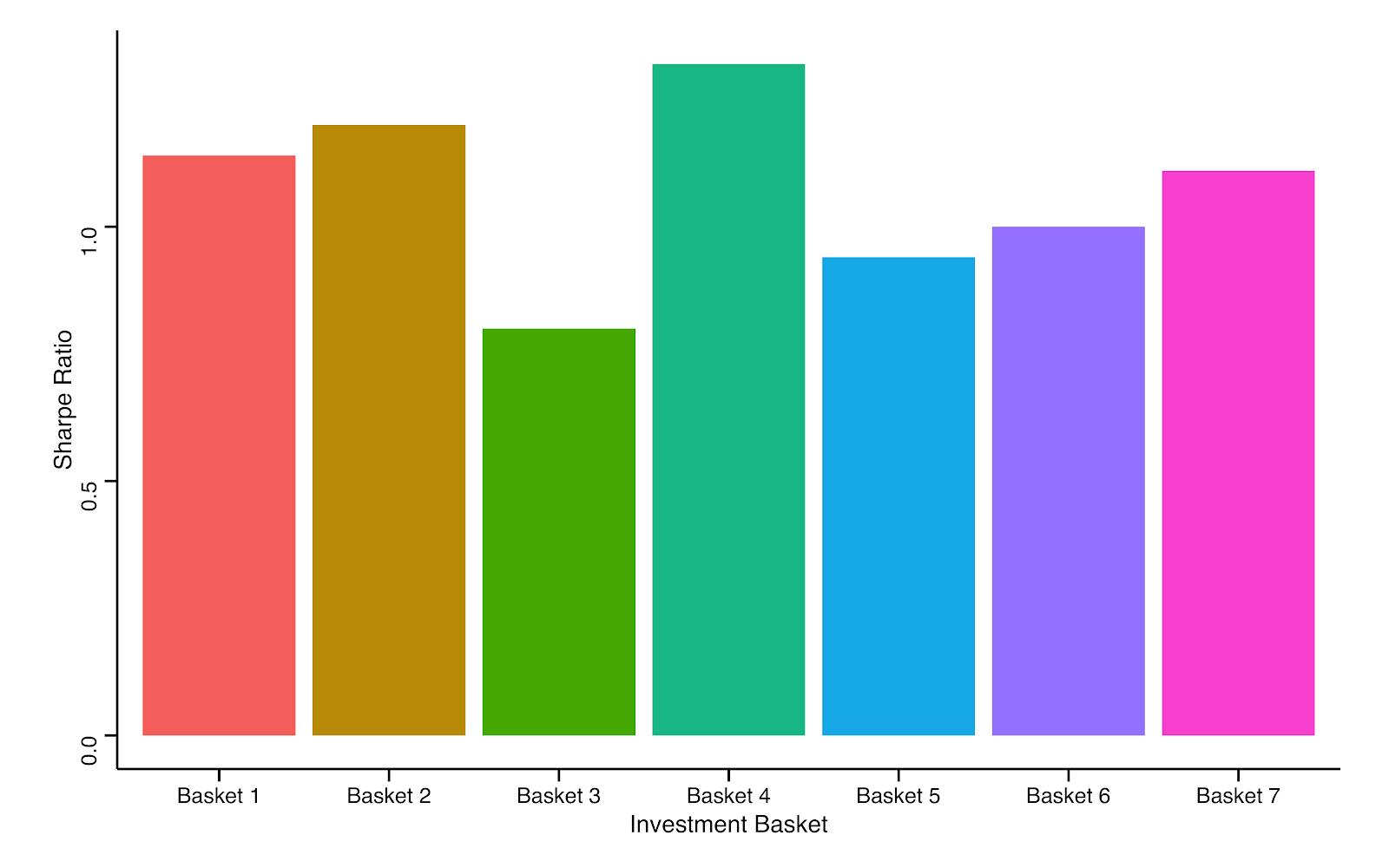

Veriler, mevcut 7 çeşitlendirilmiş sepetten 5’inin, Bitcoin veya Grayscale’in (GBTC) güvenine yatırım yapmaktan daha iyi risk ayarlı performans sunduğunu gösteriyor. Üstelik en iyi seçenek 1.32 Sharpe oranına sahip olan ve her bir endekse% 33 ve kalan% 33 Bitcoin’e yatırım yapmaktan oluşan sepet Nº4 tarafından sağlanmaktadır. % 50 Bitcoin ve diğer borsa endekslerinin% 50’sinden oluşan opsiyonlar da 1.20 ve 1.14’te kabul edilebilir Sharpe oranları sunuyor..

Her Çeşitlendirilmiş Yatırım Sepeti için Sharpe Oranı

Yatırımcılar için çeşitlendirme gücü

Bu analizi geliştirmek amacıyla, her zaman açık olan kripto para piyasasının aksine o günlerde hisse senedi endeksleri işlem görmediğinden, çeşitlendirilmiş portföyler oluşturmak için hafta sonları ve tatil getirilerinin örneklemden çıkarıldığını belirtmekte fayda var..

Bu ayarlamaya rağmen, bu analiz, geleneksel çeşitlendirme ilkelerini kripto alanına uygulamanın faydalarını göstermektedir..

İleriye bakıldığında, yatırımcılar, Bitcoin gibi yüksek kazançlı varlıklardan yararlanma ve üstün performans elde etmek için geleneksel hisse senedi endekslerine yatırım yaparak risklerini dengeleme şansına sahipler..

Burada ifade edilen görüşler ve görüşler yalnızca yazara aittir ve Cointelegraph’ın görüşlerini yansıtmayabilir. Her yatırım ve ticaret hamlesi risk içerir. Karar verirken kendi araştırmanızı yapmalısınız.