Tài chính phi tập trung là tất cả về việc cắt bỏ các trung gian tài chính truyền thống như ngân hàng. Thông qua việc sử dụng công nghệ blockchain, các nền tảng DeFi cho phép các cá nhân tạo ra tiền dựa trên tài sản của chính họ, trở thành ngân hàng của chính họ, như nó đã từng.

Là một mô hình kinh doanh mới thú vị, lĩnh vực DeFi đã nóng lên trong một thời gian. Nhưng trong tuần qua, nó trở nên cực kỳ nóng và tâm lý hưng phấn hiện tại khiến một số người lo lắng rằng bong bóng tài chính có thể hình thành gợi nhớ đến bong bóng cung cấp tiền xu ban đầu vào cuối năm 2017. Dưới đây là ba sự kiện được trích dẫn:

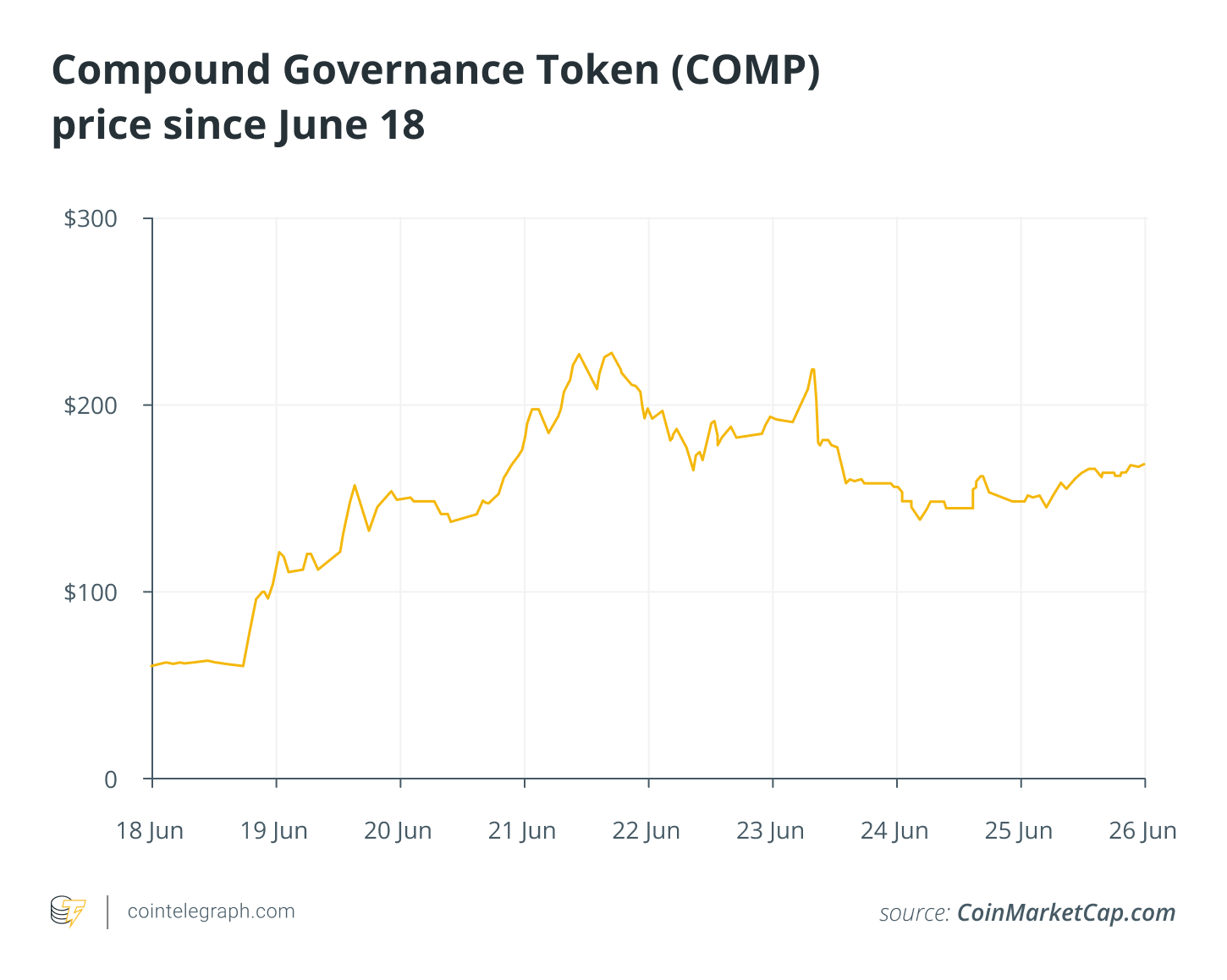

Triển lãm A: Mã thông báo quản trị tổng hợp (COMP), mã thông báo quản trị cho Hợp chất giao thức DeFi, Hoa hồng có giá trị từ 64 đô la vào ngày 18 tháng 6 đến 352 đô la vào ngày 21 tháng 6 sau khi ra mắt altcoin ERC-20 trên sàn giao dịch Coinbase Pro của Hoa Kỳ. Cuối cùng, nó đã tăng vọt lên mức 427 đô la trên Coinbase Pro trước khi giảm xuống – phần nào – ở mức 255 đô la vào ngày 27 tháng 6 – nhưng vẫn tăng 298% so với giá từ ngày 18 tháng 6.

Triển lãm B: Vào ngày 23 tháng 6, Cân bằng trao đổi tiền điện tử phi tập trung công bố rằng mã thông báo quản trị giao thức của nó, BAL, đã hoạt động trên mạng chính Ethereum. Trong vòng 12 giờ, giá của BAL đã tăng từ $ 6,65 lên $ 22,28.

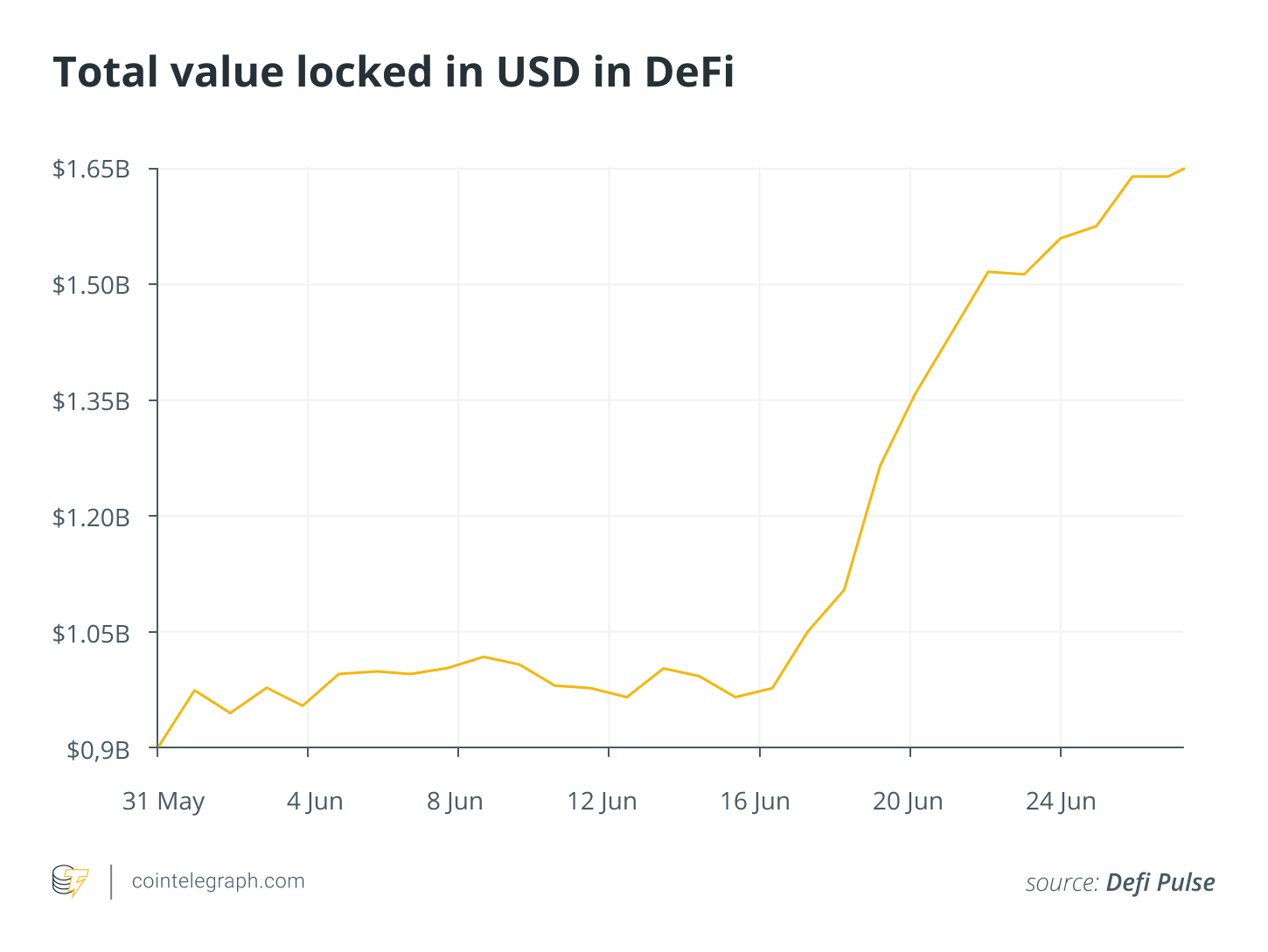

Biểu đồ C: Tổng giá trị đô la Mỹ bị khóa trong lĩnh vực công nghiệp DeFi trong 30 ngày qua đã tăng bằng 80%. Tỷ lệ tổng giá trị bị khóa của Compound là 38% kể từ ngày 26 tháng 6.

Sự thay đổi gần đây rõ ràng đã khiến Sasha Ivanov, người sáng lập và Giám đốc điều hành của Hiệp hội Sóng, lo lắng. Ông nói: “Sự biến động không thể tránh khỏi trong tương lai và sự sụt giảm giá có thể gây tổn hại nghiêm trọng đến quan điểm áp dụng hàng loạt DeFi, điều này sẽ rất tươi sáng..

Một cơn hưng cảm đầu cơ?

Vì vậy, có vẻ hợp lý khi đặt câu hỏi: Liệu lĩnh vực DeFi đang tiến đến lãnh thổ “bong bóng”? Điều này không phải lúc nào cũng dễ dàng xác định. Như Mati Greenspan, người sáng lập của Kinh tế lượng tử, nói với Cointelegraph: “Bong bóng thường xảy ra trên thị trường tài chính, nhưng vấn đề là: khi bạn đang ở trong đó, rất khó để biết liệu nó sắp bật ra hay chỉ lớn hơn”.

“Có vẻ như nó đang trải qua một đợt tăng giá nào đó tương tự như bong bóng đầu cơ Bitcoin vào khoảng năm 2013,” Jeremy Cheah, phó giáo sư tại trường kinh doanh của Đại học Nottingham Trent ở Vương quốc Anh, nói với Cointelegraph. Tuy nhiên, anh ấy không đặc biệt lo lắng, nói thêm: “Blockchain ở đây để tồn tại. Dự kiến sẽ có sự gián đoạn trong ngắn hạn, nhưng xu hướng của nó là tăng lên do những lợi ích của blockchain. “

Campbell Harvey, giáo sư kinh doanh quốc tế tại Đại học Duke, giải thích với Cointelegraph rằng những gì đang xảy ra hiện nay ở DeFi khác với cơn sốt đầu cơ năm 2017 đối với Bitcoin (BTC) và các loại tiền điện tử khác – tức là cái gọi là “bong bóng ICO” – trong mà “các nhà đầu tư bandwagon đã mua vì giá đang tăng.” Theo ông, một điều gì đó quan trọng hơn đang xảy ra ở đây:

“DeFi đã sẵn sàng phá vỡ hoạt động vay và cho vay / đầu tư truyền thống vốn là một thị trường hiện tại có quy mô lớn. Thật hợp lý khi kỳ vọng rằng DeFi sẽ ăn thịt một phần lớn thị trường hữu hình, có thể đo lường được và hai câu hỏi đặt ra là: bao nhiêu một cổ phiếu và sẽ mất bao lâu? ”

Chỉ vì tổng giá trị bị khóa trong DeFi đã tăng 80% trong 30 ngày qua không có nghĩa là nó là một bong bóng, Harvey nói thêm. “Thật vậy, không có gì lạ khi chứng kiến sự tăng trưởng như thế này trong không gian khởi nghiệp khi một ý tưởng sản phẩm bắt đầu thành công”.

Được trả tiền để đi vay?

Tuy nhiên, một số điều kỳ lạ đang xảy ra. Các mã thông báo DeFi đang được “đánh bạc”, hành vi không nhất quán với bong bóng. Một video phân tích thực hiện các vòng tuần trước, “Giải thích về tài chính cho hợp chất (COMP) Ridiculous DeFi:” của kênh YouTube Boxbroken, nâng lên một số câu hỏi về mô hình kinh doanh của Compound.

Nền tảng của Compound kiếm tiền trên sự chênh lệch giữa tiền gửi và cho vay – tức là tài khoản tiết kiệm và tài khoản vay – giống như ngân hàng làm, nhưng một số người dùng đã báo cáo rằng “đã tìm cách khai thác hệ thống” để có được mã thông báo COMP giúp tạo ra chu kỳ người dùng liên tục vay và cho vay có lãi – mặc dù lãi ròng âm.

Theo giải thích của người dẫn chương trình video, Michael Gu, người dùng có thể được “trả tiền theo nghĩa đen […] để mang đi, để vay một khoản vay.” Điều này không hoạt động trong bất kỳ bối cảnh ngân hàng truyền thống nào. Nó chỉ hoạt động bây giờ “bởi vì đầu cơ vào COMP quá cao và giá trị của mã thông báo COMP cũng đang ở mức cao.” Greenspan hơn nữa giải thích quá trình chơi game này trong một bài đăng ngày 22 tháng 6 trên trang web Bitcoin Market Journal: “Nhiều người dùng sau đó lấy USDT mà họ đã vay, chuyển đổi nó thành USDC, và sau đó cho vay lại nền tảng để kiếm được nhiều tiền hơn nữa, điều này có thể giải thích tại sao các hợp đồng thông minh của hệ thống hiện có 600 triệu đô la trong đó. ” Điều này không có nhiều ý nghĩa đối với Greenspan, như ông đã nói với Cointelegraph:

“Việc vay một tài sản kỹ thuật số bằng cách sử dụng một tài sản khác làm tài sản thế chấp là một trường hợp sử dụng khá thú vị. Thật không may, nó có vẻ là một chủ đề trong số các dự án DeFi, nhưng nếu bạn có một cái này và muốn cái khác, tại sao không hoán đổi chúng ngay lập tức? Nếu mục đích của giao dịch chỉ là để nhận thêm COMP, thì chúng tôi đang quay trở lại lĩnh vực kiếm tiền trên Internet kỳ diệu. ”

Sự khác biệt so với năm 2017

Harvey University’s Harvey thừa nhận có một số nguy hiểm trong tất cả những điều này, đặc biệt nếu các mã thông báo tiện ích tăng vượt quá giá trị cơ bản hợp lý của chúng bởi vì các nhà đầu tư tiếp tục mua, không muốn bỏ lỡ điều lớn tiếp theo. Nhưng có hai điểm khác biệt chính giữa tình huống này và bong bóng ICO năm 2017, như ông đã chia sẻ với Cointelegraph:

“Đầu tiên, các nhà đầu tư biết nhiều hơn về không gian tiền điện tử so với những gì họ đã làm vào tháng 12 năm 2017. Thứ hai, DeFi đã chứng minh‘ Proof of Concept ’và thị trường mà nó đang nhắm mục tiêu rất rộng lớn. Vào tháng 12 năm 2017, Bitcoin hoàn toàn được coi là một tài sản đầu cơ ”.

Giám đốc điều hành Waves Ivanov đồng ý rằng “Các sản phẩm DeFi có bản chất phức tạp hơn so với các mã thông báo ICO đơn giản, điều này có thể sẽ hạn chế dòng chảy của các nhà đầu tư không đủ điều kiện”. Ngoài ra, Ruaridh O’Donnell, người đồng sáng lập và giám đốc hệ thống thông tin của Kava – một nền tảng cho vay DeFi – nói với Cointelegraph rằng thật sai lầm khi gọi những gì đang xảy ra là bong bóng đầu cơ, vì các công ty DeFi như Compound đang phát triển các chương trình khuyến khích mới để thúc đẩy sự chấp nhận của người dùng. Anh ấy làm rõ cho Cointelegraph:

“Giống như cách Uber, AirBnb và các công ty công nghệ khác đã trợ cấp cho phía cung và cầu ban đầu của nền tảng của họ, chúng ta hiện đang thấy các giao thức phi tập trung như Kava và Compound cũng làm như vậy để khởi động sớm việc áp dụng cho đến khi tạo ra được hiệu ứng mạng đủ."

O’Donnell cho biết thêm, các tài sản mã thông báo như COMP đang chứng kiến một lượng lớn đầu cơ do sự phát triển của các nền tảng của họ, điều này có thể gây ra bong bóng cục bộ cho COMP trên thị trường. Nhưng điều này khác với bong bóng thị trường chung.

Về vấn đề biến động, Giuseppe Ateniese, giáo sư tại Học viện Công nghệ Stevens, nói với Cointelegraph rằng ông có thể kể tên “hàng trăm công ty có giá cổ phiếu ứng xử với mức biến động tương tự [như COMP], đặc biệt là trong những ngày đầu tiên có mặt trên thị trường. ” Sự khác biệt quan trọng ở đây là tài sản là kỹ thuật số. Nó không giống như một khoản cho vay mua ô tô truyền thống, trong đó nếu người đi vay không trả được nợ, ngân hàng sẽ truy tìm chiếc ô tô để đòi lại. Ateniese tiếp tục:

“Với DeFi, tài sản là kỹ thuật số và được khóa / cam kết thông qua các hợp đồng thông minh. Nếu được thực hiện đúng (và đây vẫn là IF lớn), không có hoặc ít rủi ro cho các chủ nợ. Nếu tôi không trả lại khoản vay, tài sản kỹ thuật số mà tôi đã sử dụng làm tài sản thế chấp sẽ bị lấy đi và tôi không thể làm gì với điều đó ”.

Đây là lý do tại sao “lợi ích” được trả trên các nền tảng DeFi như Compound rất cao, theo quan điểm của Ateniese. Ví dụ: nếu một người gửi stablecoin Tether (USDT) bằng Hợp chất trong tuần này, lãi suất hàng năm 6,75% sẽ được hưởng – tại thời điểm lãi suất chiết khấu liên bang là 0,25%. “Phần tốt nhất của tất cả là bất kỳ ai cũng có thể là chủ nợ theo các điều khoản này. Các ngân hàng được cảnh báo, ”theo Ateniese.

Người thay đổi cuộc chơi?

“Tôi lạc quan hơn về DeFi” so với một số người phản đối gần đây hơn, Ateniese nói với Cointelegraph. “Tôi nghĩ đó là một người thay đổi cuộc chơi.” Như anh ấy nói gần đây, "Với tài chính phi tập trung, không có con người trong vòng lặp, không có máy chủ, không có tổ chức. Không có sự thiên vị. […] Sau khi mã đã được phân tích và thiết lập sẵn, nó sẽ chạy, và thế là xong. Bạn có thể dựa vào nó gần như 100 phần trăm."

O’Donnell đã thêm vào điều này bằng cách nói rằng "các sự kiện gần đây càng làm tăng thêm [niềm tin] rằng DeFi là một trường hợp sử dụng thực sự cho tiền điện tử. ” Công ty của anh ấy vẫn rất lạc quan về DeFi và anh ấy hy vọng ngành sẽ phát triển hơn nữa khi nó mở ra cho các tài sản không phải Ethereum như Bitcoin, Ripple (XRP) và Binance Coin (BNB).

Hoa lệ phi lý?

Trong khi đó, vốn hóa thị trường của ngành DeFi chỉ ở mức hơn 6,6 tỷ đô la vào ngày 27 tháng 6, theo cho DeFi Market Cap. So với 2 tỷ đô la được báo cáo vào ngày 12 tháng 6, đã tăng gần gấp ba lần trong khoảng hai tuần. Sự tăng trưởng tài sản mới gần đây đã được Evgeny Yurtaev, người sáng lập dự án DeFi Zerion, mô tả là “theo cấp số nhân”.

Còn về việc chơi game mã thông báo DeFi và hoán đổi tiền điện tử dường như vô nghĩa? Đó có phải là dấu hiệu của "hoa lệ phi lý" – một dấu hiệu cho thấy thị trường có thể được định giá quá cao – và nếu vậy, người dùng có nên lo lắng không? Về điều này, Greenspan nói:

“Hầu hết mọi người đều hiểu rằng quy tắc vàng của tiền điện tử là không đầu tư nhiều hơn số tiền bạn có thể để mất. Trong khi đó, các mô hình kinh tế mới đang được thử nghiệm. Và điều đó khá thú vị. ”