Saskaņā ar neseno Cointelegraph ziņojumu un šīs nedēļas sākumā Morgan Creek Capital izpilddirektors Marks Jusko teica, ka Bitcoin (BTC) bija desmitgades vislabāk darbojošais aktīvs, un teica, ka katram ieguldījumu portfelim vajadzētu būt vismaz 1% Bitcoin asignējumam.

Jusko komentārus sniedza intervija ar Max Keizer par Keizer ziņojumu, kas publicēts 30. janvārī. Keizer arī atzīmēja, ka arī portfeļi ar 1% piešķiršanu Bitcoin ir pārspējuši gandrīz visus pārējos pēdējo piecu gadu ieguldījumus.

Pēdējo 6 gadu laikā tā nestabilitātes dēļ daudzi investori ir izmantojuši Bitcoin plašo cenu kustību priekšrocības. Tādējādi tika ierosināts, ka diversificēts kriptogrāfijas portfelis nepiedāvā priekšrocības, kuras investors varētu sagaidīt no tradicionālo diversifikācijas principu piemērošanas.

Bitcoin lielo nepastāvību bieži interpretē kā nepamatotu risku tradicionālajiem investoriem, un tas ir bijis viens no galvenajiem jautājumiem, kas neļauj izveidotajām ieguldījumu sabiedrībām uzskatīt to par konsekventu ieguldījumu instrumentu. Tomēr svārstīgums ir viens no galvenajiem iemesliem, kāpēc Bitcoin spēj radīt fenomenālus ieguvumus investoriem.

Neskatoties uz to, mēs izskatīsim šo jautājumu tālāk un tiem, kas vēlas izmantot Bitcoin rīcību, nepakļaujot sevi riskam, ko rada tā svārstīgums, mēs analizēsim, kā darbojas vairāki ieguldījumu grozi, kas sastāv no Bitcoin un tradicionālajiem aktīviem, piemēram, akciju indeksi un kases..

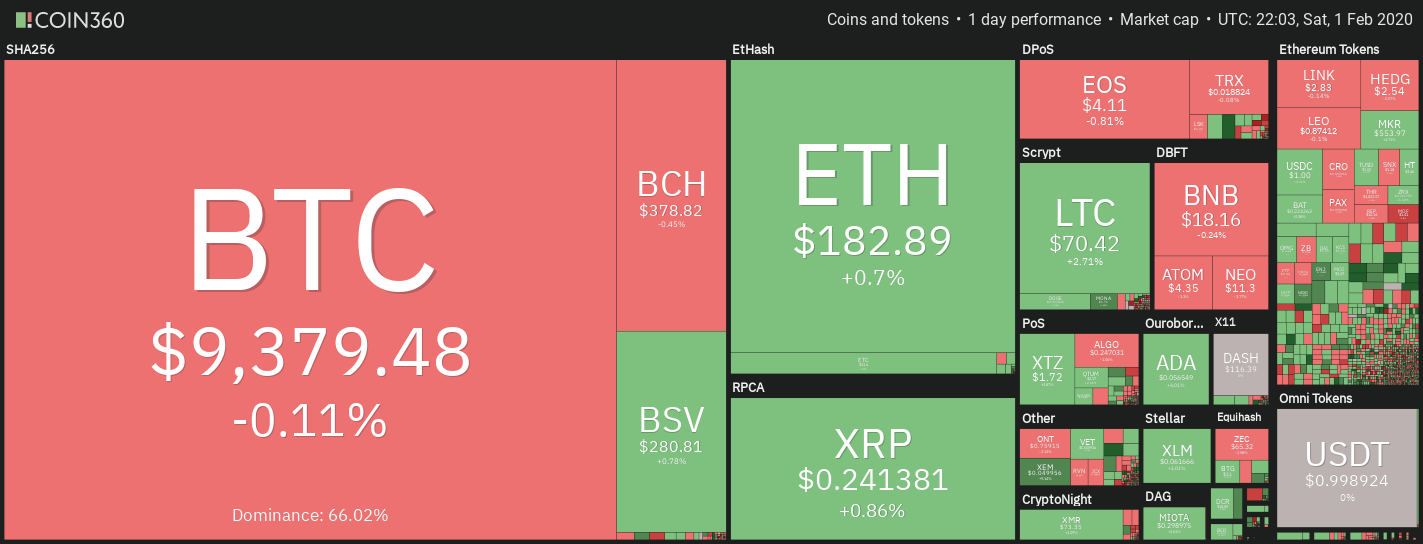

Kriptovalūtu tirgus pārskats katru dienu. Avots: Monēta360

Diferencētu ieguldījumu grozu noteikšana

Lai noteiktu, vai diversificēti kriptogrāfijas portfeļi nodrošina peļņu, kas pārsniedz vidējo līmeni, ko rada tradicionālie tirgi, bet arī nepakļauj ieguldītājus nepieņemamam riska līmenim, mēs esam analizējuši tradicionālo akciju indeksu diversifikācijas iespējas (S&P 500 un Nasdaq Composite) un Valsts kases parādzīme (valdības 10 gadu obligācija) salīdzinājumā ar ieguldījumiem tikai Bitcoin vai Bitcoin indeksētā trastā, piemēram, Grayscale Bitcoin Trust (GBTC).

Mēs definējām šādus ieguldījumu grozus:

-

Grozs Nr. 1: 50% no Bitcoin un S&P 500;

-

Grozs Nº2: 50% no Bitcoin un Nasdaq;

-

Grozs Nr. 3: 50% no Bitcoin un T-Bill;

-

4. grozs: 33% no katra indeksa (S&P500 un Nasdaq) un 33% no Bitcoin;

-

Grozs Nr. 5: 33% no Bitcoin, S&P500 un T-Bill;

-

Grozs Nr. 6: 33% no Bitcoin, Nasdaq un T-Bill;

-

7. grozs: 25% no katra aktīva (BTC, S&P500, Nasdaq un T-Bill).

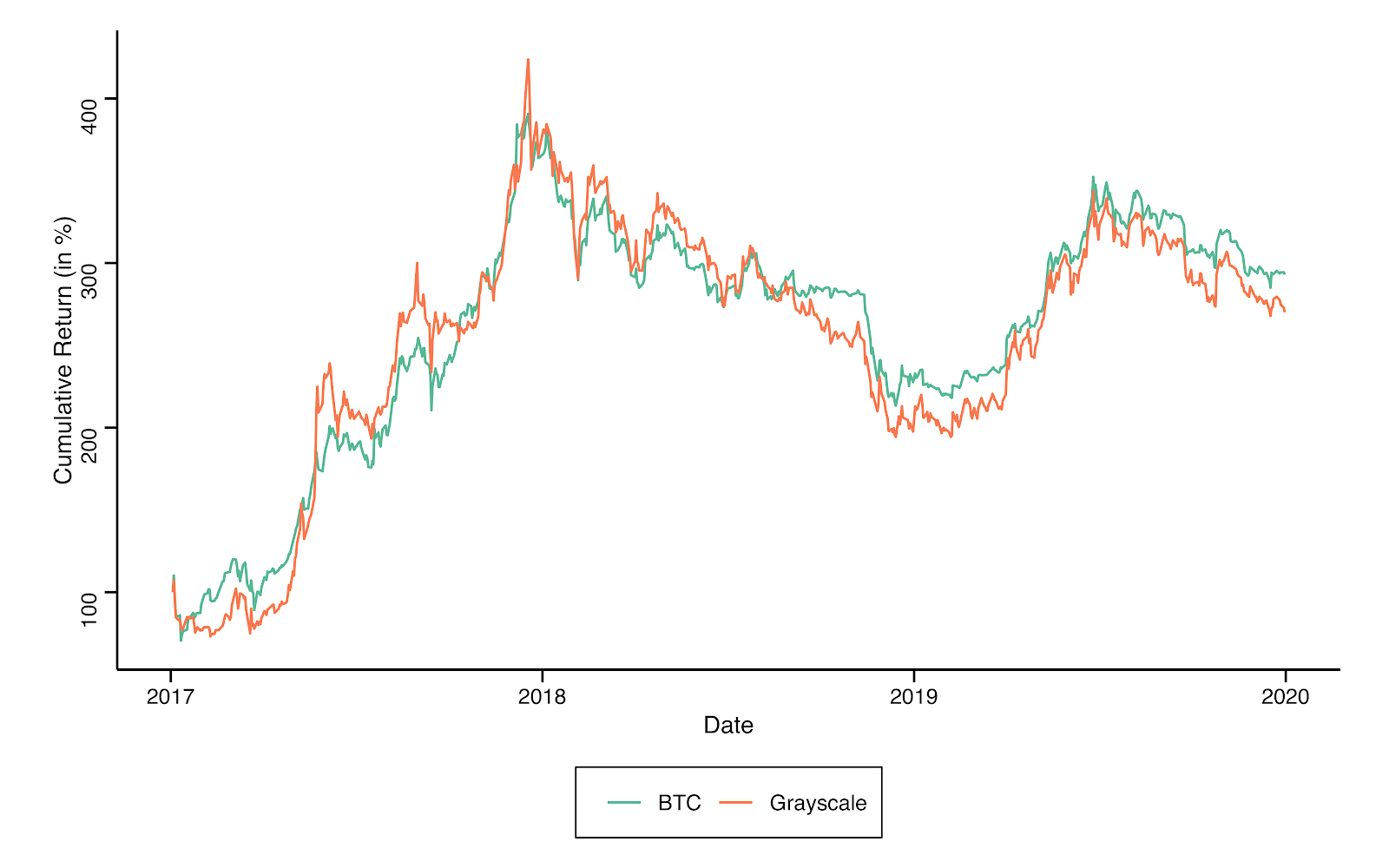

Analizējot periodu no 2017. gada janvāra līdz 2019. gada decembrim, tikai Bitcoin piedāvāja vislabāko kumulatīvo ienesīgumu (293%) no visām ieguldījumu iespējām. Aktīvam sekoja 270% pieaugums no Grayscale Bitcoin Trust.

No riska koriģēta viedokļa Bitcoin parāda 0,98 koeficientu un pelēktoņu 0,67 formas koeficientu – uzskata par zemām vērtībām – tas nozīmē, ka investori uzņemas pārāk lielu risku peļņai, ko viņi saņem, ieguldot šos divus aktīvus.

2017. gada janvāris – 2019. gada decembris Bitcoin un Grayscale Bitcoin Trust kumulatīvā atdeve

Šie divi aktīvi tiks izmantoti kā atsauces ieguldījumu iespējas, salīdzinot diversificēto ieguldījumu grozu sniegumu.

Dažādošanas groza veiktspēja

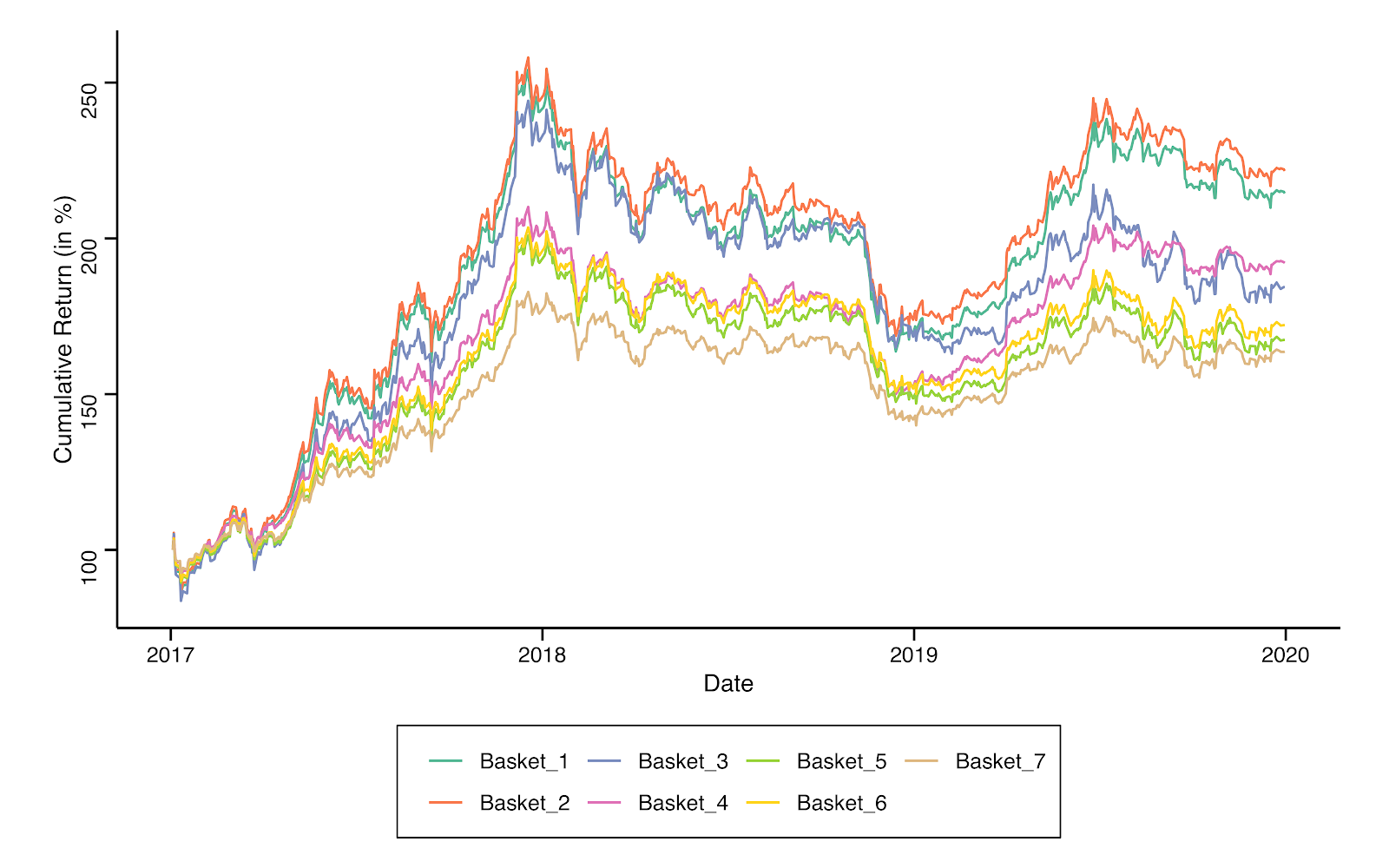

Aplūkojot katra groza kumulatīvo atdevi, mēs secinām, ka grozs Nº2 (sastāv no 50% Bitcoin un 50% Nasdaq Composite) piedāvā labāko ieguldījumu variantu (222%) izlases periodam. Pēc tam sekoja grozs Nº1, kas sastāvēja no 50% Bitcoin un 50% S&P 500.

Trešo labāko variantu veido 33% ieguldīšana katrā akciju indeksā (S&P 500 un Nasdaq Composite) un 33% Bitcoin (grozs Nº4), kā rezultātā 192% kumulatīvā atdeve. Raugoties tikai no peļņas viedokļa, visas daudzveidīgās iespējas dod ieguldītājiem sliktākas darbības stratēģiju nekā ieguldot tikai Bitcoin vai Grayscale GBTC drošībā.

Interesanti, ka vissliktākā peļņa no groziem ir tā, kuras diversifikācija ir lielāka (grozs Nr. 7). Tas sastāvēja no 25% katra aktīva (BTC, S&P500, Nasdaq un T-Bill) un nodrošināja 164% atdevi.

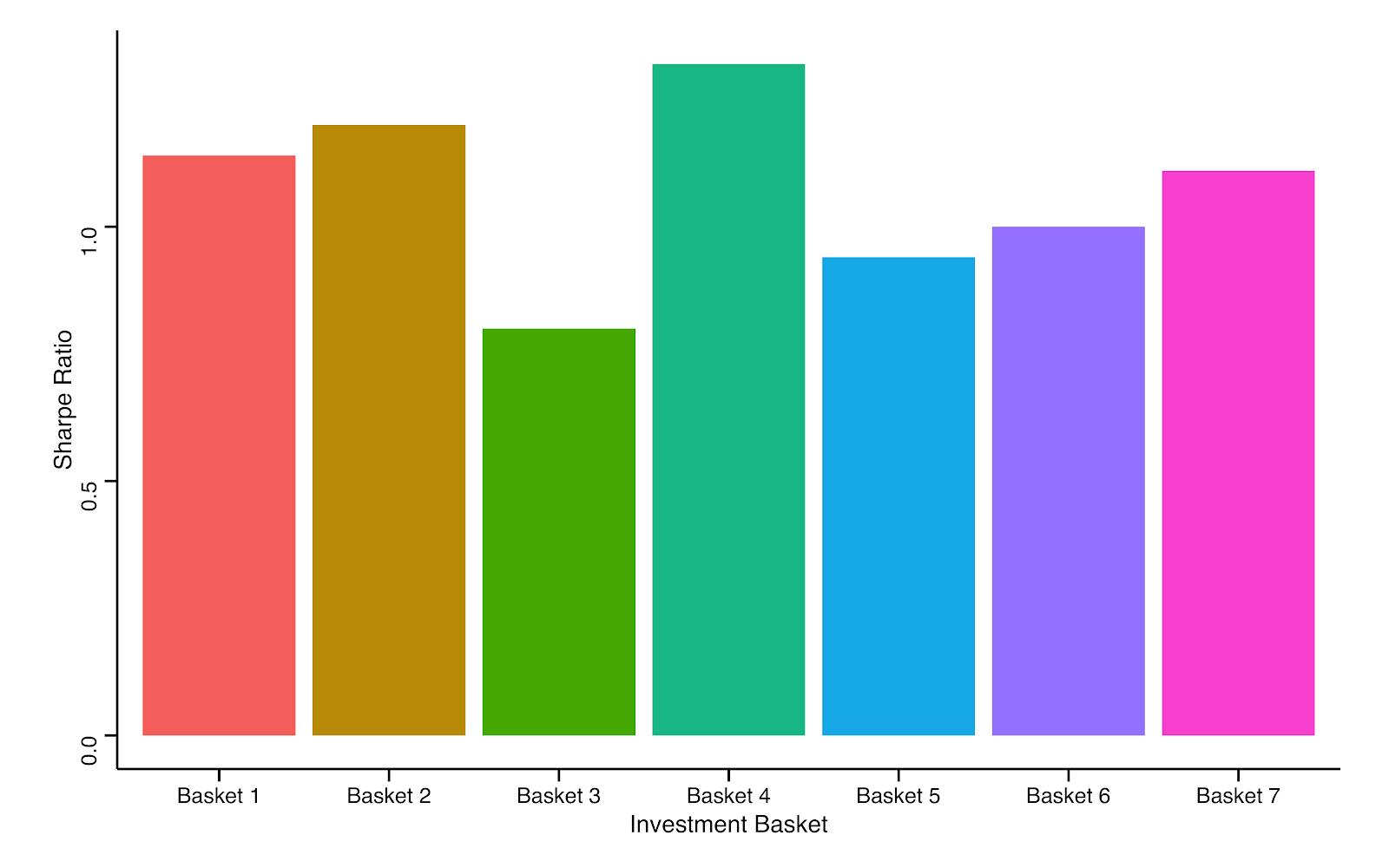

Mums varētu rasties kārdinājums vēlreiz apstiprināt iepriekšējos ziņojumus, atsaucoties uz daudzveidīgu kriptogrāfisko ieguldījumu vērtības trūkumu, taču, lai nonāktu pie šī secinājuma, būtu jāanalizē ar risku koriģētā veiktspēja, izmantojot Šarpes koeficientu. Tas ļautu ieguldītājam ievērot tā izvairīšanās no riska līmeni.

Katra ieguldījumu groza 2017. gada janvāris – 2019. gada decembris kumulatīvā atdeve

Dati rāda, ka 5 no 7 pieejamajiem daudzveidīgajiem groziem piedāvā labākus ar risku pielāgotus rādītājus nekā ieguldījumi vai nu Bitcoin, vai Grayscale’s (GBTC) uzticībā. Turklāt labāko variantu nodrošina grozs Nº4, kuram ir 1.32 Sharpe attiecība un kurš sastāv no 33% ieguldīšanas katrā indeksā un atlikušos 33% ieguldīšanā Bitcoin. Opcijas, kas sastāv no 50% Bitcoin un 50% no citiem akciju indeksiem, piedāvā arī pieņemamus Sharpe koeficientus pie 1,20 un 1,14.

Sharpe Ratio katram dažādotajam ieguldījumu grozam

Investoru diversifikācijas spēks

Ir vērts pieminēt, ka, lai izstrādātu šo analīzi, nedēļas nogales un brīvdienu ienesīgums tika izņemts no izlases, lai izveidotu diversificētus portfeļus, jo akciju indeksi tajās dienās netiek tirgoti, atšķirībā no kriptovalūtu tirgus, kas vienmēr ir atvērts.

Neskatoties uz šo korekciju, šī analīze parāda tradicionālo dažādošanas principu piemērošanas priekšrocības kriptogrāfijas telpā.

Nākotnē ieguldītājiem ir iespēja izmantot tādu aktīvu kā peļņa, piemēram, Bitcoin, priekšrocības un kompensēt to riska pakāpi, ieguldot tradicionālajos akciju indeksos, lai radītu izcilu sniegumu.

Šeit izteiktie uzskati un viedokļi ir tikai autora viedokļi un ne vienmēr atspoguļo Cointelegraph viedokli. Katrs ieguldījumu un tirdzniecības solis ir saistīts ar risku. Pieņemot lēmumu, jums pašam jāveic pētījumi.