Bitcoin (BTC) opciju kopējā atklātā procentu likme ir pieaugusi līdz USD 2 miljardiem, kas ir par 13% zem visu laiku augstākā līmeņa. Lai gan atklātā interese joprojām ir ļoti koncentrēta uz Deribit biržu, Čikāgas preču birža (CME) ir sasniegusi arī 300 miljonus ASV dolāru.

Vienkārši sakot, opciju atvasinājumu līgumi ļauj investoriem iegādāties aizsardzību vai nu no augšpuses (pirkšanas iespējas), vai no negatīvās puses (pārdošanas iespējas). Lai arī pastāv dažas sarežģītākas stratēģijas, tikai likvīdu iespēju tirgu esamība ir pozitīvs rādītājs.

Piemēram, atvasinājumu līgumi ļauj kalnračiem stabilizēt savus ienākumus, kas ir saistīti ar kriptonauda cenu. Arī arbitrāžas un tirgu veidojošās firmas izmanto instrumentus, lai ierobežotu savus darījumus. Galu galā dziļi likvīdie tirgi piesaista lielākus dalībniekus un palielina to efektivitāti.

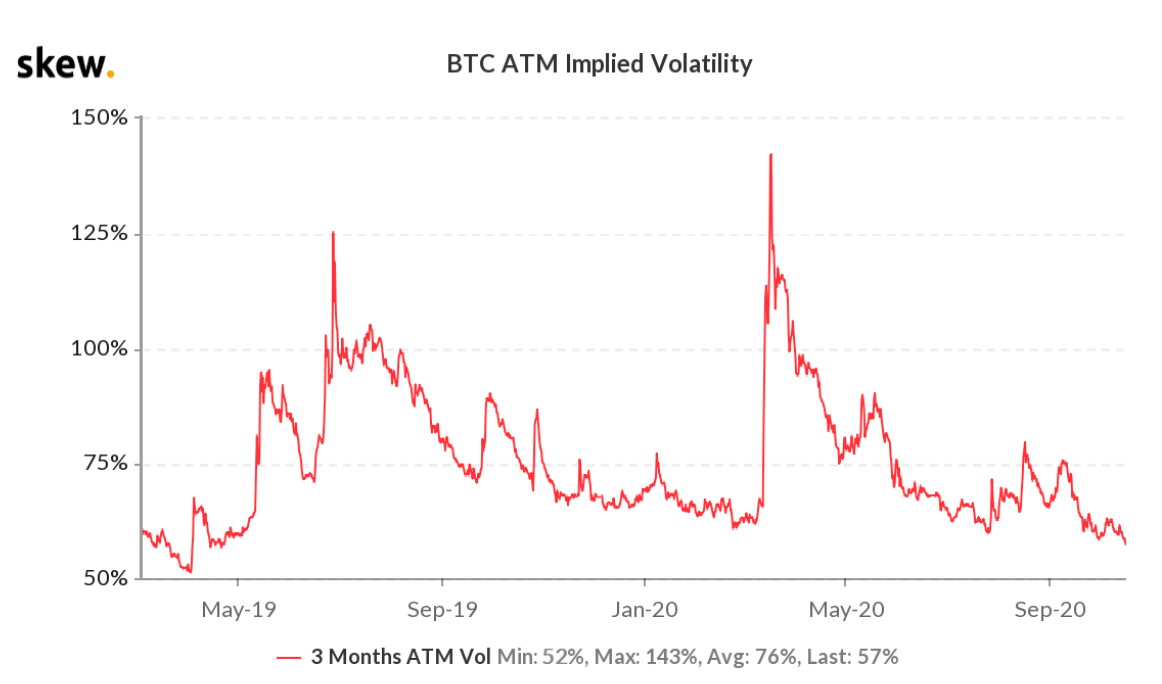

Netiešā nepastāvība ir noderīga un primārā metrika, ko var iegūt no opciju cenu noteikšanas. Ikreiz, kad tirgotāji uztver paaugstinātu cenu svārstību risku, rādītājs mainīsies augstāk. Pretēji notiek periodos, kad cena ir nemainīga vai ja tiek gaidītas maigākas cenu svārstības.

3 mēnešu opciju līgumi liecināja par svārstīgumu. Avots: Šķībs

3 mēnešu opciju līgumi liecināja par svārstīgumu. Avots: Šķībs

Nepastāvība ir plaši pazīstama kā baiļu rādītājs, bet tas galvenokārt ir atpalikuši rādītāji. Iepriekš redzamajā diagrammā redzamais 2019. gada kāpums sakrita ar 13 880 USD maksimumu 26. jūnijā, kam sekoja pēkšņs 1400 USD kritums. Jaunākais svārstību pieaugums no 2020. gada marta notika pēc 50% krituma tikai 8 stundu laikā.

Indikatori liecina par nepastarpinātu cenu svārstībām

Zema svārstīguma periodi ir katalizatori būtiskākām cenu izmaiņām, jo tas norāda, ka tirgus veidotāji un arbitru biroji ir gatavi pārdot aizsardzību par zemākām prēmijām.

Tas ir tāpēc, ka, palielinoties atvasināto instrumentu atvērtajai procentu likmei, notiek straujāka likvidācija, kad notiek pēkšņas cenu izmaiņas.

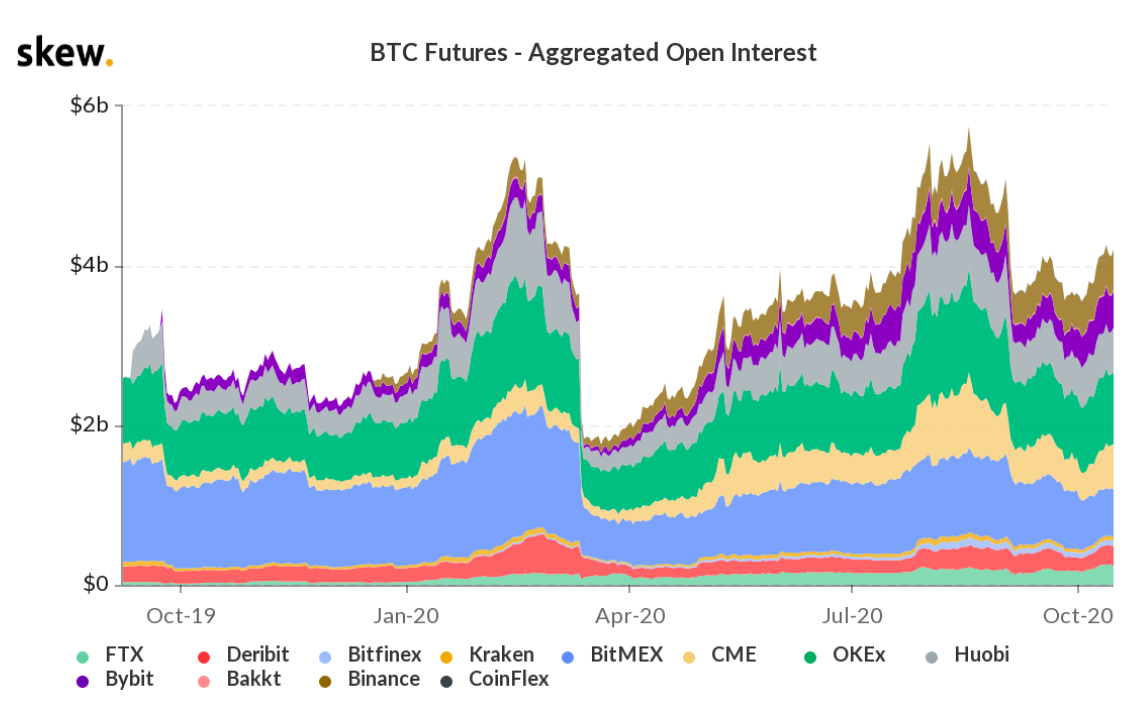

Pēc tam ieguldītājiem ir jānovirza uzmanība uz nākotnes tirgiem, lai novērtētu, vai notiek potenciāla vētra. Atklāto procentu pieaugums nozīmē vai nu lielāku tirgus dalībnieku skaitu, vai arī to, ka tiek veidotas lielākas pozīcijas.

Bitcoin nākotnes līgumi apkopo atklātos procentus. Avots: Šķībs

Bitcoin nākotnes līgumi apkopo atklātos procentus. Avots: Šķībs

Pašreizējie atklātie procentu maksājumi 4,2 miljardu ASV dolāru apmērā var būt nelieli, salīdzinot ar augusta maksimumu 5,7 miljardu ASV dolāru apmērā, taču tie joprojām ir svarīgi.

Pāris iemesli, iespējams, kavē lielāku skaitli, ieskaitot pašreizējās BitMEX CFTC maksas un KuCoin 150 miljonu dolāru uzlaušanu.

Augsts svārstīgums ir vēl viens kritisks faktors, kas kavē atklātu interesi par Bitcoin atvasinājumiem.

Neskatoties uz to, ka 57% ir zemākais rādītājs pēdējo 16 mēnešu laikā, tas joprojām ir ievērojama prēmija, īpaši attiecībā uz ilgāka termiņa iespējām. Gan opcijām, gan nākotnes līgumiem ir daudz sinerģijas, jo progresīvākas stratēģijas apvieno abus tirgus.

Pircējam, kas derību par 14 000 ASV dolāru streiku par 21. marta termiņa beigām 160 dienu laikā, jāmaksā 10% prēmija. Tāpēc cenai pēc derīguma termiņa beigām jāsasniedz 15 165 USD jeb 34% virs pašreizējā 11 300 USD.

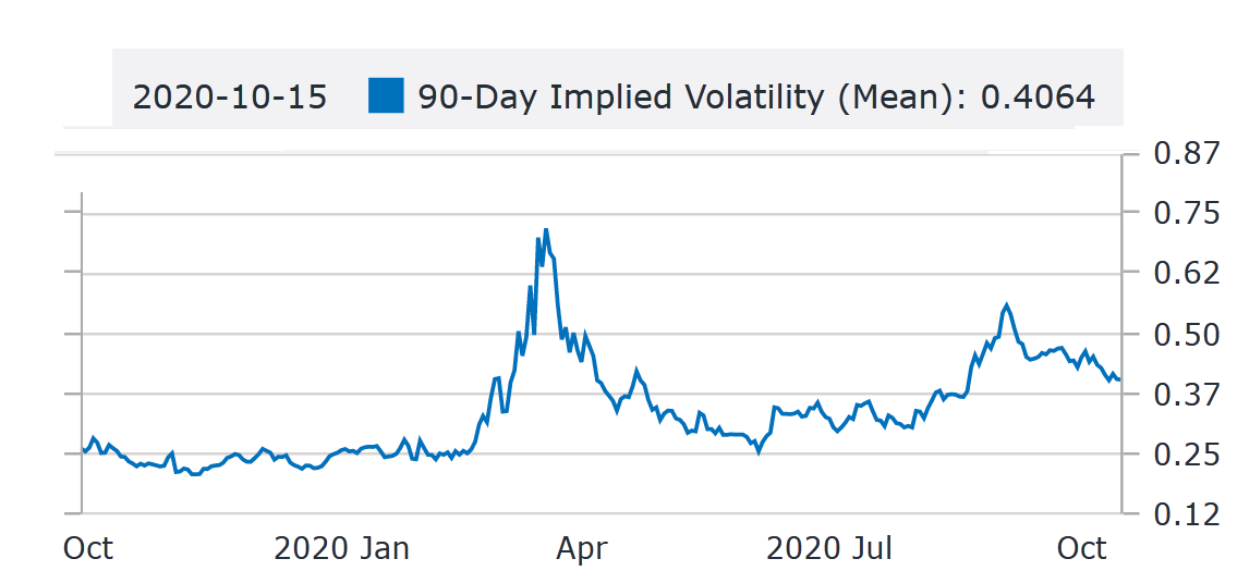

Apple (AAPL) 90 dienu netiešā nepastāvība. Avots: Alphaquerry.com

Apple (AAPL) 90 dienu netiešā nepastāvība. Avots: Alphaquerry.com

Salīdzinājumam – Apple (AAPL) akcijām 3 mēnešu svārstīgums ir 41%. Lai arī augstāks par S&P 500 ir 29%, ilgtermiņa ietekmei pret Bitcoin 47% ir pārsteidzoša ietekme. Tiem pašiem 34% augšupvērstajam 2021. gada marta pirkšanas opcijai AAPL akcijām ir 2,7% prēmija.

Lai viss būtu perspektīvā, ja APPL akcijas cena būtu 11 300 USD, šī 2021. gada marta opcija maksātu 308 USD. Tikmēr BTC viens tirgo 1150 USD, kas ir gandrīz četras reizes dārgāks.

Derības uz USD 20 000? Iespējas var nebūt labākais veids

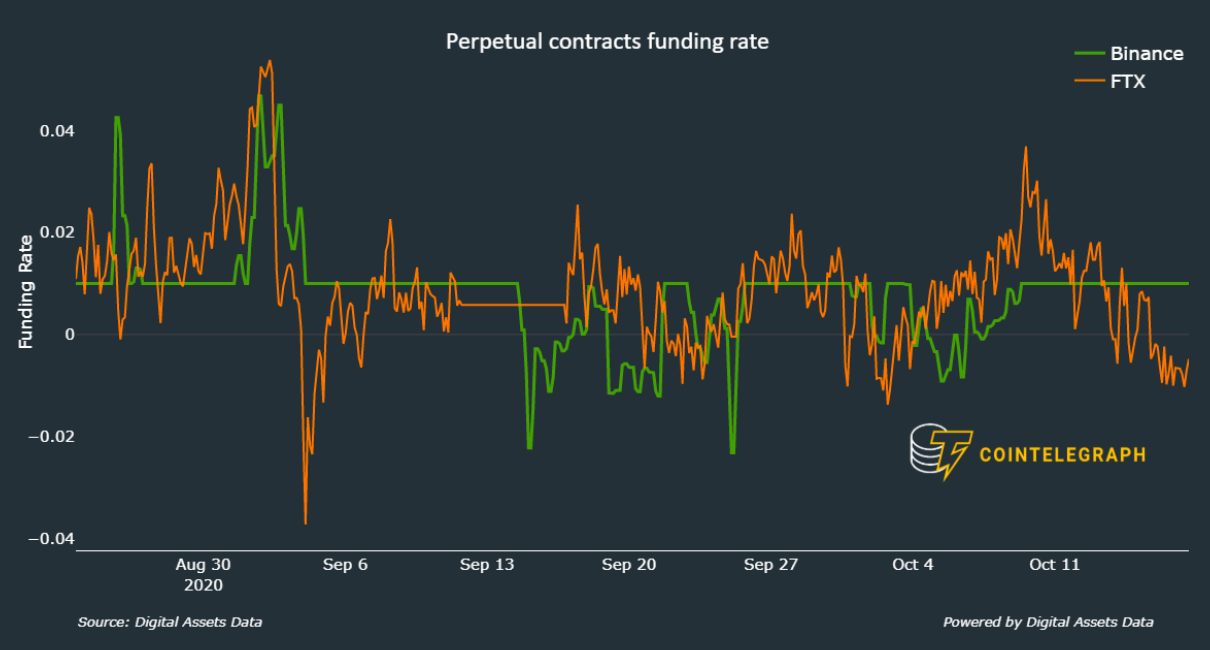

Lai gan pastāvīgas nākotnes pozīcijas nēsāšana ilgstoši nozīmē netiešas izmaksas, tā nav bijusi apgrūtinoša. Tas ir tāpēc, ka mūžīgo nākotnes līgumu finansēšanas likme parasti tiek iekasēta ik pēc 8 stundām.

Pastāvīgā nākotnes finansējuma likme. Avots: digitālo aktīvu dati

Pastāvīgā nākotnes finansējuma likme. Avots: digitālo aktīvu dati

Finansējuma likme pēdējos pāris mēnešos svārstījās starp pozitīvo un negatīvo. Tā rezultātā neto neitrāla ietekme ir uz pircējiem (garajiem) un īstermiņa pārdevējiem, kuriem, iespējams, bija atvērtas pozīcijas.

Pateicoties tam raksturīgajai augstajai nepastāvībai, Bitcoin opcijas, iespējams, nav optimālākais veids, kā strukturēt likmes ar svirām. Tās pašas 1150 USD izmaksas, kas saistītas ar 2021. gada marta iespēju, varētu izmantot, lai iegūtu Bitcoin nākotnes līgumus, izmantojot četrkārtīgu sviru. Tas dotu USD 1570 pieaugumu (136%), tiklīdz Bitcoin sasniegs tos pašus 34%, kas nepieciešami opcijas pārtraukumam.

Iepriekš minētais piemērs neatceļ opciju izmantošanu, jo īpaši, veidojot stratēģijas, kas ietver zvana vai pārdošanas iespēju pārdošanu. Jāpatur prātā, ka opcijām ir noteikts derīguma termiņš. Tāpēc, ja vēlamais cenu diapazons notiek tikai nākamajā dienā, tas vispār nedod peļņu.

Attiecībā uz vēršiem, ja vien nav domāts īpašs cenu diapazons un laika grafiks, šķiet, ka labākais risinājums tagad ir mūžīgo nākotnes līgumu ievērošana.

Šeit paustie viedokļi un viedokļi ir tikai un vienīgi autors un ne vienmēr atspoguļo Cointelegraph uzskatus. Katrs ieguldījumu un tirdzniecības solis ir saistīts ar risku. Pieņemot lēmumu, jums pašam jāveic pētījumi.